bởi Nguyễn Tiến Dũng | Th6 26, 2025 | Chứng Khoán Cơ Bản

Trailing Stop (lệnh dừng lỗ động) là một công cụ quản lý rủi ro và tối ưu hóa lợi nhuận, cho phép nhà đầu tư đặt một lệnh dừng lỗ tự động di chuyển theo một khoảng cách hoặc tỷ lệ phần trăm xác định so với giá thị trường. Lệnh này được thiết kế để bảo vệ vốn khỏi các biến động giá bất lợi, đồng thời không giới hạn tiềm năng lợi nhuận khi thị trường diễn biến thuận lợi.

Cơ chế hoạt động độc nhất của Trailing Stop nằm ở khả năng tự động điều chỉnh một chiều. Lệnh sẽ di chuyển lên (đối với vị thế mua) hoặc xuống (đối với vị thế bán) khi giá tăng hoặc giảm tương ứng, nhưng sẽ giữ nguyên vị trí khi giá đi ngược lại hướng dự đoán. Đặc tính này giúp nhà đầu tư “khóa” một phần lợi nhuận đã đạt được một cách linh hoạt.

Lệnh Trailing Stop được phân loại chủ yếu thành Trailing Stop Loss và Trailing Stop Limit, mỗi loại có cơ chế khớp lệnh và ứng dụng riêng biệt. Việc hiểu rõ sự khác biệt giữa chúng là yếu tố quan trọng để lựa chọn công cụ phù hợp với chiến lược giao dịch và mức độ chấp nhận rủi ro của từng nhà đầu tư.

Việc sử dụng Trailing Stop hiệu quả đòi hỏi sự cân nhắc kỹ lưỡng về việc thiết lập khoảng cách (distance) hoặc tỷ lệ phần trăm (percentage) phù hợp với bối cảnh thị trường và đặc tính của tài sản. Một thiết lập tối ưu sẽ giúp tránh việc đóng vị thế quá sớm do biến động nhỏ, đồng thời bảo vệ tài sản kịp thời khi xu hướng đảo chiều.

1. Trailing Stop là gì?

1.1. Định nghĩa Trailing Stop

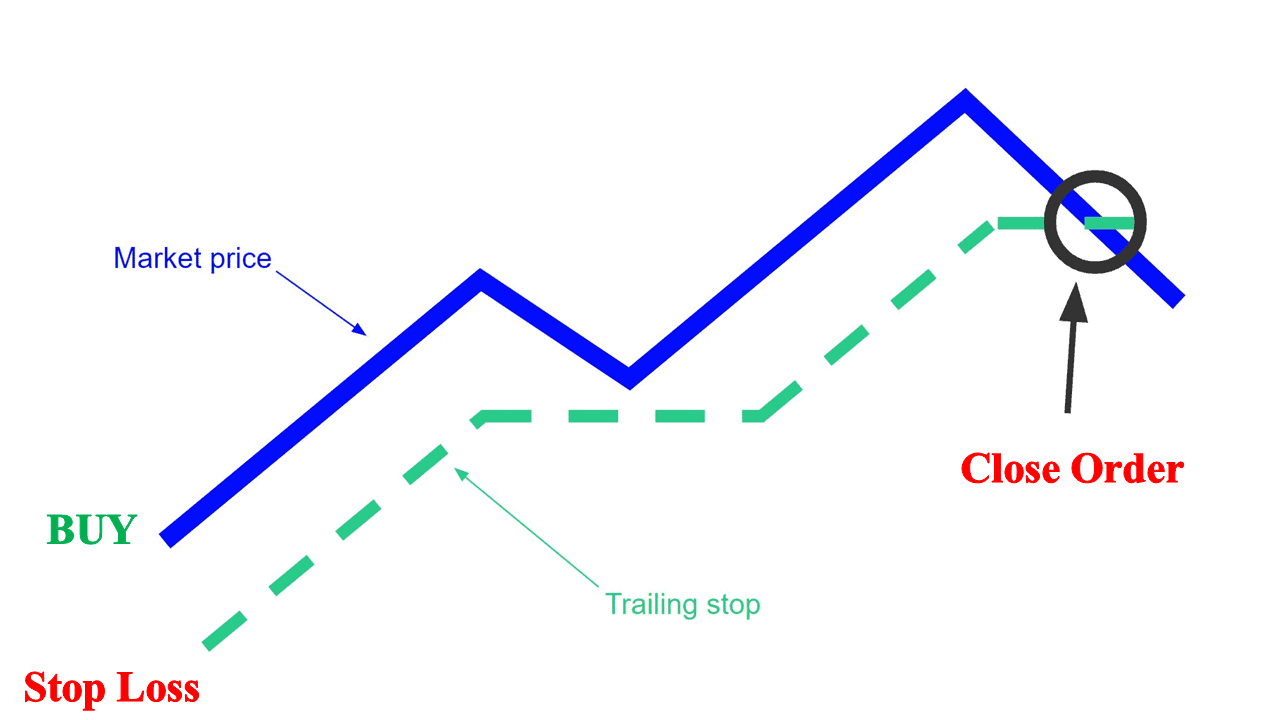

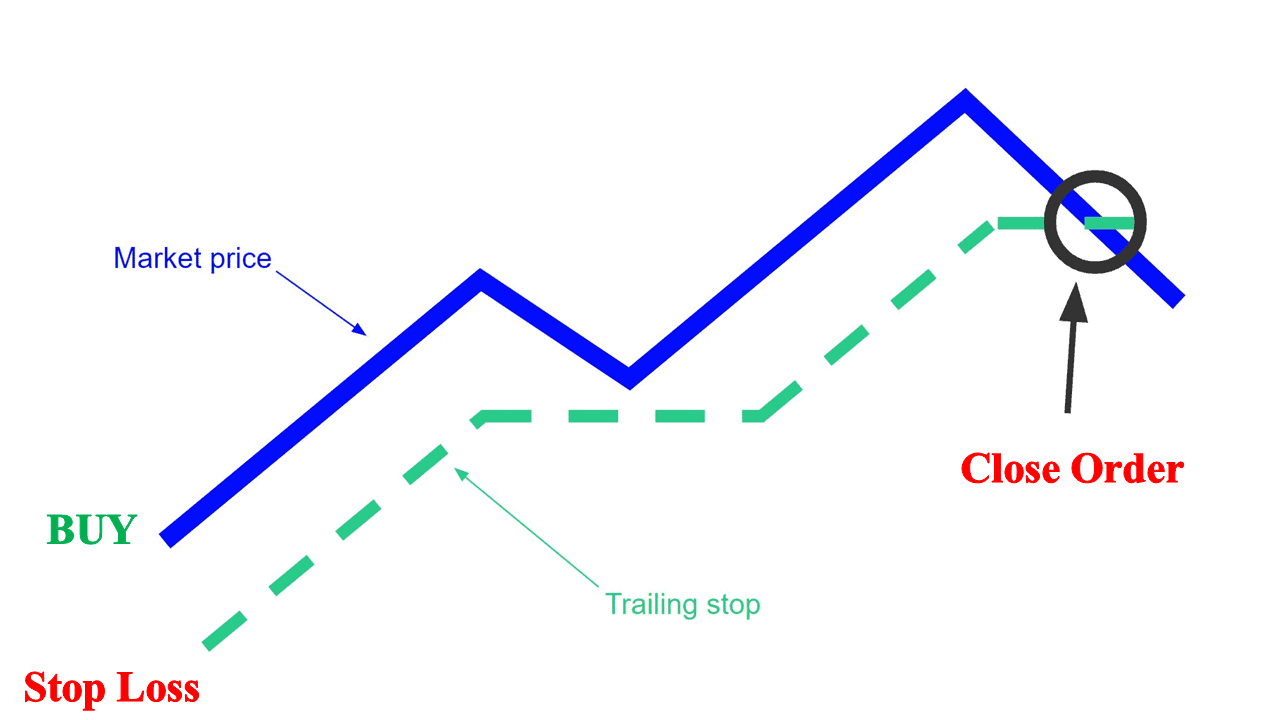

Ảnh trên: Trailing Stop

Trailing Stop (lệnh dừng lỗ động) là một loại lệnh điều kiện được thiết kế để bảo vệ lợi nhuận bằng cách cho phép một vị thế duy trì trạng thái mở và tiếp tục sinh lời miễn là giá đang di chuyển theo hướng có lợi (Theo Investopedia, 2024). Lệnh này tự động điều chỉnh mức dừng lỗ khi giá thị trường của tài sản biến động.

Cụ thể, đối với một vị thế mua (long position), nhà đầu tư sẽ đặt một Trailing Stop dưới mức giá thị trường hiện tại một khoảng cách hoặc tỷ lệ phần trăm nhất định. Nếu giá cổ phiếu tăng, điểm dừng lỗ cũng sẽ tăng theo, duy trì cùng một khoảng cách đã định. Ngược lại, nếu giá cổ phiếu giảm và chạm đến mức dừng lỗ, lệnh bán sẽ được kích hoạt để đóng vị thế.

1.2. Mục tiêu cốt lõi của Trailing Stop

Mục tiêu chính của việc sử dụng lệnh Trailing Stop là quản lý rủi ro một cách linh hoạt mà không cần phải liên tục theo dõi thị trường và điều chỉnh lệnh dừng lỗ thủ công. Theo Viện Tài chính Doanh nghiệp (Corporate Finance Institute), lệnh này giải quyết hai vấn đề chính cho nhà giao dịch:

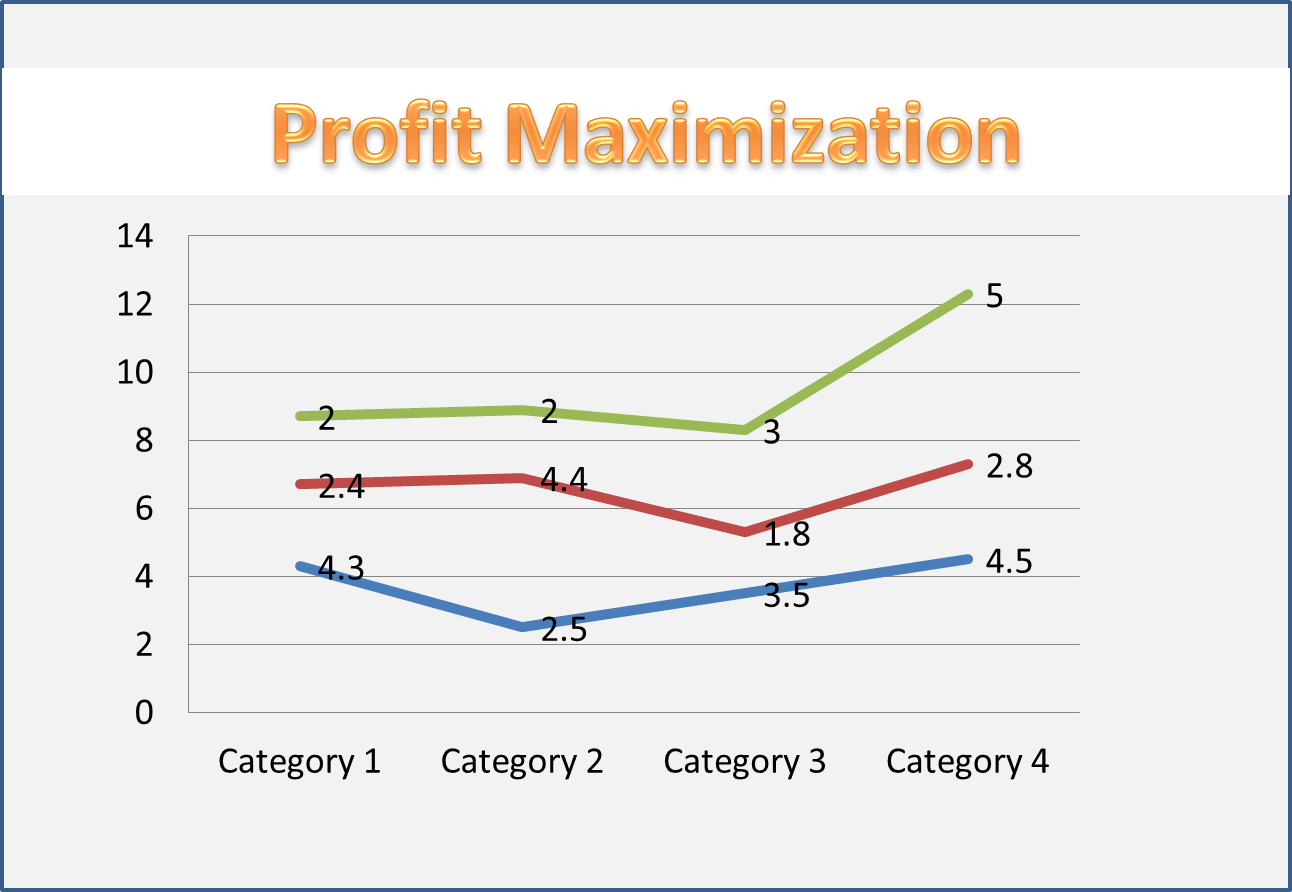

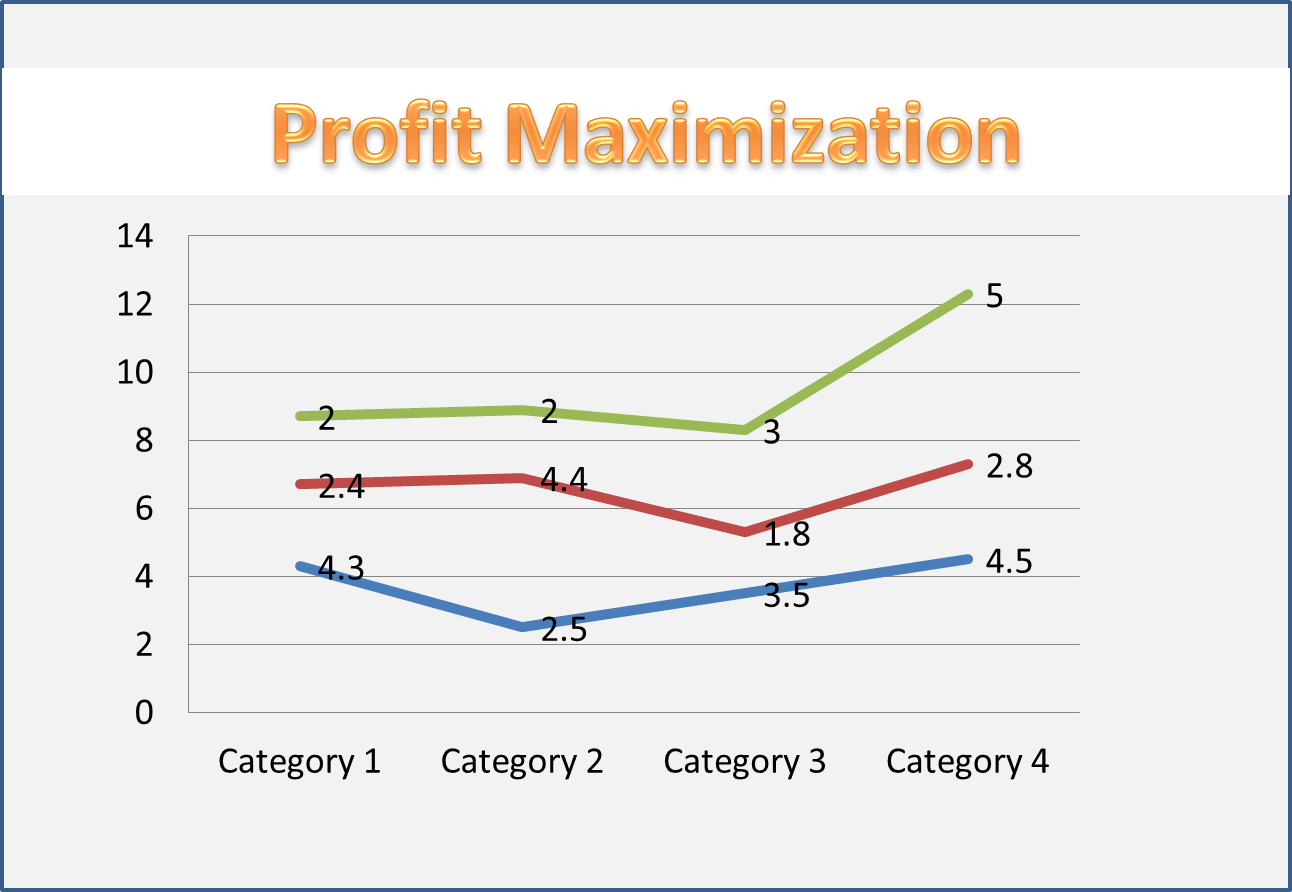

– Tối đa hóa lợi nhuận (Profit Maximization): Cho phép lợi nhuận tiếp tục tăng trưởng khi thị trường có xu hướng rõ ràng.

– Hạn chế thua lỗ (Loss Limitation): Tự động đóng vị thế khi thị trường đảo chiều, giúp bảo vệ phần lợi nhuận đã tích lũy hoặc giới hạn mức lỗ ban đầu.

Việc sử dụng Trailing Stop giúp loại bỏ yếu tố cảm xúc ra khỏi các quyết định giao dịch, một yếu tố thường dẫn đến việc đóng vị thế quá sớm hoặc giữ các vị thế thua lỗ quá lâu.

Ảnh trên: Profit Maximization

2. Cơ chế hoạt động của Lệnh Trailing Stop hoạt động như thế nào?

Cơ chế hoạt động của Trailing Stop dựa trên việc thiết lập một “khoảng cách theo sau” (trailing amount) so với giá thị trường, có thể được xác định bằng một số tiền tuyệt đối (ví dụ: $1) hoặc một tỷ lệ phần trăm (ví dụ: 5%). Mức dừng lỗ sẽ được cập nhật liên tục khi giá di chuyển theo hướng có lợi cho nhà đầu tư.

2.1. Ví dụ minh họa với Vị thế Mua (Long Position)

Giả sử một nhà đầu tư mua cổ phiếu A với giá $100 và đặt lệnh Trailing Stop với khoảng cách là 10%.

– Thiết lập ban đầu:

Giá mua: $100.

Khoảng cách Trailing Stop: 10%.

Mức dừng lỗ ban đầu được kích hoạt tại: $100 – (10% * $100) = $90.

– Kịch bản 1: Giá tăng

Giá cổ phiếu tăng lên $120. Mức giá cao nhất mới (new high) được thiết lập.

Lệnh Trailing Stop sẽ tự động điều chỉnh lên: $120 – (10% * $120) = $108.

Nhà đầu tư đã “khóa” được lợi nhuận tối thiểu là $8/cổ phiếu.

– Kịch bản 2: Giá giảm sau khi tăng

Từ mức đỉnh $120, giá cổ phiếu bắt đầu giảm.

Mức dừng lỗ vẫn được giữ nguyên tại $108 vì giá không tạo đỉnh mới.

Lệnh bán sẽ được tự động kích hoạt để đóng vị thế, nếu giá giảm xuống và chạm mốc $108.

Ảnh trên: Vị thế Mua (Long Position)

2.2. Ví dụ minh họa với Vị thế Bán (Short Position)

Giả sử một nhà đầu tư bán khống cổ phiếu B với giá $50 và đặt lệnh Trailing Stop với khoảng cách là $2.

– Thiết lập ban đầu:

Giá bán khống: $50.

Khoảng cách Trailing Stop: $2.

Mức dừng lỗ ban đầu được kích hoạt tại: $50 + $2 = $52.

– Kịch bản 1: Giá giảm

Giá cổ phiếu giảm xuống $45. Mức giá thấp nhất mới (new low) được thiết lập.

Lệnh Trailing Stop sẽ tự động điều chỉnh xuống: $45 + $2 = $47.

– Kịch bản 2: Giá tăng sau khi giảm

Từ mức đáy $45, giá cổ phiếu bắt đầu tăng.

Mức dừng lỗ vẫn được giữ nguyên tại $47.

Lệnh mua lại (buy to cover) sẽ được tự động kích hoạt để đóng vị thế, nếu giá tăng lên và chạm mốc $47.

Ảnh trên: Vị thế Bán (Short Position)

3. Phân loại các Lệnh Trailing Stop phổ biến?

Lệnh Trailing Stop được chia thành hai loại chính dựa trên cách thức lệnh được thực thi sau khi giá kích hoạt chạm đến: Trailing Stop Loss và Trailing Stop Limit. Mỗi loại phục vụ các mục đích khác nhau và có mức độ rủi ro trượt giá (slippage) khác nhau.

3.1. Lệnh Trailing Stop Loss (Trailing Stop Market)

Trailing Stop Loss là loại lệnh mà khi mức giá kích hoạt bị chạm, nó sẽ trở thành một lệnh thị trường (Market Order) để đóng vị thế ngay lập tức với mức giá tốt nhất hiện có.

– Ưu điểm: Đảm bảo lệnh được khớp và vị thế được đóng, giúp bảo vệ nhà đầu tư khỏi các đợt giảm giá sâu hơn trong một thị trường biến động nhanh.

Nhược điểm: Có thể xảy ra hiện tượng trượt giá (slippage), tức là giá thực thi có thể tệ hơn mức giá dừng lỗ dự kiến, đặc biệt trong các thị trường có thanh khoản thấp hoặc biến động mạnh.

3.2. Lệnh Trailing Stop Limit

Ảnh trên: Giá dừng (Stop Price) và giá giới hạn (Limit Price)

Trailing Stop Limit là loại lệnh kết hợp giữa mức giá dừng (Stop Price) và mức giá giới hạn (Limit Price). Khi giá thị trường chạm đến mức giá dừng, lệnh sẽ chuyển thành một lệnh giới hạn (Limit Order) để đóng vị thế ở mức giá giới hạn hoặc tốt hơn.

Ưu điểm: Cung cấp cho nhà đầu tư quyền kiểm soát giá thực thi, tránh được rủi ro trượt giá tiêu cực.

Nhược điểm: Không đảm bảo lệnh sẽ được khớp. Nếu giá di chuyển qua mức giới hạn quá nhanh, lệnh có thể không được thực thi, khiến nhà đầu tư phải đối mặt với rủi ro thua lỗ lớn hơn dự kiến.

4. So sánh Trailing Stop và các lệnh điều kiện khác?

Việc so sánh Trailing Stop với các lệnh điều kiện khác như Stop Loss, Stop Limit và Take Profit giúp nhà đầu tư hiểu rõ công dụng và lựa chọn công cụ phù hợp nhất cho chiến lược của mình.

4.1. Trailing Stop vs. Stop Loss

Sự khác biệt cơ bản giữa Trailing Stop và Stop Loss (dừng lỗ cố định) nằm ở tính linh hoạt.

| Tiêu chí |

Trailing Stop (Dừng lỗ động) |

Stop Loss (Dừng lỗ cố định) |

| Bản chất |

Mức dừng lỗ di chuyển theo hướng có lợi. |

Mức dừng lỗ cố định tại một mức giá xác định. |

| Mục tiêu |

Tối đa hóa lợi nhuận và bảo vệ lợi nhuận đã có. |

Chỉ giới hạn mức lỗ tối đa ban đầu. |

| Tính linh hoạt |

Cao, tự động điều chỉnh. |

Thấp, cần điều chỉnh thủ công. |

| Nguồn |

Fidelity, 2023 |

Charles Schwab, 2023 |

4.2. Lệnh Stop Limit trong Binance và Trailing Stop

Lệnh Stop Limit trên các sàn giao dịch như Binance là một công cụ để kiểm soát giá vào hoặc thoát lệnh, trong khi Trailing Stop tập trung vào việc theo sau giá để tối ưu lợi nhuận.

– Stop Limit: Yêu cầu hai mức giá: Giá Dừng (Stop Price) để kích hoạt lệnh và Giá Giới hạn (Limit Price) là mức giá tối đa/tối thiểu bạn sẵn sàng mua/bán. Lệnh này không tự động di chuyển.

– Trailing Stop: Chỉ yêu cầu một khoảng cách (giá trị hoặc tỷ lệ %) và tự động điều chỉnh mức dừng lỗ. Nhiều nền tảng như Binance cũng cung cấp lệnh Trailing Stop như một công cụ giao dịch nâng cao.

4.3. Trailing Stop vs. Take Profit

Ảnh trên: Take Profit

Trailing Stop và Take Profit (chốt lời) đều nhằm mục đích hiện thực hóa lợi nhuận, nhưng cách tiếp cận hoàn toàn khác nhau.

– Take Profit: Là một lệnh giới hạn đặt ở một mức giá mục tiêu cụ thể. Khi giá chạm đến mức đó, vị thế sẽ được đóng lại. Điều này giới hạn tiềm năng lợi nhuận nếu giá tiếp tục di chuyển thuận lợi.

– Trailing Stop: Không có mục tiêu giá cố định. Nó cho phép vị thế tiếp tục mở và sinh lời cho đến khi xu hướng đảo chiều một khoảng cách nhất định, giúp nắm bắt các xu hướng dài hạn.

5. Hướng dẫn cách đặt lệnh Trailing Stop chi tiết?

Để đặt lệnh Trailing Stop, nhà đầu tư cần thực hiện qua các bước cơ bản bao gồm xác định điểm vào lệnh, thiết lập khoảng cách trailing và kích hoạt lệnh trên nền tảng giao dịch.

5.1. Bước 1: Xác định điểm vào lệnh và chiến lược

Nhà đầu tư phải có một vị thế mở (mua hoặc bán) trước khi có thể đặt lệnh Trailing Stop. Lệnh này không phải là lệnh vào thị trường mà là một lệnh quản lý vị thế hiện có.

Ảnh trên: Vị thế mở (mua hoặc bán)

5.2. Bước 2: Thiết lập Khoảng cách Trailing (Trailing Amount)

Đây là bước quan trọng nhất và đòi hỏi sự phân tích. Khoảng cách có thể được đặt theo:

– Giá trị tuyệt đối (Points/Pips/Price): Ví dụ, $0.50 cho cổ phiếu hoặc 20 pips cho Forex.

– Tỷ lệ phần trăm (Percentage): Ví dụ, 5% hoặc 10% dưới/trên giá thị trường.

Lựa chọn khoảng cách phụ thuộc vào mức độ biến động (volatility) của tài sản và khung thời gian giao dịch. Một khoảng cách quá hẹp có thể khiến vị thế bị đóng sớm do nhiễu thị trường, trong khi một khoảng cách quá rộng lại làm tăng rủi ro.

Việc xác định các thông số này đòi hỏi kinh nghiệm và một chiến lược rõ ràng. Đối với nhà đầu tư, đặc biệt là người mới, đây là lúc sự hỗ trợ từ chuyên gia trở nên vô giá. Thay vì đoán mò và trả giá bằng những khoản lỗ không đáng có, việc có một người đồng hành giàu kinh nghiệm sẽ giúp bạn xây dựng phương pháp đầu tư bài bản. CASIN là công ty tư vấn đầu tư cá nhân chuyên nghiệp, tập trung vào việc bảo vệ vốn và tạo ra lợi nhuận ổn định. Khác biệt với các môi giới truyền thống chỉ tập trung vào phí giao dịch, CASIN đồng hành cùng khách hàng trong trung và dài hạn, cá nhân hóa chiến lược cho từng mục tiêu cụ thể. Điều này mang lại sự an tâm tuyệt đối và giúp tài sản của bạn tăng trưởng bền vững. Hãy liên hệ với Casin để nhận được dịch vụ tư vấn đầu tư chứng khoán chuyên nghiệp và bắt đầu hành trình đầu tư một cách tự tin hơn.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

5.3. Bước 3: Kích hoạt và theo dõi lệnh

Sau khi nhập các thông số, nhà đầu tư xác nhận để kích hoạt lệnh. Hầu hết các nền tảng giao dịch hiện đại đều hỗ trợ lệnh Trailing Stop phía máy chủ (server-side), nghĩa là lệnh vẫn hoạt động ngay cả khi bạn tắt máy tính. Tuy nhiên, cần kiểm tra lại thông tin này với nhà môi giới của bạn.

6. Ưu điểm và Nhược điểm của việc sử dụng Trailing Stop là gì?

Trailing Stop là một công cụ mạnh mẽ nhưng cũng có những hạn chế riêng. Nhà đầu tư cần nắm rõ cả ưu và nhược điểm để sử dụng hiệu quả.

6.1. Ưu điểm

– Tự động hóa và kỷ luật: Loại bỏ cảm xúc và các quyết định bốc đồng khỏi giao dịch (Theo Babypips).

– Linh hoạt: Tự động điều chỉnh theo điều kiện thị trường, không cần can thiệp thủ công liên tục.

– Tối ưu hóa lợi nhuận: Cho phép nhà đầu tư tận dụng tối đa các xu hướng thị trường mạnh mẽ.

– Bảo vệ lợi nhuận đã có: “Khóa” lợi nhuận khi giá di chuyển thuận lợi, chuyển một giao dịch từ có rủi ro thành không rủi ro (khi điểm dừng lỗ vượt qua điểm vào lệnh).

6.2. Nhược điểm

Ảnh trên: Thị trường đi ngang (Sideways Market)

– Không phù hợp với thị trường đi ngang (Sideways Market): Trong thị trường không có xu hướng rõ ràng, lệnh có thể bị kích hoạt sớm và thường xuyên do các biến động giá nhỏ.

– Rủi ro từ khoảng trống giá (Gaps): Lệnh Trailing Stop không bảo vệ nhà đầu tư khỏi các khoảng trống giá xảy ra qua đêm hoặc cuối tuần. Lệnh có thể được thực thi ở mức giá tệ hơn nhiều so với dự kiến.

– Khó xác định khoảng cách tối ưu: Việc chọn sai khoảng cách trailing có thể dẫn đến kết quả giao dịch không mong muốn.

7. Các sai lầm cần tránh khi sử dụng Trailing Stop là gì?

Để tối ưu hiệu quả của lệnh Trailing Stop, nhà đầu tư cần tránh một số sai lầm phổ biến có thể làm giảm lợi nhuận hoặc tăng rủi ro không cần thiết.

– Đặt khoảng cách quá hẹp: Đây là sai lầm phổ biến nhất, khiến vị thế bị đóng bởi những biến động ngẫu nhiên của thị trường thay vì một sự đảo chiều xu hướng thực sự.

– Sử dụng cùng một tỷ lệ cho mọi tài sản: Mỗi cổ phiếu, cặp tiền tệ hay hàng hóa có mức độ biến động khác nhau. Áp dụng một tỷ lệ cố định (ví dụ: 5%) cho mọi thứ là một chiến lược thiếu hiệu quả.

– Điều chỉnh lệnh thủ công một cách cảm tính: Mục đích của Trailing Stop là tự động hóa. Việc can thiệp thủ công (ví dụ: nới rộng điểm dừng lỗ khi giá tiến gần) đi ngược lại nguyên tắc kỷ luật.

– Phụ thuộc hoàn toàn vào Trailing Stop: Lệnh này chỉ là một công cụ. Nó không thể thay thế cho việc phân tích thị trường, quản lý quy mô vị thế và một chiến lược giao dịch tổng thể.

Ảnh trên: Trailing Stop

8. Đánh giá từ người dùng

– Anh Minh, một nhà đầu tư sử dụng dịch vụ của Casin, chia sẻ: “Trước đây tôi thường chốt lời quá sớm và bỏ lỡ những con sóng tăng lớn. Từ khi áp dụng Trailing Stop theo chiến lược được tư vấn, tôi đã tự tin hơn trong việc nắm giữ vị thế, lợi nhuận từ các giao dịch thành công cũng cải thiện đáng kể.”

– Chị Lan, một nhà giao dịch ngoại hối, cho biết: “Đối với thị trường biến động như Forex, Trailing Stop là công cụ không thể thiếu. Nó giúp tôi bảo vệ lợi nhuận khi có tin tức bất ngờ, tự động đóng lệnh khi tôi không thể theo dõi thị trường 24/7.”

9. Các câu hỏi thường gặp (FAQ)

1. Lệnh Trailing Stop có đảm bảo lợi nhuận không?

Lệnh Trailing Stop không đảm bảo lợi nhuận. Nó là công cụ để bảo vệ lợi nhuận đã có và giới hạn thua lỗ, nhưng kết quả cuối cùng phụ thuộc vào diễn biến thị trường và chiến lược giao dịch tổng thể (Theo Fidelity).

2. Tỷ lệ phần trăm hoặc khoảng cách cho Trailing Stop là bao nhiêu?

Ảnh trên: Chỉ báo ATR

Không có một con số hoàn hảo. Tỷ lệ này phụ thuộc vào độ biến động của tài sản và chiến lược của nhà đầu tư. Các chỉ báo như Average True Range (ATR) thường được sử dụng để xác định một khoảng cách hợp lý.

3. Sự khác biệt giữa Trailing Stop và Stop Loss là gì?

Sự khác biệt chính là Stop Loss có mức giá dừng cố định, trong khi Trailing Stop có mức giá dừng tự động di chuyển theo hướng có lợi cho vị thế, giúp khóa lợi nhuận một cách linh hoạt.

4. Có thể sử dụng Trailing Stop trong giao dịch Forex không?

Hoàn toàn có thể. Trailing Stop là một công cụ rất phổ biến trong giao dịch Forex do tính chất biến động cao của thị trường này, giúp các nhà giao dịch quản lý rủi ro và tối ưu lợi nhuận hiệu quả.

5. Lệnh Trailing Stop hoạt động như thế nào trên Binance?

Trên Binance, Trailing Stop cho phép bạn đặt một lệnh theo sau giá ở một tỷ lệ phần trăm nhất định. Khi giá di chuyển thuận lợi, lệnh sẽ di chuyển theo. Khi giá đảo chiều, lệnh sẽ được kích hoạt khi đạt đến tỷ lệ đã đặt.

Ảnh trên: Binance

6. Khi nào nên sử dụng lệnh Trailing Stop?

Lệnh Trailing Stop phát huy hiệu quả tốt nhất trong các thị trường có xu hướng rõ ràng (tăng hoặc giảm). Nó không phù hợp cho các thị trường đi ngang hoặc có biến động thấp.

7. Trailing Stop có hoạt động khi máy tính tắt không?

Hầu hết các nhà môi giới lớn hiện nay cung cấp lệnh Trailing Stop phía máy chủ (server-side), có nghĩa là lệnh vẫn hoạt động ngay cả khi bạn đóng nền tảng giao dịch hoặc tắt máy tính.

8. Ưu và nhược điểm chính của lệnh Trailing Stop là gì?

Ưu điểm chính là tự động hóa việc khóa lợi nhuận và loại bỏ cảm xúc. Nhược điểm là nguy cơ bị đóng vị thế sớm trong thị trường biến động và khó xác định khoảng cách tối ưu.

9. Làm thế nào để Trailing Stop giúp quản lý rủi ro?

Trailing Stop quản lý rủi ro bằng cách tự động đặt một ngưỡng thoát lệnh khi thị trường đảo chiều, giúp bảo vệ vốn và phần lợi nhuận đã tích lũy mà không cần can thiệp thủ công liên tục.

10. Trailing Stop có phù hợp cho nhà đầu tư dài hạn không?

Có, Trailing Stop có thể phù hợp cho nhà đầu tư dài hạn để bảo vệ các khoản lợi nhuận lớn khỏi các đợt điều chỉnh mạnh của thị trường, cho phép họ nắm giữ cổ phiếu qua các xu hướng tăng dài hạn.

10. Kết luận

Ảnh trên: Trailing Stop

Trailing Stop là một công cụ giao dịch tinh vi và hiệu quả, mang lại lợi thế đáng kể trong việc quản lý rủi ro và tối ưu hóa lợi nhuận. Bằng cách tự động hóa quy trình chốt lời và cắt lỗ một cách linh hoạt, nó giúp nhà đầu tư duy trì kỷ luật, loại bỏ cảm xúc và tận dụng các xu hướng thị trường một cách hiệu quả hơn.

Tuy nhiên, đây không phải là một giải pháp toàn năng. Sự thành công khi sử dụng Trailing Stop phụ thuộc vào việc hiểu rõ cơ chế hoạt động, lựa chọn loại lệnh phù hợp và quan trọng nhất là xác định được khoảng cách trailing tối ưu dựa trên phân tích kỹ thuật và đặc tính biến động của từng tài sản. Thông qua việc áp dụng đúng đắn và kết hợp với một chiến lược giao dịch toàn diện, Trailing Stop sẽ trở thành một trợ thủ đắc lực trên hành trình đầu tư, giúp bảo vệ thành quả và hướng tới sự tăng trưởng tài sản bền vững.

bởi Nguyễn Tiến Dũng | Th6 26, 2025 | Chứng Khoán Cơ Bản

Tài sản ngắn hạn (Current Assets) là những tài sản thuộc sở hữu của doanh nghiệp, có thời gian sử dụng, luân chuyển và thu hồi vốn trong vòng một chu kỳ kinh doanh thông thường hoặc không quá 12 tháng (Theo Thông tư 200/2014/TT-BTC). Đây là thành phần cơ bản và quan trọng nhất trên Bảng cân đối kế toán, phản ánh trực tiếp nguồn lực mà doanh nghiệp có thể sử dụng để duy trì các hoạt động sản xuất, kinh doanh hàng ngày.

Thuộc tính độc nhất của tài sản ngắn hạn nằm ở vai trò cốt lõi trong việc đánh giá khả năng thanh khoản và hiệu quả hoạt động của một doanh nghiệp. Thông qua các chỉ số tài chính như Tỷ số thanh khoản hiện thời (Current Ratio), các nhà phân tích và nhà đầu tư có thể đo lường khả năng đáp ứng các nghĩa vụ nợ ngắn hạn của công ty, từ đó nhận diện các rủi ro tiềm ẩn hoặc cơ hội đầu tư.

Thuộc tính hiếm và sâu sắc nhất khi phân tích tài sản ngắn hạn không nằm ở tổng giá trị, mà ở chất lượng và cơ cấu của từng thành phần bên trong. Một doanh nghiệp có tổng tài sản ngắn hạn cao nhưng phần lớn là hàng tồn kho kém chất lượng hoặc các khoản phải thu khó đòi sẽ tiềm ẩn nhiều rủi ro hơn một doanh nghiệp có tỷ trọng tiền mặt và các khoản tương đương tiền dồi dào.

1. Tài sản ngắn hạn là gì?

Ảnh trên: Tài sản ngắn hạn là gì?

Tài sản ngắn hạn là toàn bộ tài sản thuộc quyền sở hữu của doanh nghiệp có thể dễ dàng chuyển đổi thành tiền mặt, được kỳ vọng sẽ được bán hoặc sử dụng hết trong vòng một năm hoặc một chu kỳ kinh doanh (tùy thuộc vào thời gian nào dài hơn) theo định nghĩa của Chuẩn mực Kế toán Quốc tế (IAS). Tại Việt Nam, khái niệm này được quy định cụ thể tại Thông tư 200/2014/TT-BTC của Bộ Tài chính, là một chỉ tiêu kinh tế tổng hợp phản ánh giá trị của các tài sản lưu động tại một thời điểm nhất định.

Các đặc điểm chính của tài sản ngắn hạn bao gồm:

– Tính thanh khoản cao: Đây là đặc tính quan trọng nhất, thể hiện khả năng chuyển đổi thành tiền mặt một cách nhanh chóng để đáp ứng các nhu-cầu tài chính tức thời.

– Thời gian đáo hạn ngắn: Các tài sản này có vòng đời dưới 12 tháng hoặc một chu kỳ hoạt động kinh doanh.

– Luân chuyển liên tục: Tài sản ngắn hạn thường xuyên thay đổi hình thái trong quá trình hoạt động của doanh nghiệp, ví dụ từ tiền mặt thành hàng tồn kho, rồi thành các khoản phải thu và cuối cùng quay trở lại thành tiền mặt.

Sự biến động của tài sản ngắn hạn cung cấp những tín hiệu quan trọng về tình hình hoạt động của doanh nghiệp. Tiếp theo, việc phân loại chi tiết các thành phần của tài sản ngắn hạn sẽ làm rõ hơn về cấu trúc tài chính của doanh nghiệp.

2. Tài sản ngắn hạn bao gồm những gì?

Theo hệ thống tài khoản kế toán Việt Nam (Thông tư 200/2014/TT-BTC), tài sản ngắn hạn được phân loại thành nhiều khoản mục chi tiết, mỗi khoản mục phản ánh một khía cạnh khác nhau của khả năng tài chính và hoạt động kinh doanh của doanh nghiệp.

2.1. Tiền và các khoản tương đương tiền

Ảnh trên: Tiền gửi ngân hàng

Tiền và các khoản tương đương tiền là khoản mục có tính thanh khoản cao nhất, bao gồm tiền mặt tại quỹ, tiền gửi ngân hàng không kỳ hạn và các khoản đầu tư tài chính ngắn hạn có thời hạn thu hồi dưới 3 tháng kể từ ngày đầu tư. Khoản mục này thể hiện khả năng chi trả tức thời của doanh nghiệp.

– Tiền mặt: Bao gồm tiền Việt Nam, ngoại tệ tại quỹ.

– Tiền gửi ngân hàng: Các khoản tiền gửi không kỳ hạn tại các tổ chức tín dụng.

– Các khoản tương đương tiền: Ví dụ như tín phiếu kho bạc, kỳ phiếu ngân hàng có thời gian đáo hạn gốc không quá 3 tháng.

2.2. Đầu tư tài chính ngắn hạn

Đầu tư tài chính ngắn hạn là các khoản đầu tư có kỳ hạn thu hồi còn lại không quá 12 tháng kể từ thời điểm lập báo cáo, bao gồm chứng khoán kinh doanh và các khoản đầu tư nắm giữ đến ngày đáo hạn. Mục đích của các khoản đầu tư này là tìm kiếm lợi nhuận từ sự biến động giá hoặc hưởng lãi suất.

– Chứng khoán kinh doanh: Phản ánh giá trị các loại chứng khoán (cổ phiếu, trái phiếu) mà doanh nghiệp mua vào với mục đích chính là bán ra để kiếm lời trong ngắn hạn.

– Đầu tư nắm giữ đến ngày đáo hạn: Bao gồm các khoản cho vay ngắn hạn, tiền gửi có kỳ hạn dưới 12 tháng.

Ảnh trên: Chứng khoán kinh doanh

2.3. Các khoản phải thu ngắn hạn

Các khoản phải thu ngắn hạn là tổng giá trị các khoản phải thu của doanh nghiệp có kỳ hạn thu hồi còn lại không quá 12 tháng hoặc trong một chu kỳ kinh doanh thông thường. Đây là số tiền mà khách hàng và các đối tác khác nợ doanh nghiệp.

– Phải thu của khách hàng: Phát sinh từ hoạt động bán hàng hóa, cung cấp dịch vụ nhưng chưa thu tiền.

– Trả trước cho người bán: Khoản tiền doanh nghiệp ứng trước để mua hàng hóa, dịch vụ.

– Phải thu nội bộ ngắn hạn: Các khoản phải thu giữa công ty mẹ và công ty con.

– Dự phòng phải thu ngắn hạn khó đòi: Là khoản dự phòng cho phần giá trị các khoản phải thu được xác định là không có khả năng thu hồi.

2.4. Hàng tồn kho

Ảnh trên: Hàng tồn kho

Hàng tồn kho là toàn bộ những tài sản được doanh nghiệp giữ để bán trong kỳ sản xuất, kinh doanh bình thường hoặc đang trong quá trình sản xuất, kinh doanh dở dang. Đây là một trong những khoản mục chiếm tỷ trọng lớn nhất trong tài sản ngắn hạn của các doanh nghiệp sản xuất và thương mại.

– Nguyên liệu, vật liệu: Dùng cho quá trình sản xuất.

– Công cụ, dụng cụ: Các công cụ hỗ trợ sản xuất.

– Sản phẩm dở dang: Sản phẩm chưa hoàn thành các công đoạn chế biến.

– Thành phẩm, hàng hóa: Sản phẩm đã hoàn thành, sẵn sàng để bán.

2.5. Tài sản ngắn hạn khác

Tài sản ngắn hạn khác là các tài sản không thuộc các loại trên nhưng có thời gian thu hồi hoặc sử dụng không quá 12 tháng.

– Chi phí trả trước ngắn hạn: Các chi phí đã phát sinh nhưng liên quan đến kết quả hoạt động của nhiều kỳ kế toán (dưới 1 năm), ví dụ như tiền thuê văn phòng trả trước.

– Thuế GTGT được khấu trừ: Số thuế GTGT đầu vào mà doanh nghiệp sẽ được khấu trừ.

– Các khoản phải thu khác: Ví dụ như các khoản tạm ứng, cầm cố, ký cược, ký quỹ ngắn hạn.

Sau khi hiểu rõ các thành phần cấu tạo, việc so sánh giữa tài sản ngắn hạn và tài sản dài hạn sẽ giúp nhà đầu tư có cái nhìn toàn diện hơn về cấu trúc tài sản của doanh nghiệp.

Ảnh trên: Thuế GTGT

3. Phân biệt Tài sản ngắn hạn và Tài sản dài hạn?

Việc phân biệt rõ ràng giữa tài sản ngắn hạn và tài sản dài hạn là nền tảng cơ bản trong phân tích tài chính. Sự khác biệt này không chỉ nằm ở yếu tố thời gian mà còn ở mục đích sử dụng và vai trò của chúng đối với hoạt động của doanh nghiệp.

Bảng so sánh chi tiết dưới đây sẽ làm rõ sự khác biệt giữa hai loại tài sản này:

| Tiêu chí |

Tài sản ngắn hạn |

Tài sản dài hạn |

| Bản chất & Mục đích |

Phục vụ hoạt động sản xuất, kinh doanh hàng ngày, đảm bảo tính liên tục của doanh nghiệp. |

Được sử dụng cho các mục tiêu dài hạn như mở rộng sản xuất, nâng cao năng lực cạnh tranh và tạo ra lợi ích kinh tế trong tương lai. |

| Thời gian chuyển đổi |

Chuyển đổi thành tiền trong vòng 12 tháng hoặc một chu kỳ kinh doanh (Theo Thông tư 200/2014/TT-BTC). |

Có thời gian sử dụng, luân chuyển và thu hồi vốn trên 12 tháng hoặc nhiều chu kỳ kinh doanh. |

| Tính thanh khoản |

Rất cao. Dễ dàng chuyển đổi thành tiền mặt để đáp ứng các nghĩa vụ tài chính ngắn hạn. |

Thấp. Khó chuyển đổi thành tiền mặt trong thời gian ngắn mà không làm ảnh hưởng đáng kể đến giá trị. |

| Ví dụ điển hình |

Tiền mặt, các khoản phải thu của khách hàng, hàng tồn kho, đầu tư tài chính ngắn hạn. |

Nhà xưởng, máy móc thiết bị (tài sản cố định), các khoản đầu tư vào công ty con, bất động sản đầu tư, bằng sáng chế. |

| Rủi ro liên quan |

Rủi ro liên quan đến hiệu quả quản lý dòng tiền, khả năng thu hồi công nợ và tốc độ luân chuyển hàng tồn kho. |

Rủi ro liên quan đến sự hao mòn, lạc hậu công nghệ, biến động thị trường dài hạn và hiệu quả của các dự án đầu tư. |

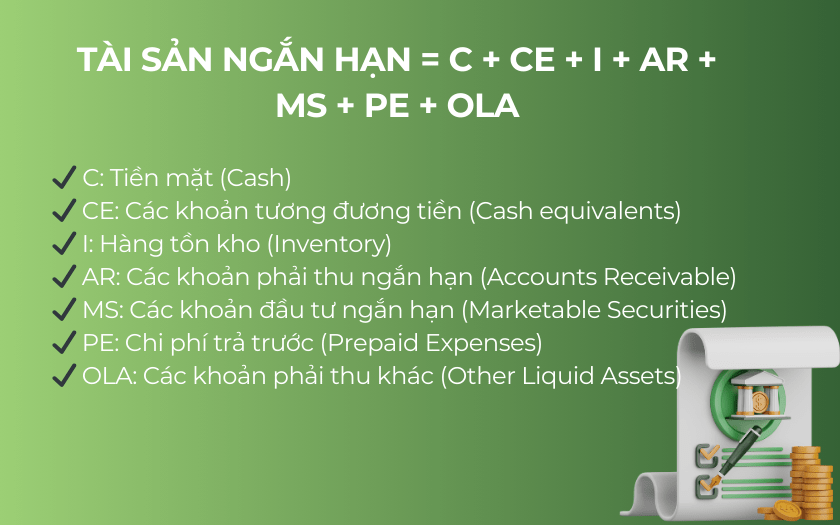

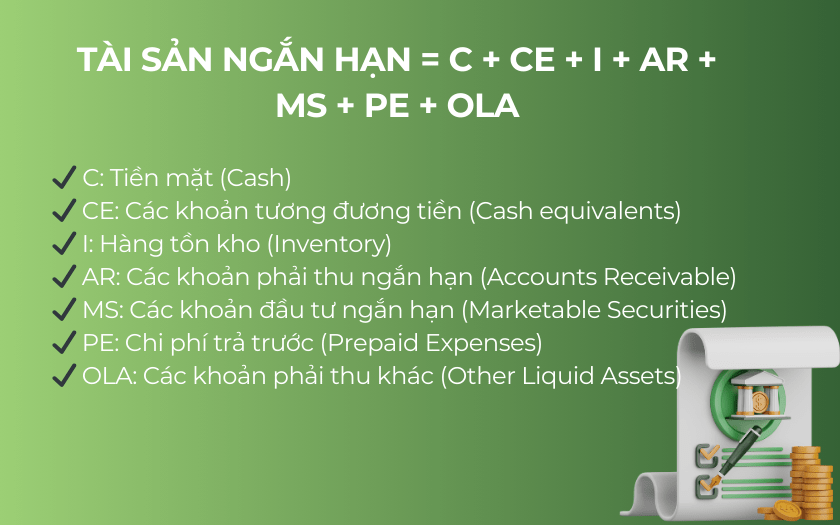

4. Cách tính Tài sản ngắn hạn?

Tổng tài sản ngắn hạn được tính bằng cách cộng tất cả các khoản mục tài sản ngắn hạn được trình bày trên Bảng cân đối kế toán của doanh nghiệp. Thông tin này được công bố công khai trong các báo cáo tài chính hàng quý và hàng năm của các công ty niêm yết.

4.1. Công thức tính tài sản ngắn hạn

Công thức tổng quát để tính toán giá trị tài sản ngắn hạn là:

Tổng Taˋi sản nga˘ˊn hạn=Tieˆˋn vaˋ caˊc khoản tương đương tieˆˋn+Đaˆˋu tư taˋi chıˊnh nga˘ˊn hạn+Caˊc khoản phải thu nga˘ˊn hạn+Haˋng toˆˋn kho+Taˋi sản nga˘ˊn hạn khaˊc

Ảnh trên: Công thức tính tài sản ngắn hạn

4.2. Ví dụ minh họa cách tính

Giả sử một doanh nghiệp A có các số liệu trên Bảng cân đối kế toán tại ngày 31/12/2024 như sau:

– Tiền và các khoản tương đương tiền: 50 tỷ VNĐ

– Đầu tư tài chính ngắn hạn: 20 tỷ VNĐ

– Các khoản phải thu ngắn hạn: 150 tỷ VNĐ

– Hàng tồn kho: 200 tỷ VNĐ

– Tài sản ngắn hạn khác: 10 tỷ VNĐ

– Áp dụng công thức trên, tổng tài sản ngắn hạn của doanh nghiệp A được tính như sau:

Tổng Tài sản ngắn hạn (A) = 50 + 20 + 150 + 200 + 10 = 430 tỷ VNĐ

Việc tính toán này là bước đầu tiên để tiến hành các phân tích sâu hơn về sức khỏe tài chính của doanh nghiệp.

5. Tại sao phân tích Tài sản ngắn hạn lại quan trọng?

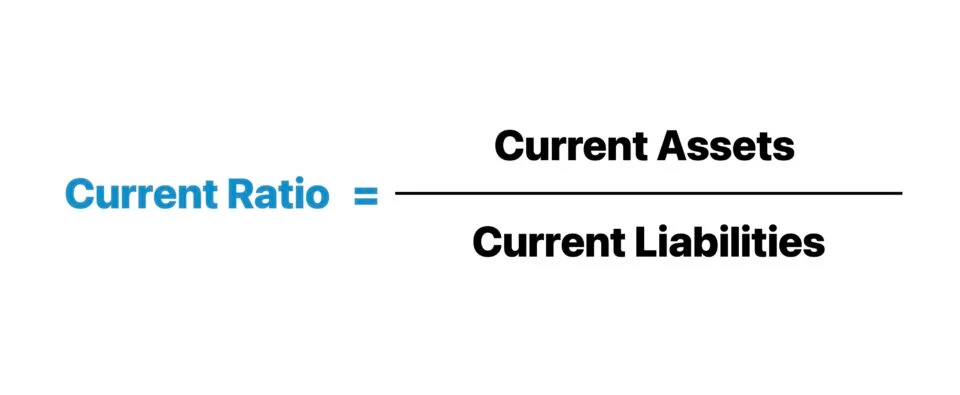

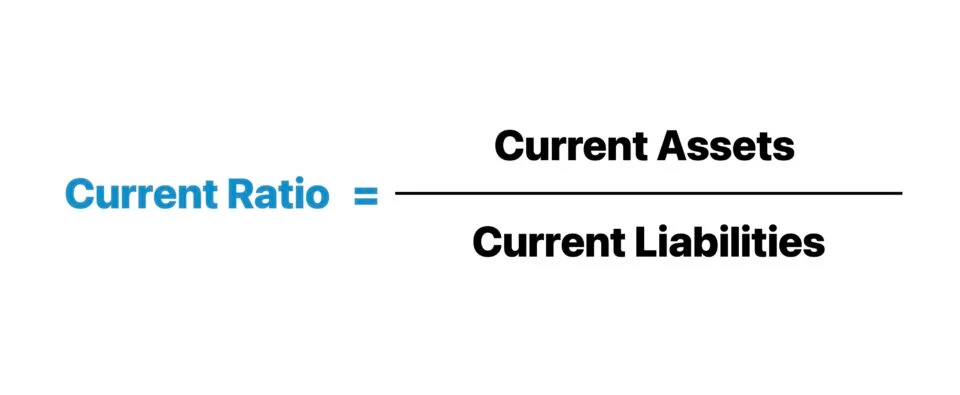

Ảnh trên: Tỷ số thanh khoản hiện thời (Current Ratio)

Phân tích tài sản ngắn hạn không chỉ là một nghiệp vụ kế toán mà còn là một công cụ thiết yếu đối với các nhà quản trị, nhà đầu tư và chủ nợ để hiểu rõ về tình hình tài chính của doanh nghiệp.

– Đánh giá khả năng thanh toán: Đây là vai trò quan trọng nhất. Bằng cách so sánh tài sản ngắn hạn với nợ ngắn hạn thông qua Tỷ số thanh khoản hiện thời (Current Ratio), nhà phân tích có thể đo lường khả năng doanh nghiệp sử dụng các tài sản lưu động của mình để chi trả cho các khoản nợ sắp đến hạn. Một tỷ số cao cho thấy sự an toàn về tài chính, nhưng nếu quá cao có thể là dấu hiệu của việc sử dụng tài sản kém hiệu quả.

– Đo lường hiệu quả hoạt động: Phân tích cơ cấu tài sản ngắn hạn, đặc biệt là Vòng quay hàng tồn kho và Kỳ thu tiền bình quân, giúp đánh giá hiệu quả quản lý vốn lưu động. Một vòng quay hàng tồn kho nhanh cho thấy doanh nghiệp bán hàng tốt, trong khi một kỳ thu tiền ngắn cho thấy khả năng thu hồi công nợ hiệu quả.

– Cơ sở ra quyết định đầu tư: Đối với nhà đầu tư, việc phân tích sâu về tài sản ngắn hạn giúp nhận diện các dấu hiệu bất thường. Ví dụ, một khoản phải thu tăng đột biến mà không đi kèm với tăng trưởng doanh thu tương ứng có thể là một cảnh báo về rủi ro tín dụng.

Tuy nhiên, việc phân tích các chỉ số này đòi hỏi kiến thức chuyên môn và sự am hiểu sâu sắc về ngành. Nhiều nhà đầu tư, đặc biệt là những người mới, thường gặp khó khăn trong việc diễn giải các con số và đưa ra quyết định đúng đắn. Đây là lúc sự đồng hành của một đơn vị tư vấn trở nên vô giá. Nếu bạn đang tìm kiếm một lộ trình đầu tư bài bản và an toàn, việc tìm hiểu về một chiến lược đầu tư cá nhân chuyên nghiệp là bước đi cần thiết. CASIN, với vai trò là một công ty tư vấn đầu tư, tập trung vào việc đồng hành trung và dài hạn, giúp nhà đầu tư bảo vệ vốn và xây dựng một danh mục tăng trưởng bền vững, mang lại sự an tâm tuyệt đối trong một thị trường đầy biến động.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

6. Cổ phiếu và Chứng khoán là Tài sản ngắn hạn hay dài hạn?

Việc phân loại cổ phiếu và chứng khoán là tài sản ngắn hạn hay dài hạn hoàn toàn phụ thuộc vào mục đích nắm giữ của doanh nghiệp tại thời điểm đầu tư, theo quy định của chuẩn mực kế toán.

– Trường hợp là Tài sản ngắn hạn: Một cổ phiếu hoặc chứng khoán được ghi nhận là tài sản ngắn hạn khi nó thuộc danh mục “Chứng khoán kinh doanh”. Điều này có nghĩa là doanh nghiệp mua vào với mục đích chính là bán ra để thu lợi nhuận từ chênh lệch giá trong một khoảng thời gian ngắn (thường dưới 12 tháng).

– Trường hợp là Tài sản dài hạn: Ngược lại, nếu doanh nghiệp mua cổ phiếu với mục đích đầu tư chiến lược, nắm giữ lâu dài để nhận cổ tức, kiểm soát hoặc liên kết với công ty khác, thì khoản đầu tư đó sẽ được phân loại là Tài sản dài hạn (ví dụ: các khoản đầu tư vào công ty con, công ty liên kết).

Do đó, để xác định một khoản đầu tư chứng khoán là ngắn hạn hay dài hạn, nhà đầu tư cần xem xét thuyết minh báo cáo tài chính của công ty để hiểu rõ về ý định và mục đích của ban lãnh đạo đối với khoản đầu tư đó.

Ảnh trên: Cổ phiếu

7. Kinh nghiệm từ Nhà đầu tư

Anh Minh, một nhà đầu tư tại Hà Nội, mua hàng của Chứng khoán Casin đã phát biểu: ‘Trước đây tôi chỉ nhìn vào tổng tài sản ngắn hạn và nghĩ rằng công ty có nhiều tiền là tốt. Sau khi làm việc với Casin, tôi mới hiểu rằng phải “mổ xẻ” cơ cấu bên trong. Một công ty có hàng tồn kho tăng vọt trong nhiều quý liên tiếp thực chất đang gặp vấn đề về bán hàng, đó là một rủi ro lớn mà tôi đã bỏ qua.’

Chị Lan, một nhà đầu tư tại TP.HCM, mua hàng của Chứng khoán Casin đã phát biểu: ‘Tôi từng thua lỗ vì mua cổ phiếu của một công ty có tỷ số thanh khoản hiện thời rất cao. Các chuyên gia tại Casin đã chỉ ra rằng phần lớn tài sản ngắn hạn của họ là các khoản phải thu từ các bên liên quan, một dấu hiệu cho thấy dòng tiền thực rất yếu. Nhờ sự phân tích sâu sắc đó, tôi đã tránh được những quyết định sai lầm và xây dựng được một danh mục an toàn hơn.’

8. Câu hỏi thường gặp về Tài sản ngắn hạn (FAQ)

1. Sự khác biệt chính giữa tài sản ngắn hạn và dài hạn là gì?

Sự khác biệt chính nằm ở thời gian chuyển đổi thành tiền và mục đích sử dụng. Tài sản ngắn hạn có tính thanh khoản cao, dự kiến chuyển đổi thành tiền trong vòng 12 tháng để phục vụ hoạt động kinh doanh hàng ngày.

2. Tại sao phân tích tài sản ngắn hạn lại quan trọng với nhà đầu tư?

Phân tích tài sản ngắn hạn giúp nhà đầu tư đánh giá khả năng thanh toán, hiệu quả sử dụng vốn và các rủi ro tiềm ẩn về dòng tiền của doanh nghiệp, từ đó đưa ra quyết định đầu tư sáng suốt hơn.

3. Hàng tồn kho ảnh hưởng đến tài sản ngắn hạn như thế nào?

Ảnh trên: Hàng tồn kho là một bộ phận quan trọng của tài sản ngắn hạn.

Hàng tồn kho là một bộ phận quan trọng của tài sản ngắn hạn. Việc quản lý hàng tồn kho hiệu quả (vòng quay nhanh) cho thấy doanh nghiệp bán hàng tốt, giúp giải phóng vốn và tăng cường dòng tiền.

4. Chi phí trả trước ngắn hạn có phải là một tài sản tốt không?

Chi phí trả trước ngắn hạn là một tài sản hợp lệ, tuy nhiên nó không có tính thanh khoản cao như tiền mặt. Một tỷ trọng quá lớn của khoản mục này có thể làm giảm khả năng thanh toán tức thời của doanh nghiệp.

5. Vai trò của các khoản tương đương tiền trong tài sản ngắn hạn là gì?

Các khoản tương đương tiền (ví dụ: tín phiếu kho bạc) đóng vai trò như một khoản dự phòng có tính thanh khoản gần như tuyệt đối, giúp doanh nghiệp tối ưu hóa lợi nhuận từ tiền nhàn rỗi mà vẫn đảm bảo khả năng chi trả.

6. Công thức tính Tỷ số thanh khoản hiện thời (Current Ratio) là gì?

Tỷ số thanh khoản hiện thời được tính bằng cách lấy Tổng Tài sản ngắn hạn chia cho Tổng Nợ ngắn hạn. Chỉ số này đo lường khả năng doanh nghiệp dùng tài sản ngắn hạn để trả các khoản nợ ngắn hạn.

7. Một công ty có thể có quá nhiều tài sản ngắn hạn không?

Việc duy trì một lượng tài sản ngắn hạn quá lớn, đặc biệt là tiền mặt, có thể là dấu hiệu của việc sử dụng vốn không hiệu quả. Lượng vốn này có thể được đầu tư vào các dự án dài hạn để tạo ra lợi nhuận cao hơn.

8. “Tài sản ngắn hạn khác” trên bảng cân đối kế toán là gì?

“Tài sản ngắn hạn khác” bao gồm các tài sản không thuộc các nhóm chính như tiền, phải thu, hay hàng tồn kho, có chu kỳ thu hồi dưới 1 năm. Ví dụ phổ biến là chi phí trả trước ngắn hạn và thuế GTGT được khấu trừ.

9. Tiền điện tử (Cryptocurrency) có được xem là tài sản ngắn hạn không?

Theo chuẩn mực kế toán hiện hành, việc phân loại tiền điện tử vẫn còn gây tranh cãi. Một số doanh nghiệp có thể ghi nhận chúng là tài sản vô hình, trong khi những doanh nghiệp kinh doanh tiền điện tử có thể ghi nhận là hàng tồn kho.

Ảnh trên: Tiền điện tử (Cryptocurrency)

10. Chuẩn mực kế toán nào của Việt Nam quy định về tài sản ngắn hạn?

Tại Việt Nam, các quy định chi tiết về việc ghi nhận và trình bày tài sản ngắn hạn trên báo cáo tài chính được hướng dẫn chủ yếu bởi Thông tư 200/2014/TT-BTC do Bộ Tài chính ban hành.

9. Kết luận

Tài sản ngắn hạn là một cấu phần trọng yếu, không chỉ phản ánh sức khỏe tài chính trước mắt mà còn hé lộ hiệu quả vận hành và chiến lược quản trị của một doanh nghiệp. Đối với nhà đầu tư, việc hiểu rõ khái niệm, cách phân loại và các công thức tính toán liên quan là bước khởi đầu không thể thiếu. Tuy nhiên, giá trị thực sự nằm ở khả năng phân tích sâu sắc mối liên hệ giữa các con số, nhận diện các rủi ro tiềm ẩn và nhìn thấu bản chất dòng tiền đằng sau các báo cáo.

Trong một thị trường luôn biến động, việc trang bị kiến thức vững chắc về phân tích tài chính và có một chiến lược rõ ràng chính là chìa khóa để bảo vệ vốn và tối ưu hóa lợi nhuận một cách bền vững.

bởi Nguyễn Tiến Dũng | Th6 26, 2025 | Chứng Khoán Cơ Bản

Về mặt thông tin, lạm phát là một thuật ngữ kinh tế vĩ mô mô tả sự gia tăng liên tục của mức giá chung đối với hàng hóa và dịch vụ trong một khoảng thời gian nhất định. Theo Quỹ Tiền tệ Quốc tế (IMF), hiện tượng này dẫn đến sự xói mòn sức mua của một đơn vị tiền tệ, nghĩa là một đồng tiền sẽ mua được ít hàng hóa hơn so với trước đây.

Định nghĩa lạm phát có thuộc tính độc nhất là sự tăng giá phải mang tính bền vững và lan tỏa trên toàn bộ nền kinh tế, không phải là sự tăng giá tạm thời của một vài mặt hàng riêng lẻ. Theo Ngân hàng Thế giới (World Bank), chỉ số giá tiêu dùng (CPI) là thước đo phổ biến nhất để theo dõi sự thay đổi này và xác định tỷ lệ lạm phát chính xác.

Nguyên nhân gây ra lạm phát có những thuộc tính hiếm, xuất phát từ ba yếu tố cốt lõi: lạm phát do cầu kéo khi tổng cầu vượt tổng cung, lạm phát do chi phí đẩy khi chi phí sản xuất tăng cao, và lạm phát tích hợp (hay lạm phát kỳ vọng) khi người lao động yêu cầu tăng lương để đối phó với dự báo tăng giá trong tương lai (Investopedia, 2024).

Ảnh hưởng và cách đo lường lạm phát là hai thành phần quan trọng, tác động trực tiếp đến người tiêu dùng, nhà đầu tư và sự ổn định kinh tế. Việc đo lường chính xác thông qua công thức tính CPI cho phép các chính phủ và ngân hàng trung ương, như Cục Dự trữ Liên bang Mỹ (Federal Reserve), đưa ra các chính sách tiền tệ phù hợp để kiểm soát lạm phát ở mức độ ổn định.

1. Lạm phát là gì?

Ảnh trên: Lạm phát

Lạm phát (Inflation) được định nghĩa là sự gia tăng liên tục của mức giá chung của hàng hóa và dịch vụ trong một nền kinh tế qua một thời gian, dẫn đến sự suy giảm sức mua của một đơn vị tiền tệ (Nguồn: Quỹ Tiền tệ Quốc tế – IMF). Về bản chất, khi lạm phát xảy ra, mỗi đơn vị tiền tệ sẽ mua được ít hàng hóa và dịch vụ hơn. Ví dụ, nếu tỷ lệ lạm phát là 2%, một ổ bánh mì giá 10.000 VNĐ sẽ có giá 10.200 VNĐ vào năm sau.

Sự suy giảm sức mua này ảnh hưởng trực tiếp đến chi phí sinh hoạt của người dân và là một chỉ số kinh tế vĩ mô quan trọng được các chính phủ và ngân hàng trung ương theo dõi chặt chẽ. Dựa trên tốc độ tăng giá, lạm phát được phân loại thành ba cấp độ chính:

– Lạm phát vừa phải (Moderate Inflation): Tỷ lệ lạm phát dưới 10% mỗi năm. Ở mức độ này, giá cả tăng chậm và có thể dự đoán được, không gây ra biến động lớn cho nền kinh tế (Nguồn: N. Gregory Mankiw, “Principles of Economics”).

– Lạm phát phi mã (Galloping Inflation): Tỷ lệ lạm phát từ 10% đến dưới 1000% mỗi năm. Lạm phát phi mã gây ra những xáo trộn kinh tế nghiêm trọng, làm tiền tệ mất giá nhanh chóng và ảnh hưởng tiêu cực đến các hợp đồng kinh tế dài hạn.

– Siêu lạm phát (Hyperinflation): Tỷ lệ lạm phát vượt trên 1000% mỗi năm. Đây là tình huống cực kỳ hiếm và tàn khốc, khiến hệ thống tiền tệ sụp đổ và nền kinh tế rơi vào hỗn loạn, như trường hợp của Zimbabwe vào cuối những năm 2000 (Nguồn: Steve H. Hanke, Nicholas Krus, “World Hyperinflations”).

Việc hiểu rõ các cấp độ lạm phát giúp nhận diện rủi ro và tác động của nó đến các quyết định tài chính cá nhân và chính sách kinh tế. Tiếp theo, việc xác định các biểu hiện của lạm phát là cần thiết để nhận biết sớm sự xuất hiện của nó trong nền kinh tế.

Ảnh trên: Siêu lạm phát (Hyperinflation)

2. Biểu hiện của lạm phát là gì?

Các biểu hiện của lạm phát phản ánh sự thay đổi của giá cả, sức mua đồng tiền, giá trị tài sản và lãi suất trong nền kinh tế. Việc nhận diện các dấu hiệu này giúp chính phủ, doanh nghiệp và người dân có những điều chỉnh kịp thời.

2.1. Tăng giá cả hàng hóa và dịch vụ

Biểu hiện rõ ràng nhất là sự gia tăng đồng loạt và kéo dài của giá cả đối với hầu hết các mặt hàng tiêu dùng và dịch vụ, từ thực phẩm, năng lượng đến y tế và giáo dục. Theo Cục Thống kê Lao động Hoa Kỳ (BLS), chỉ số CPI là công cụ đo lường trực tiếp sự thay đổi này.

2.2. Sức mua của đồng tiền suy giảm

Một đơn vị tiền tệ mua được ít hàng hóa hơn so với trước đây là biểu hiện cốt lõi của lạm phát. Ví dụ, với 100.000 VNĐ, người tiêu dùng không thể mua được lượng hàng hóa tương đương như một năm trước đó, nếu tỷ lệ lạm phát dương (Nguồn: Ngân hàng Trung ương Châu Âu – ECB).

2.3. Giá trị tài sản biến động

Lạm phát làm thay đổi giá trị của các loại tài sản. Các tài sản hữu hình như bất động sản, vàng thường có xu hướng tăng giá, được xem là “hàng rào” chống lạm phát. Ngược lại, giá trị của các tài sản tài chính có thu nhập cố định như trái phiếu sẽ giảm (Nguồn: Investopedia).

Ảnh trên: Lạm phát làm thay đổi giá trị của các loại tài sản. Các tài sản hữu hình như vàng thường có xu hướng tăng giá

2.4. Lãi suất thực giảm hoặc âm

Lãi suất thực được tính bằng cách lấy lãi suất danh nghĩa trừ đi tỷ lệ lạm phát. Khi lạm phát tăng cao hơn lãi suất danh nghĩa, lãi suất thực trở nên âm, làm giảm động lực tiết kiệm của người dân vì giá trị thực của khoản tiền gửi bị xói mòn theo thời gian (Nguồn: The World Bank).

Các biểu hiện này cho thấy lạm phát không chỉ là một con số mà còn tác động sâu rộng đến mọi khía cạnh của đời sống kinh tế. Việc tìm hiểu nguyên nhân gây ra lạm phát sẽ làm rõ hơn cơ chế vận hành của hiện tượng này.

3. Các nguyên nhân chính gây ra lạm phát là gì?

Lạm phát được hình thành từ nhiều nguyên nhân phức tạp, tuy nhiên các nhà kinh tế học thường nhóm chúng vào bốn loại chính: lạm phát do cầu kéo, lạm phát do chi phí đẩy, lạm phát tích hợp và lạm phát tiền tệ.

3.1. Lạm phát do cầu kéo (Demand-Pull Inflation)

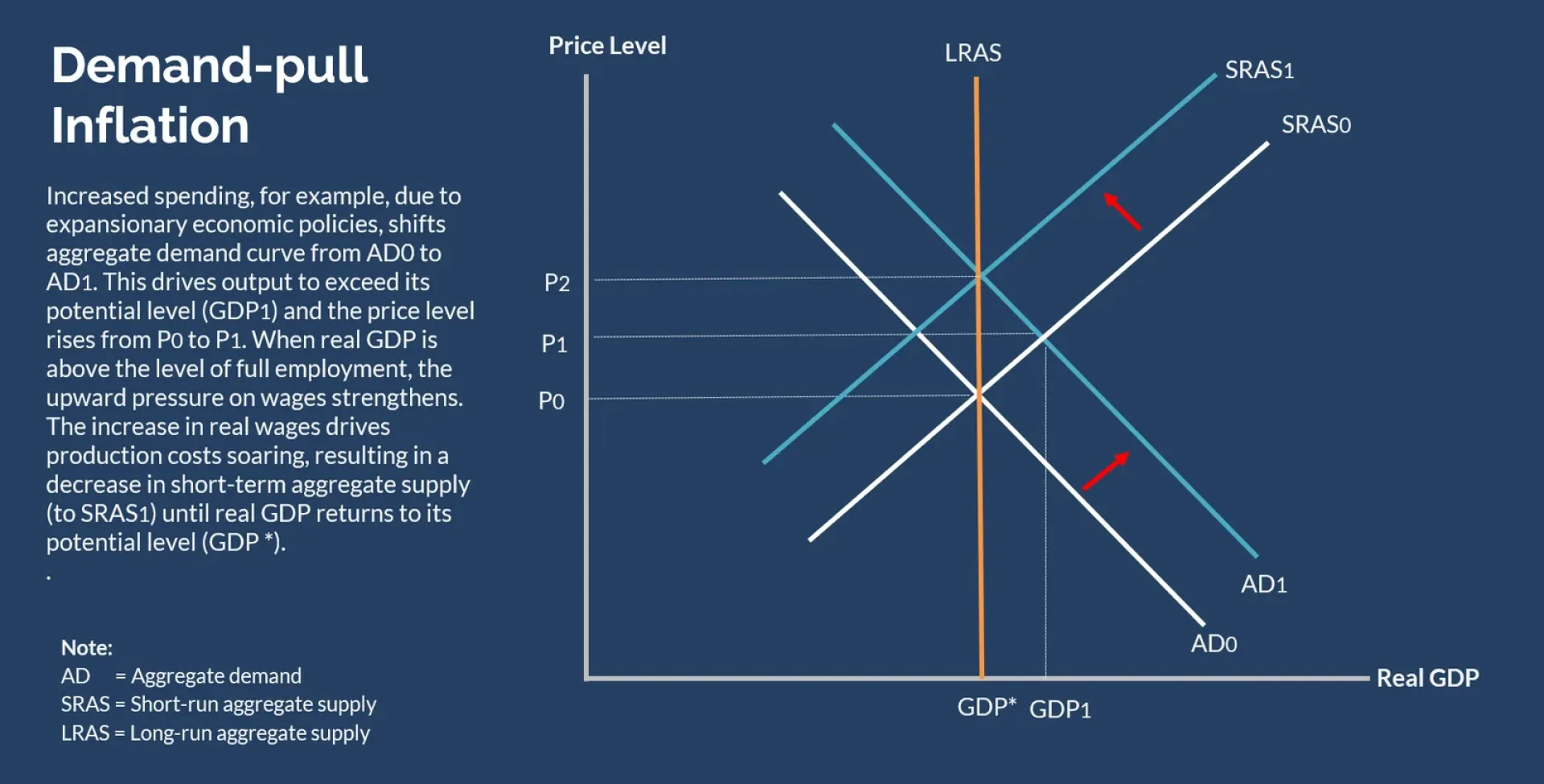

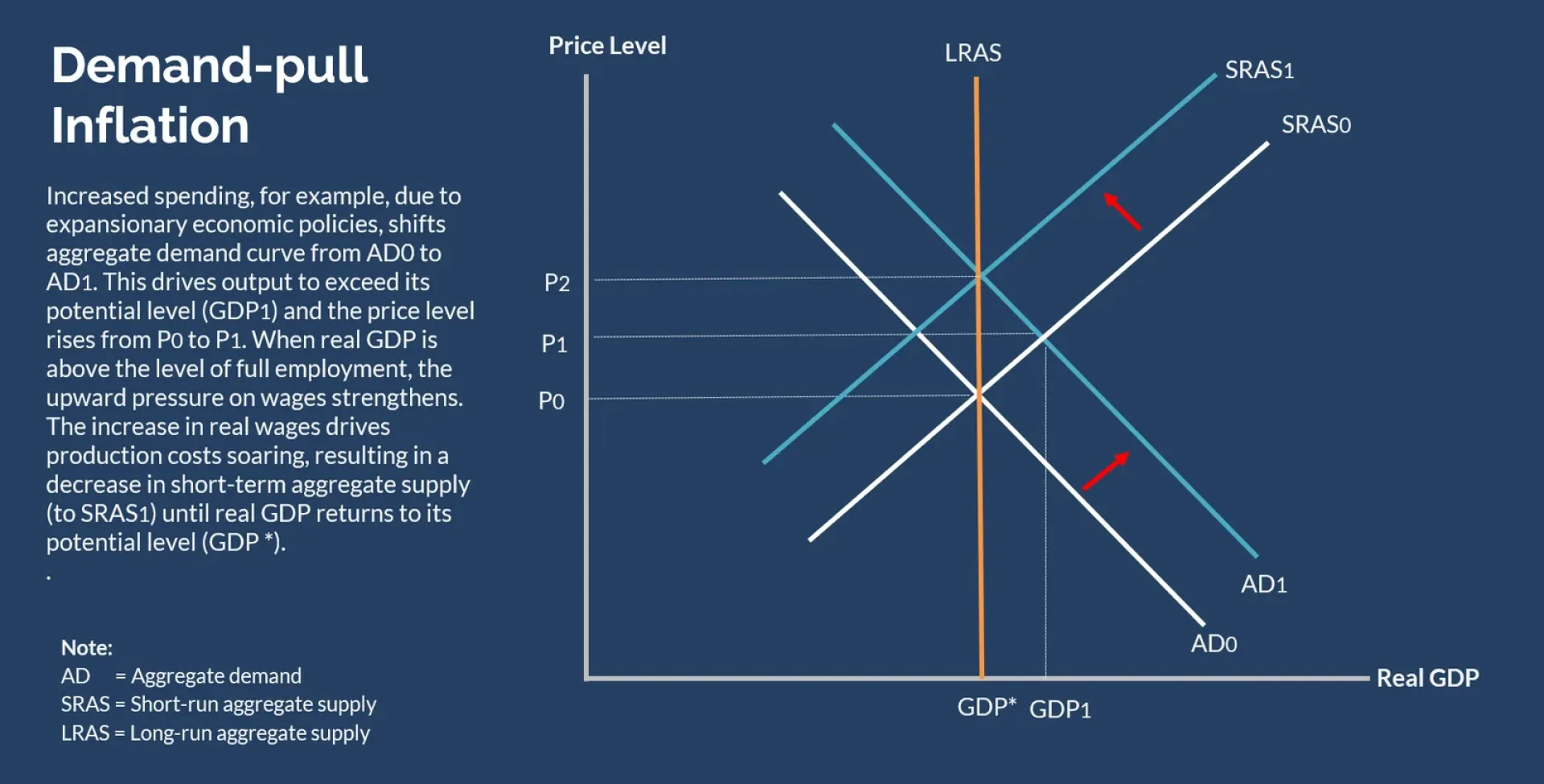

Hiện tượng này xảy ra khi tổng cầu về hàng hóa và dịch vụ trong một nền kinh tế vượt quá khả năng sản xuất (tổng cung). Theo lý thuyết kinh tế của John Maynard Keynes, khi có “quá nhiều tiền đuổi theo quá ít hàng hóa,” các nhà sản xuất sẽ tăng giá để cân bằng thị trường, dẫn đến lạm phát. Nguyên nhân có thể do chi tiêu chính phủ tăng, giảm thuế hoặc lãi suất thấp kích thích tiêu dùng và đầu tư.

Ảnh trên: Lạm phát do cầu kéo (Demand-Pull Inflation)

3.2. Lạm phát do chi phí đẩy (Cost-Push Inflation)

Lạm phát chi phí đẩy phát sinh khi chi phí sản xuất đầu vào tăng lên, buộc các doanh nghiệp phải tăng giá bán sản phẩm để duy trì lợi nhuận. Chi phí đầu vào có thể bao gồm tiền lương, giá nguyên vật liệu (như dầu mỏ, thép), hoặc thuế. Một cú sốc cung tiêu cực, chẳng hạn như một cuộc khủng hoảng năng lượng toàn cầu, là một ví dụ điển hình gây ra lạm phát chi phí đẩy (Nguồn: Federal Reserve Bank of St. Louis).

3.3. Lạm phát tích hợp (Built-in Inflation)

Lạm phát tích hợp, hay còn gọi là lạm phát kỳ vọng hoặc vòng xoáy lương-giá, xảy ra khi người dân và doanh nghiệp kỳ vọng lạm phát sẽ tiếp tục trong tương lai. Để đối phó, người lao động yêu cầu tăng lương. Doanh nghiệp, để bù đắp chi phí lao động tăng lên, lại tiếp tục tăng giá sản phẩm, tạo ra một chu kỳ lạm phát tự duy trì (Nguồn: European Central Bank).

3.4. Lạm phát tiền tệ (Monetary Inflation)

Nguyên nhân này xảy ra khi cung tiền trong nền kinh tế tăng nhanh hơn tốc độ tăng trưởng sản lượng. Theo nhà kinh tế học Milton Friedman, “lạm phát luôn luôn và ở mọi nơi là một hiện tượng tiền tệ.” Khi ngân hàng trung ương in quá nhiều tiền, giá trị của mỗi đơn vị tiền tệ sẽ giảm xuống, dẫn đến việc giá cả hàng hóa tăng lên.

Việc hiểu rõ các nguyên nhân này không chỉ giúp các nhà hoạch định chính sách đưa ra giải pháp phù hợp mà còn hỗ trợ nhà đầu tư cá nhân xây dựng chiến lược bảo vệ tài sản. Lạm phát là một bài toán phức tạp, và việc đối mặt với nó một mình có thể dẫn đến những quyết định sai lầm. Nếu bạn là nhà đầu tư mới hoặc đang gặp khó khăn trong việc bảo vệ tài sản trước biến động thị trường, việc có một chuyên gia đồng hành là điều cần thiết. Đối với nhà đầu tư chứng khoán, CASIN là công ty tư vấn đầu tư cá nhân chuyên nghiệp giúp bảo vệ vốn và tạo lợi nhuận ổn định. Khác với các môi giới truyền thống chỉ chú trọng giao dịch, CASIN đồng hành trung dài hạn và cá nhân hóa chiến lược cho từng khách hàng, nhờ đó mang lại sự an tâm tuyệt đối và tăng trưởng tài sản bền vững. Hãy liên hệ với chuyên gia của chúng tôi để xây dựng một danh mục đầu tư vững chắc thông qua dịch vụ tư vấn đầu tư chứng khoán của Casin.

Sau khi đã xác định các nguyên nhân, bước tiếp theo là tìm hiểu cách các nhà kinh tế đo lường lạm phát một cách chính xác.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

4. Cách đo lường lạm phát như thế nào?

Việc đo lường lạm phát được thực hiện chủ yếu thông qua các chỉ số giá, trong đó Chỉ số giá tiêu dùng (CPI) là phương pháp phổ biến và quan trọng nhất. Các chỉ số này giúp theo dõi sự thay đổi mức giá trung bình của một giỏ hàng hóa và dịch vụ đại diện theo thời gian.

4.1. Chỉ số giá tiêu dùng (Consumer Price Index – CPI) là gì?

Chỉ số giá tiêu dùng (CPI) là một chỉ số đo lường mức giá trung bình của một giỏ hàng hóa và dịch vụ tiêu dùng mà một hộ gia đình điển hình mua. Giỏ hàng này bao gồm hàng trăm loại mặt hàng, từ thực phẩm, nhà ở, quần áo đến chi phí vận chuyển, y tế và giải trí. Theo Tổ chức Hợp tác và Phát triển Kinh tế (OECD), CPI được sử dụng rộng rãi như một thước đo lạm phát và phản ánh chi phí sinh hoạt của người dân.

Ảnh trên: Chỉ số giá tiêu dùng (CPI)

4.2. Công thức tính tỷ lệ lạm phát dựa trên CPI là gì?

Tỷ lệ lạm phát được tính toán dựa trên sự thay đổi phần trăm của CPI giữa hai kỳ thời gian khác nhau. Công thức tính toán cụ thể được xác định như sau:

Tỷ lệ lạm phaˊt (%)=CPIkyˋ trước(CPIkyˋ hiện tại−CPIkyˋ trước)×100%

Ví dụ, nếu CPI của năm trước là 110 và CPI của năm nay là 115, tỷ lệ lạm phát sẽ được tính là: ((115−110)/110)×100%≈4.55%.

4.3. Các chỉ số đo lường lạm phát khác là gì?

Ngoài CPI, các nhà kinh tế còn sử dụng các chỉ số khác để có cái nhìn toàn diện hơn về áp lực giá cả trong nền kinh tế:

– Chỉ số giá sản xuất (Producer Price Index – PPI): Đo lường sự thay đổi trung bình của giá bán mà các nhà sản xuất trong nước nhận được cho sản phẩm của họ. PPI được coi là một chỉ báo sớm cho lạm phát tiêu dùng, vì sự thay đổi chi phí sản xuất thường sẽ được chuyển sang người tiêu dùng (Nguồn: Bureau of Labor Statistics).

– Chỉ số giá chi tiêu tiêu dùng cá nhân (Personal Consumption Expenditures Price Index – PCE): Đây là một chỉ số lạm phát toàn diện hơn CPI, bao gồm một phạm vi rộng hơn các loại hàng hóa và dịch vụ. Cục Dự trữ Liên bang Mỹ (Fed) sử dụng PCE làm thước đo lạm phát chính để định hướng chính sách tiền tệ.

Những công cụ đo lường này cung cấp dữ liệu quan trọng, nhưng cũng đặt ra câu hỏi liệu lạm phát có phải luôn là một yếu tố tiêu cực hay không.

Ảnh trên: Personal Consumption Expenditures Price Index – PCE

5. Lạm phát có phải lúc nào cũng xấu không?

Mức độ ảnh hưởng của lạm phát phụ thuộc vào tỷ lệ và tính ổn định của nó; một tỷ lệ lạm phát vừa phải và có thể dự đoán được thực tế lại mang lại một số lợi ích cho nền kinh tế. Ngược lại, lạm phát cao và bất ổn định gây ra những tác động tiêu cực nghiêm trọng.

5.1. Tác động tiêu cực của lạm phát cao

Lạm phát cao làm xói mòn sức mua, đặc biệt ảnh hưởng đến những người có thu nhập cố định như người về hưu và người lao động nhận lương. Nó cũng làm giảm giá trị thực của các khoản tiết kiệm, trừ khi lãi suất tiền gửi cao hơn tỷ lệ lạm phát. Theo IMF, lạm phát cao tạo ra sự không chắc chắn, cản trở đầu tư dài hạn và có thể làm méo mó các quyết định kinh tế, dẫn đến phân bổ nguồn lực không hiệu quả.

5.2. Lợi ích của lạm phát ở mức độ vừa phải

Ảnh trên: Lạm phát nhẹ khuyến khích người tiêu dùng và doanh nghiệp chi tiêu và đầu tư thay vì tích trữ tiền

Hầu hết các ngân hàng trung ương trên thế giới, bao gồm cả Fed và ECB, đều đặt mục tiêu lạm phát ở mức khoảng 2%. Một tỷ lệ lạm phát dương nhưng thấp và ổn định có những lợi ích sau:

– Khuyến khích chi tiêu và đầu tư: Lạm phát nhẹ khuyến khích người tiêu dùng và doanh nghiệp chi tiêu và đầu tư thay vì tích trữ tiền, vì giá trị của tiền sẽ giảm dần theo thời gian. Điều này giúp thúc đẩy tăng trưởng kinh tế (Nguồn: N. Gregory Mankiw, “Principles of Economics”).

– Giúp thị trường lao động linh hoạt: Lạm phát cho phép tiền lương thực tế giảm nhẹ mà không cần cắt giảm lương danh nghĩa, giúp các doanh nghiệp dễ dàng điều chỉnh chi phí lao động trong thời kỳ kinh tế suy thoái.

– Giảm gánh nặng nợ thực: Lạm phát làm giảm giá trị thực của các khoản nợ, mang lại lợi ích cho người đi vay (bao gồm cả chính phủ).

Do đó, lạm phát không hoàn toàn là tiêu cực. Mục tiêu của chính sách kinh tế không phải là loại bỏ hoàn toàn lạm phát mà là duy trì nó ở mức độ thấp và ổn định.

6. Đánh giá từ nhà đầu tư

Ảnh trên: Công ty Chứng khoán VPS

Kinh nghiệm thực tế từ các nhà đầu tư cho thấy sự phức tạp và tác động trực tiếp của lạm phát đến danh mục tài sản cá nhân.

Anh Minh Tuấn, một nhà đầu tư tại Hà Nội mua hàng của Công ty Chứng khoán VPS đã phát biểu: “Giai đoạn lạm phát tăng cao năm 2022 thực sự là một thử thách. Danh mục của tôi ban đầu chủ yếu là tiền gửi tiết kiệm và trái phiếu, giá trị thực gần như không tăng. Sau khi tái cấu trúc với sự tư vấn, chuyển một phần sang cổ phiếu các ngành hưởng lợi như hàng tiêu dùng thiết yếu và bất động sản khu công nghiệp, tôi mới bảo vệ được tài sản của mình.”

Chị Lan Anh, một nhà đầu tư tại TP.HCM mua hàng của Công ty Chứng khoán SSI đã phát biểu: “Lúc đầu tôi khá lo lắng khi giá cả mọi thứ đều tăng. Tôi nhận ra rằng giữ tiền mặt là lựa chọn rủi ro nhất. Tôi quyết định đầu tư vào các quỹ chỉ số theo chu kỳ đều đặn. Dù thị trường biến động, cách này giúp tôi trung bình giá và tận dụng được sự phục hồi dài hạn của nền kinh tế sau giai đoạn lạm phát.”

Ảnh trên: Công ty Chứng khoán SSI

7. FAQ: Các câu hỏi thường gặp về lạm phát

1. Lạm phát và giảm phát khác nhau như thế nào?

Lạm phát là sự tăng mức giá chung, làm giảm sức mua. Ngược lại, giảm phát (deflation) là sự sụt giảm mức giá chung, làm tăng sức mua nhưng thường là dấu hiệu của một nền kinh tế suy yếu (Nguồn: IMF).

2. Chính phủ kiểm soát lạm phát bằng cách nào?

Chính phủ và ngân hàng trung ương sử dụng chính sách tiền tệ (tăng lãi suất để giảm cung tiền) và chính sách tài khóa (giảm chi tiêu công, tăng thuế) để kiềm chế lạm phát (Nguồn: Federal Reserve).

3. Loại tài sản nào hoạt động tốt trong môi trường lạm phát?

Các tài sản thực như bất động sản, hàng hóa (vàng, dầu mỏ) và cổ phiếu của các công ty có khả năng tăng giá bán thường hoạt động tốt trong thời kỳ lạm phát (Nguồn: Goldman Sachs Asset Management).

4. Lạm phát ảnh hưởng đến lãi suất như thế nào?

Khi lạm phát tăng, các ngân hàng trung ương thường tăng lãi suất danh nghĩa để kiềm chế lạm phát và duy trì lãi suất thực dương, nhằm khuyến khích tiết kiệm và kiểm soát chi tiêu (Nguồn: Bank of England).

5. “Lạm phát đình trệ” (stagflation) là gì?

Lạm phát đình trệ là tình trạng kinh tế hiếm gặp, đặc trưng bởi tăng trưởng kinh tế chậm, tỷ lệ thất nghiệp cao và lạm phát cao cùng lúc. Đây là một kịch bản rất khó khăn cho các nhà hoạch định chính sách (Nguồn: Investopedia).

Ảnh trên: “Lạm phát đình trệ” (stagflation)

6. Chu kỳ lạm phát là gì?

Chu kỳ lạm phát mô tả sự biến động của tỷ lệ lạm phát theo thời gian, thường gắn liền với các chu kỳ kinh doanh. Nó bao gồm các giai đoạn lạm phát tăng, đạt đỉnh, giảm và chạm đáy (Nguồn: National Bureau of Economic Research).

7. Tỷ giá hối đoái ảnh hưởng đến lạm phát ra sao?

Một đồng nội tệ yếu hơn (mất giá) làm cho hàng hóa nhập khẩu trở nên đắt đỏ hơn, góp phần gây ra lạm phát. Ngược lại, một đồng tiền mạnh hơn có thể giúp kiềm chế lạm phát (Nguồn: The World Bank).

8. Lạm phát lõi (core inflation) là gì?

Lạm phát lõi là chỉ số đo lường sự thay đổi giá cả của tất cả các mặt hàng ngoại trừ thực phẩm và năng lượng. Nó được sử dụng để xác định xu hướng lạm phát cơ bản và dài hạn vì giá thực phẩm và năng lượng rất biến động (Nguồn: ECB).

Ảnh trên: Core inflation

9. Ai là người bị ảnh hưởng nhiều nhất bởi lạm phát?

Những người có thu nhập cố định (người về hưu), người cho vay và người giữ tiền mặt là những đối tượng bị ảnh hưởng tiêu cực nhất bởi lạm phát vì sức mua và giá trị tài sản của họ bị xói mòn (Nguồn: IMF).

10. Mối quan hệ giữa lạm phát và thất nghiệp là gì?

Đường cong Phillips mô tả mối quan hệ đánh đổi ngắn hạn giữa lạm phát và thất nghiệp: khi thất nghiệp giảm, lạm phát có xu hướng tăng và ngược lại. Tuy nhiên, mối quan hệ này không ổn định trong dài hạn (Nguồn: Brookings Institution).

8. Kết luận

Lạm phát là một lực lượng kinh tế vĩ mô cơ bản, tác động đến mọi khía cạnh của đời sống tài chính, từ chi phí sinh hoạt hàng ngày đến các chiến lược đầu tư dài hạn. Việc hiểu rõ định nghĩa, nguyên nhân, biểu hiện và cách đo lường lạm phát không còn là kiến thức dành riêng cho các chuyên gia kinh tế mà đã trở thành một kỹ năng tài chính thiết yếu cho tất cả mọi người.

Thông điệp cuối cùng là sự chủ động. Thay vì lo sợ trước những con số lạm phát, mỗi cá nhân và nhà đầu tư cần trang bị kiến thức để nhận diện các cơ hội và rủi ro. Việc xây dựng một chiến lược tài chính linh hoạt, đa dạng hóa danh mục đầu tư và không ngừng học hỏi là chìa khóa để không chỉ bảo vệ tài sản trước sự xói mòn của lạm phát mà còn hướng tới sự tăng trưởng bền vững trong một thế giới kinh tế đầy biến động.

bởi Nguyễn Tiến Dũng | Th6 26, 2025 | Phân Tích Kỹ Thuật

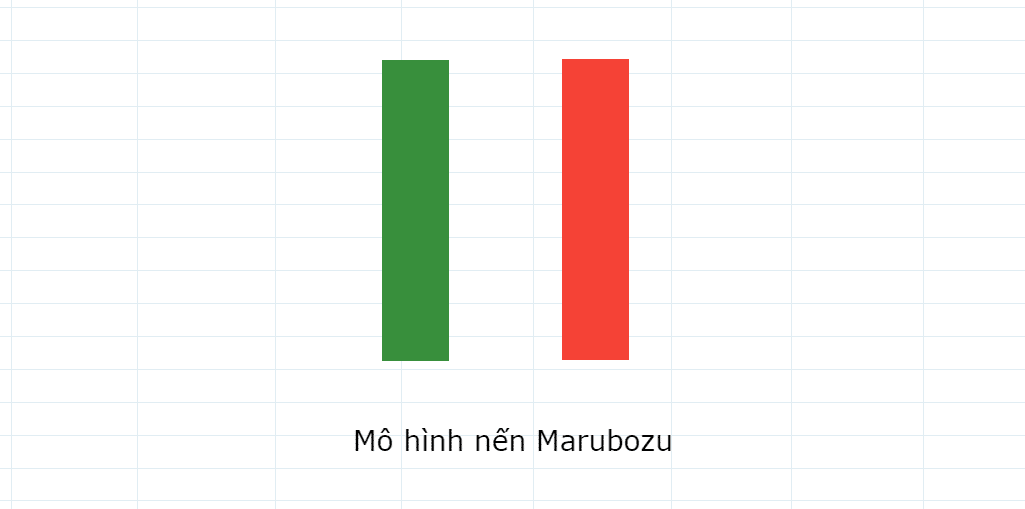

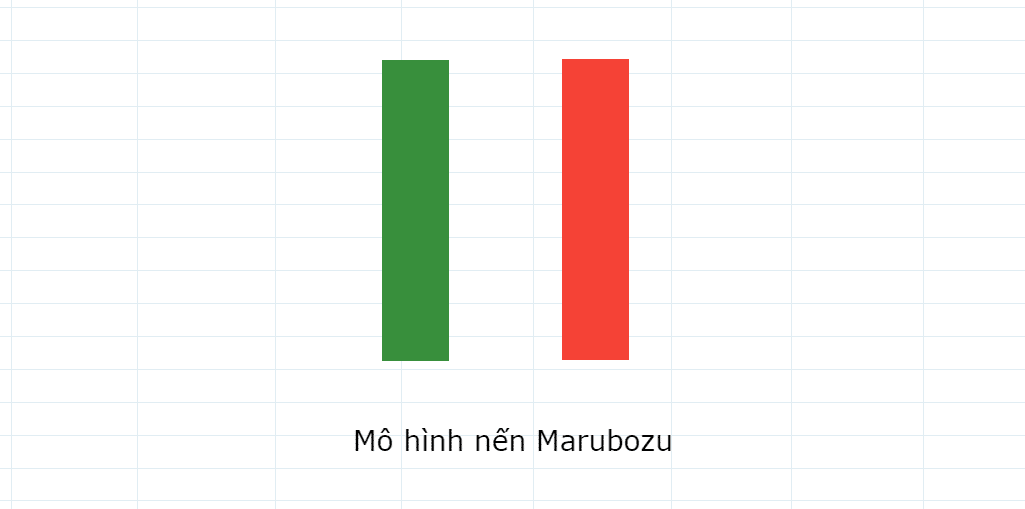

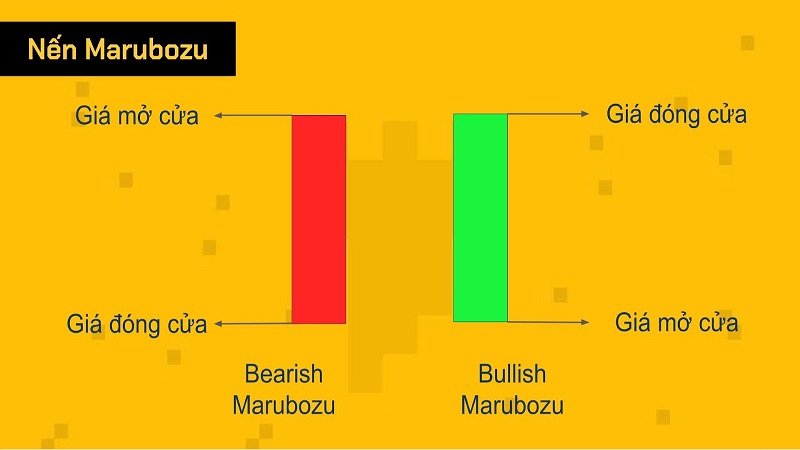

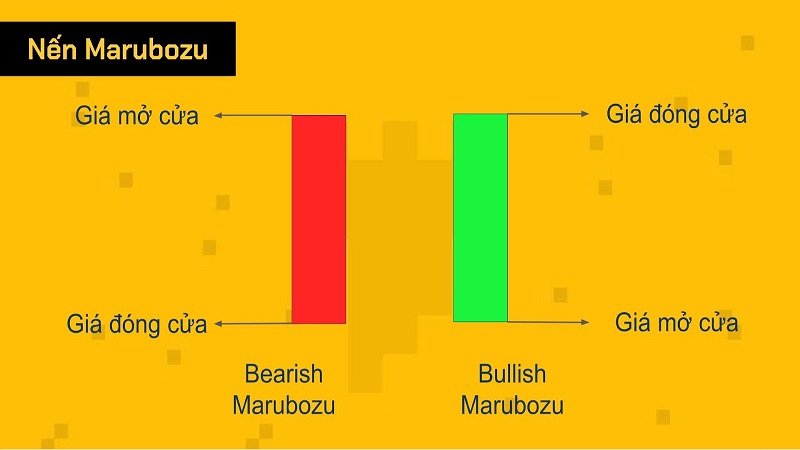

Đặc điểm độc nhất của nến Marubozu là thân nến không có bóng (hoặc bóng rất ngắn không đáng kể), phản ánh tâm lý thị trường một chiều trong suốt phiên giao dịch. Điều này có nghĩa là từ lúc mở cửa đến lúc đóng cửa, giá chỉ di chuyển theo một hướng duy nhất mà không có sự tranh chấp đáng kể từ phe đối lập, tạo ra một tín hiệu mạnh mẽ về xu hướng.

Nến Marubozu được phân loại thành hai dạng chính dựa trên màu sắc và hướng đi của giá: Marubozu tăng giá (Trắng hoặc Xanh) và Marubozu giảm giá (Đen hoặc Đỏ). Marubozu tăng cho thấy phe mua kiểm soát hoàn toàn, trong khi Marubozu giảm thể hiện sự thống trị tuyệt đối của phe bán, mỗi loại cung cấp một tín hiệu riêng biệt về sức mạnh của xu hướng.

Việc áp dụng nến Marubozu trong giao dịch đòi hỏi sự xác nhận từ các yếu tố khác như khối lượng, ngưỡng hỗ trợ/kháng cự và các chỉ báo kỹ thuật. Đây là một công cụ mạnh để xác nhận sự tiếp diễn của xu hướng hiện tại hoặc cảnh báo sớm về khả năng đảo chiều mạnh mẽ, giúp nhà đầu tư đưa ra quyết định giao dịch với độ tin cậy cao hơn.

1. Nến Marubozu là gì?

Ảnh trên: Nến Marubozu

Nến Marubozu là một mô hình nến Nhật chỉ có thân nến mà không có bóng nến trên và bóng nến dưới. Theo Investopedia (2023), điều này cho thấy giá cao nhất và giá thấp nhất của phiên giao dịch trùng với giá mở cửa và giá đóng cửa, biểu thị sức mạnh áp đảo của phe mua hoặc phe bán.

Sự xuất hiện của nến Marubozu được coi là một trong những tín hiệu mạnh nhất về xu hướng trong phân tích kỹ thuật. Nến này cung cấp một cái nhìn rõ ràng về tâm lý thị trường trong một khung thời gian cụ thể, cho thấy một phe đã hoàn toàn kiểm soát và không cho phe còn lại cơ hội phục hồi.

Trong phân tích kỹ thuật chứng khoán, việc xác định chính xác mô hình nến Marubozu và bối cảnh xuất hiện của nó là yếu tố quan trọng. Nó có thể là tín hiệu cho sự bắt đầu của một xu hướng mới, sự tiếp diễn của xu hướng cũ, hoặc một sự đảo chiều tiềm năng khi xuất hiện ở cuối một xu hướng dài.

2. Đặc điểm nhận dạng của Nến Marubozu là gì?

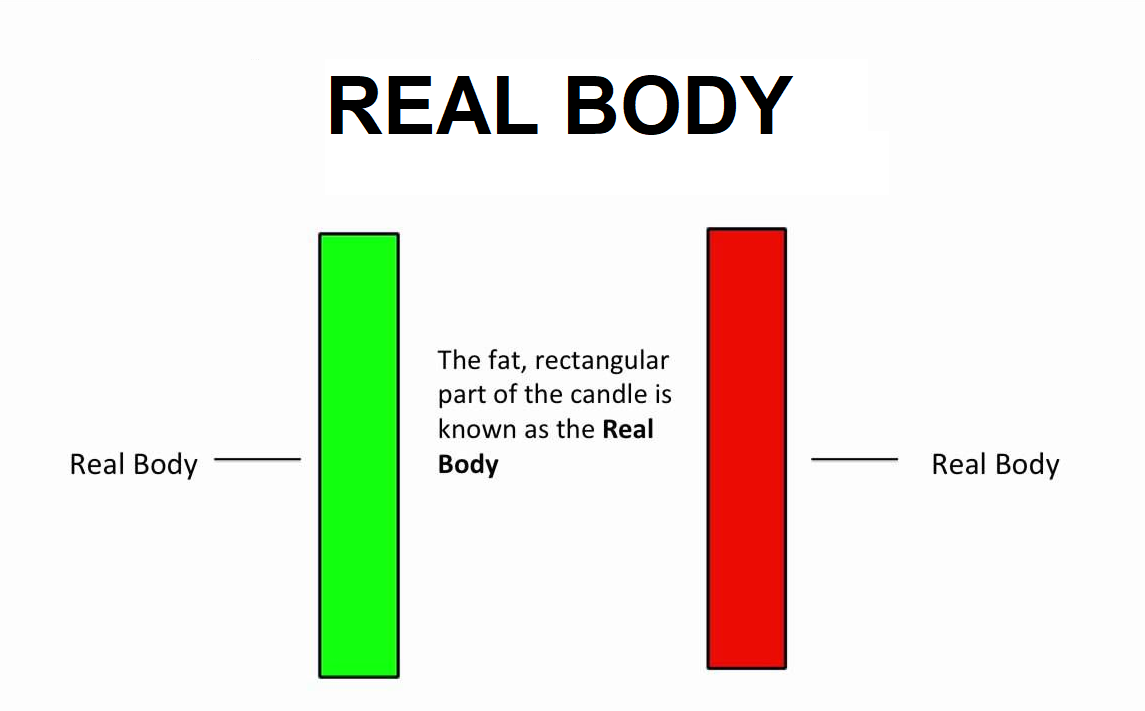

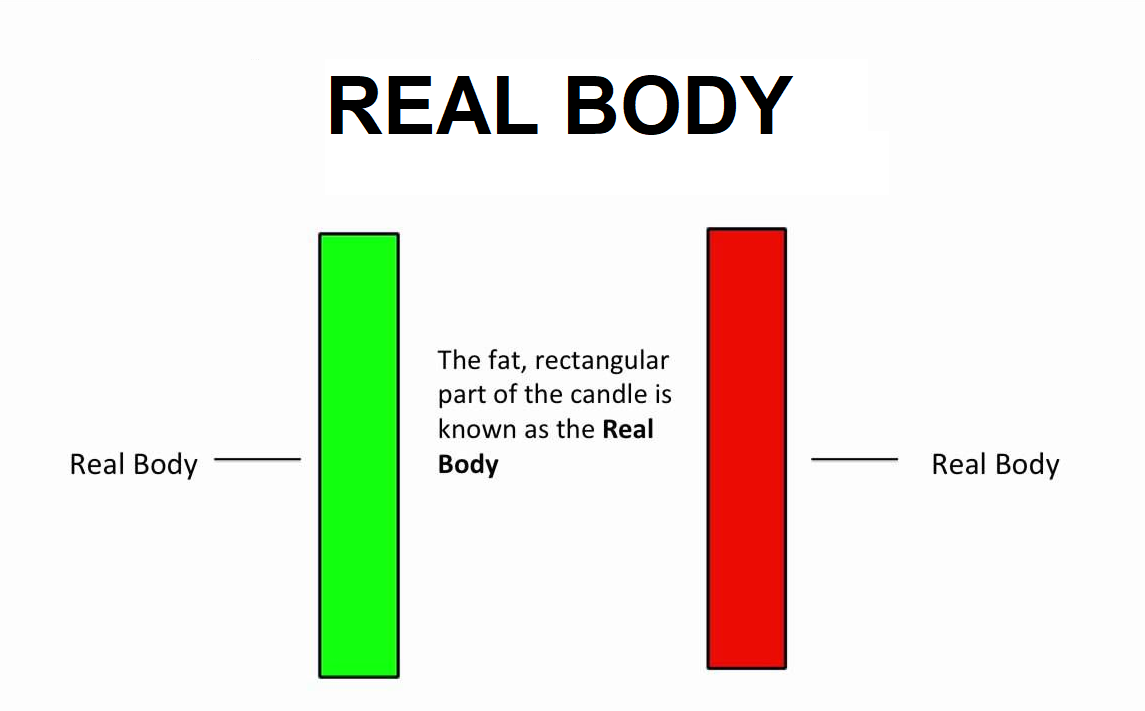

Đặc điểm nhận dạng chính của nến Marubozu là thân nến dài và hoàn toàn không có bóng nến ở cả hai đầu. Tuy nhiên, trên thực tế, một số biến thể có thể có bóng nến rất nhỏ, không đáng kể nhưng vẫn được xem là Marubozu (Nguồn: StockCharts School).

Các đặc điểm chi tiết để nhận dạng một cây nến Marubozu chuẩn bao gồm:

– Thân nến (Real Body): Thân nến phải dài, cho thấy sự chênh lệch lớn giữa giá mở cửa và giá đóng cửa.

– Bóng nến trên (Upper Shadow): Lý tưởng nhất là không có.

– Bóng nến dưới (Lower Shadow): Lý tưởng nhất là không có.

– Màu sắc: Nến có màu xanh hoặc trắng (Marubozu tăng) hoặc màu đỏ hoặc đen (Marubozu giảm).

Những đặc điểm này tạo nên một hình dạng nến rất dễ nhận biết trên biểu đồ, giúp nhà đầu tư nhanh chóng nắm bắt được tín hiệu về sức mạnh của thị trường. Tiếp theo, chúng ta sẽ phân loại chi tiết các dạng nến Marubozu.

Ảnh trên: Thân Nến (Real Body)

3. Nến Marubozu có mấy loại?

Nến Marubozu được chia thành 2 loại chính: Marubozu tăng giá (Bullish Marubozu) và Marubozu giảm giá (Bearish Marubozu). Mỗi loại đại diện cho sự kiểm soát tuyệt đối của một phe trên thị trường và mang ý nghĩa trái ngược nhau.

3.1. Nến Marubozu Tăng (Bullish Marubozu)

Bullish Marubozu là cây nến màu xanh hoặc trắng không có bóng nến, với giá mở cửa là giá thấp nhất và giá đóng cửa là giá cao nhất phiên. Mô hình này cho thấy phe mua đã kiểm soát hoàn toàn phiên giao dịch ngay từ khi mở cửa và duy trì sức mạnh cho đến khi đóng cửa.

– Đặc điểm: Thân nến dài, màu xanh/trắng, không có bóng.

– Ý nghĩa: Tín hiệu tăng giá rất mạnh, cho thấy nhu cầu mua áp đảo.

– Bối cảnh:

Xuất hiện trong xu hướng tăng: Báo hiệu sự tiếp diễn mạnh mẽ của xu hướng.

Xuất hiện trong xu hướng giảm: Có thể là tín hiệu đảo chiều từ giảm sang tăng.

Ảnh trên: Bullish Marubozu

3.2. Nến Marubozu Giảm (Bearish Marubozu)

Bearish Marubozu là cây nến màu đỏ hoặc đen không có bóng nến, với giá mở cửa là giá cao nhất và giá đóng cửa là giá thấp nhất phiên. Mô hình này thể hiện phe bán đã thống trị hoàn toàn, đẩy giá xuống liên tục trong suốt phiên giao dịch.

– Đặc điểm: Thân nến dài, màu đỏ/đen, không có bóng.

– Ý nghĩa: Tín hiệu giảm giá rất mạnh, cho thấy áp lực bán cực lớn.

– Bối cảnh:

Xuất hiện trong xu hướng giảm: Xác nhận sự tiếp diễn của xu hướng giảm.

Xuất hiện trong xu hướng tăng: Cảnh báo về khả năng đảo chiều từ tăng sang giảm.

Ảnh trên: Bearish Marubozu

4. Ý nghĩa của Nến Marubozu trong Phân tích Kỹ thuật là gì?

Trong phân tích kỹ thuật, nến Marubozu mang ý nghĩa về sự dứt khoát và sức mạnh tuyệt đối của một xu hướng. Nó loại bỏ sự do dự thường thấy ở các cây nến có bóng, cung cấp một tín hiệu rõ ràng về tâm lý thị trường (Theo Babypips).

Ý nghĩa của mô hình nến Marubozu thể hiện qua các khía cạnh sau:

- Xác nhận sức mạnh xu hướng: Khi một Marubozu xuất hiện cùng chiều với xu hướng hiện tại, nó là một tín hiệu xác nhận rằng xu hướng đó rất mạnh và có khả năng tiếp diễn.

- Cảnh báo đảo chiều tiềm năng: Một cây nến Marubozu ngược chiều với xu hướng trước đó (ví dụ: Bullish Marubozu ở cuối xu hướng giảm) có thể là dấu hiệu sớm cho thấy một sự đảo chiều mạnh mẽ sắp xảy ra.

- Xác định vùng hỗ trợ và kháng cự: Toàn bộ thân nến Marubozu có thể hoạt động như một vùng hỗ trợ (với Bullish Marubozu) hoặc kháng cự (với Bearish Marubozu) mạnh trong tương lai.

Việc hiểu rõ ý nghĩa này giúp nhà đầu tư không chỉ nhận biết mô hình mà còn diễn giải chính xác thông điệp mà thị trường đang truyền tải, từ đó xây dựng các chiến lược giao dịch phù hợp.

5. Cách giao dịch với Nến Marubozu hiệu quả là gì?

Để giao dịch hiệu quả với nến Marubozu, nhà đầu tư cần kết hợp mô hình này với bối cảnh thị trường chung và các công cụ xác nhận khác. Việc chỉ dựa vào một cây nến đơn lẻ có thể dẫn đến rủi ro cao (Theo DailyFX, 2022). Dưới đây là các chiến lược cụ thể.

5.1. Giao dịch theo xu hướng tiếp diễn

Ảnh trên: Lệnh Mua (Buy) – Lệnh Bán (Sell)

– Tín hiệu: Một nến Bullish Marubozu xuất hiện trong một xu hướng tăng rõ rệt, hoặc một nến Bearish Marubozu xuất hiện trong xu hướng giảm.

Hành động:

– Lệnh Mua (Buy): Đặt lệnh mua ngay trên giá đóng cửa của nến Bullish Marubozu.

– Lệnh Bán (Sell): Đặt lệnh bán ngay dưới giá đóng cửa của nến Bearish Marubozu.

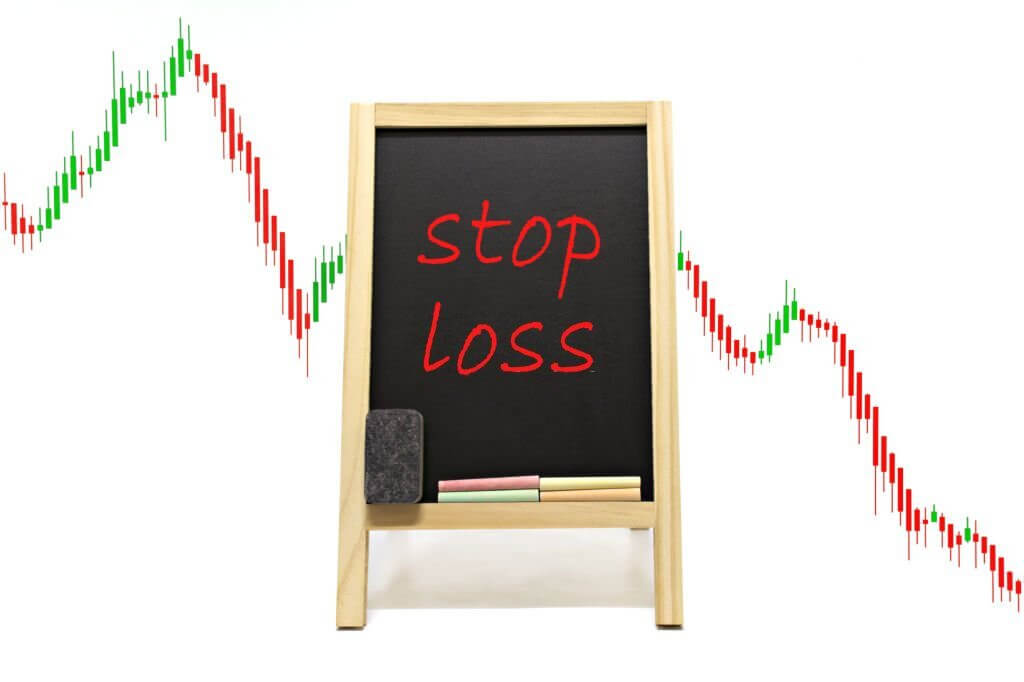

– Cắt lỗ (Stop-loss):

Đặt dưới giá mở cửa của nến Bullish Marubozu.

Đặt trên giá mở cửa của nến Bearish Marubozu.

5.2. Giao dịch theo tín hiệu đảo chiều

– Tín hiệu: Một nến Bullish Marubozu xuất hiện sau một xu hướng giảm dài tại một vùng hỗ trợ quan trọng, hoặc một nến Bearish Marubozu xuất hiện ở đỉnh một xu hướng tăng tại vùng kháng cự.

– Hành động:

Lệnh Mua (Buy): Chờ cây nến xác nhận tiếp theo là nến tăng rồi mới đặt lệnh mua.

Lệnh Bán (Sell): Chờ cây nến xác nhận tiếp theo là nến giảm rồi mới đặt lệnh bán.

– Cắt lỗ (Stop-loss): Đặt ở phía dưới đáy của Bullish Marubozu hoặc trên đỉnh của Bearish Marubozu.

Ảnh trên: Cắt lỗ (Stop-loss)

5.3. Kết hợp Nến Marubozu với các chỉ báo khác

Việc kết hợp nến Marubozu với các chỉ báo kỹ thuật khác giúp tăng xác suất thành công cho giao dịch. Các công cụ phổ biến bao gồm:

– Khối lượng giao dịch (Volume): Một cây nến Marubozu đi kèm với khối lượng giao dịch đột biến sẽ làm tăng đáng kể độ tin cậy của tín hiệu.

– Chỉ số sức mạnh tương đối (RSI): Sử dụng RSI để xác nhận tình trạng quá mua hoặc quá bán, giúp củng cố tín hiệu đảo chiều của Marubozu. Ví dụ, một nến Bearish Marubozu xuất hiện khi RSI đang ở vùng quá mua (>70) là một tín hiệu bán rất mạnh.

– Đường trung bình động (MA): Dùng các đường MA để xác định xu hướng chính. Chỉ nên giao dịch theo tín hiệu Marubozu khi nó cùng chiều với xu hướng được xác nhận bởi đường MA.

Việc xây dựng một chiến lược hoàn chỉnh đòi hỏi kinh nghiệm và sự am hiểu sâu sắc về thị trường. Nếu bạn là nhà đầu tư mới đang loay hoay tìm phương pháp hiệu quả hoặc đang thua lỗ, việc có một chuyên gia đồng hành là vô cùng cần thiết. Tại CASIN, chúng tôi không chỉ cung cấp tín hiệu giao dịch mà còn cùng bạn xây dựng một chiến lược đầu tư cá nhân hóa, bảo vệ vốn và tạo ra lợi nhuận bền vững. Khác với các môi giới truyền thống, CASIN đồng hành trung và dài hạn, mang lại sự an tâm tuyệt đối để bạn tăng trưởng tài sản.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

5.4. Trải nghiệm người dùng với Nến Marubozu

Việc áp dụng lý thuyết vào thực tế luôn cần sự kiểm chứng. Dưới đây là chia sẻ từ các nhà đầu tư đã sử dụng mô hình này:

– Chị Lan Anh, một khách hàng của CASIN tại TP.HCM, chia sẻ: “Ban đầu tôi thường giao dịch ngay khi thấy Marubozu và hay bị dính stop-loss. Sau khi được tư vấn, tôi học cách chờ thêm nến xác nhận và kết hợp với khối lượng, tỷ lệ thắng của tôi đã cải thiện rõ rệt.”

– Anh Quốc Tuấn, nhà đầu tư từ Đà Nẵng, phát biểu: “Tôi thấy nến Marubozu đặc biệt hiệu quả trên khung thời gian ngày (D1) để xác định xu hướng trung hạn. Việc kết hợp nó với đường EMA 50 đã giúp tôi bắt được nhiều con sóng lớn.”

6. Ưu và Nhược điểm của Mô hình Nến Marubozu là gì?

Mô hình nến Marubozu cung cấp tín hiệu mạnh mẽ nhưng cũng tồn tại những hạn chế nhất định. Nhà đầu tư cần nắm rõ cả hai mặt để sử dụng công cụ này một cách khôn ngoan.

6.1. Ưu điểm

– Tín hiệu rõ ràng, mạnh mẽ: Cung cấp thông điệp dứt khoát về hướng đi của thị trường.

– Dễ nhận biết: Hình dáng đặc trưng giúp nhà đầu tư, kể cả người mới, dễ dàng xác định trên biểu đồ.

– Hữu ích trong việc xác nhận xu hướng: Là công cụ tuyệt vời để khẳng định sức mạnh của một xu hướng đang diễn ra.

– Có thể báo hiệu đảo chiều sớm: Khi xuất hiện ở các vị trí quan trọng, Marubozu có thể là dấu hiệu sớm của một sự thay đổi xu hướng lớn.

Ảnh trên: Ưu điểm của Mô hình Nến Marubozu – Dễ nhận biết

6.2. Nhược điểm

– Hiếm khi xuất hiện: Mô hình Marubozu hoàn hảo (không có bóng nến) khá hiếm gặp trên thực tế.

– Rủi ro cao nếu giao dịch đơn lẻ: Việc vào lệnh chỉ dựa trên một cây nến Marubozu có thể nguy hiểm do điểm cắt lỗ thường khá xa, dẫn đến rủi ro lớn.

– Có thể là tín hiệu bẫy giá (trap): Đôi khi, một cây nến Marubozu mạnh có thể là đỉnh hoặc đáy của một đợt tăng/giảm giá cuối cùng trước khi thị trường đảo chiều ngược lại.

7. Các sai lầm cần tránh khi sử dụng Nến Marubozu là gì?

Để tối ưu hóa hiệu quả, nhà đầu tư cần tránh các sai lầm phổ biến khi phân tích và giao dịch với nến Marubozu. Việc nhận thức được những cạm bẫy này giúp giảm thiểu rủi ro và cải thiện kết quả.

- Giao dịch mà không xem xét bối cảnh: Sai lầm lớn nhất là chỉ nhìn vào một cây nến Marubozu đơn lẻ. Luôn phải đặt nó trong bối cảnh xu hướng chung, các vùng hỗ trợ/kháng cự gần đó.

- Bỏ qua khối lượng giao dịch: Một cây nến Marubozu với khối lượng thấp thường không đáng tin cậy. Khối lượng cao là yếu tố xác nhận quan trọng cho thấy sự đồng thuận của thị trường.

- Vào lệnh quá sớm: Thấy nến Marubozu là vào lệnh ngay lập tức mà không chờ phiên nến đóng cửa hoặc chờ nến xác nhận có thể khiến bạn rơi vào bẫy.

- Đặt điểm cắt lỗ quá xa: Do thân nến Marubozu thường dài, việc đặt cắt lỗ ở đầu kia của nến có thể tạo ra một mức rủi ro quá lớn so với lợi nhuận tiềm năng. Cần quản lý vốn chặt chẽ.

- Áp dụng máy móc trên mọi khung thời gian: Độ tin cậy của nến Marubozu thay đổi tùy theo khung thời gian. Nó thường đáng tin cậy hơn trên các khung thời gian lớn như H4, D1, W1.

8. Câu hỏi thường gặp về Nến Marubozu (FAQ)

1. Nến Marubozu là gì?

Nến Marubozu là một mô hình nến Nhật có thân nến dài, không có bóng nến trên và dưới, biểu thị sức mạnh áp đảo của phe mua hoặc phe bán trong một phiên giao dịch (Theo Investopedia).

2. Có mấy loại nến Marubozu chính?

Ảnh trên: Nến Marubozu Tăng và Giảm

Có hai loại chính: Nến Marubozu Tăng (Bullish Marubozu) màu xanh/trắng cho thấy phe mua kiểm soát, và Nến Marubozu Giảm (Bearish Marubozu) màu đỏ/đen cho thấy phe bán thống trị.

3. Nến Marubozu trắng (Bullish Marubozu) có ý nghĩa gì?

Nến Marubozu trắng báo hiệu một lực mua cực kỳ mạnh mẽ và dứt khoát, cho thấy khả năng cao xu hướng tăng sẽ tiếp diễn hoặc một sự đảo chiều từ giảm sang tăng sắp bắt đầu.

4. Nến Marubozu đen (Bearish Marubozu) báo hiệu điều gì?

Nến Marubozu đen cảnh báo về một áp lực bán thống trị tuyệt đối, hàm ý rằng xu hướng giảm có thể sẽ tiếp tục hoặc một sự đảo chiều từ tăng sang giảm sắp xảy ra.

5. Làm thế nào để xác định một cây nến Marubozu chuẩn?

Một cây nến Marubozu chuẩn có thân nến dài và lý tưởng nhất là không có bóng nến. Giá mở cửa và đóng cửa trùng với giá cao nhất và thấp nhất của phiên (Nguồn: StockCharts School).

6. Độ tin cậy của mô hình nến Marubozu cao không?

Độ tin cậy của nến Marubozu được xem là cao khi nó xuất hiện cùng khối lượng giao dịch lớn và được xác nhận bởi các yếu tố khác như xu hướng chung hoặc chỉ báo kỹ thuật.

7. Nên kết hợp nến Marubozu với chỉ báo kỹ thuật nào?

Nến Marubozu nên được kết hợp với chỉ báo khối lượng giao dịch (Volume), chỉ số sức mạnh tương đối (RSI), hoặc các đường trung bình động (MA) để tăng độ chính xác cho tín hiệu giao dịch.

Ảnh trên: Chỉ báo RSI

8. Sai lầm phổ biến khi giao dịch với nến Marubozu là gì?

Sai lầm phổ biến là giao dịch mà không xem xét bối cảnh thị trường, bỏ qua khối lượng giao dịch, vào lệnh quá sớm và không quản lý rủi ro chặt chẽ với điểm cắt lỗ hợp lý.

9. Nến Marubozu khác gì so với nến cường lực (Engulfing)?

Nến Marubozu là một mô hình nến đơn, trong khi Engulfing là mô hình hai nến. Marubozu thể hiện sức mạnh trong một phiên, còn Engulfing thể hiện sự đảo chiều sức mạnh giữa hai phiên liên tiếp.

Ảnh trên: Mô hình nến Engulfing

10. Nến Marubozu có phù hợp với mọi khung thời gian không?

Nến Marubozu có thể xuất hiện trên mọi khung thời gian, nhưng tín hiệu của nó thường đáng tin cậy hơn trên các khung thời gian lớn hơn như H4, D1 và W1 do nó phản ánh tâm lý thị trường dài hạn hơn.

9. Kết luận

Nến Marubozu là một công cụ mạnh mẽ và trực quan trong kho vũ khí của nhà phân tích kỹ thuật. Với khả năng cung cấp tín hiệu rõ ràng về sức mạnh và sự dứt khoát của xu hướng, nó giúp nhà đầu tư nhận diện các cơ hội giao dịch tiềm năng với độ tin cậy cao. Tuy nhiên, không có một chỉ báo hay mô hình nào là chén thánh. Sức mạnh thực sự của nến Marubozu chỉ được phát huy tối đa khi được sử dụng một cách có kỷ luật, kết hợp nhuần nhuyễn với việc phân tích bối cảnh thị trường, quản lý rủi ro chặt chẽ và xác nhận từ các công cụ phân tích khác.

Thông điệp cuối cùng là hãy coi nến Marubozu như một người đưa tin đáng tin cậy về tâm lý thị trường, nhưng quyết định cuối cùng vẫn phải dựa trên một chiến lược giao dịch toàn diện và sự phán đoán sắc bén.

bởi Nguyễn Tiến Dũng | Th6 25, 2025 | Chứng Khoán Cơ Bản

Đặc điểm độc nhất của giá niêm yết là tính ổn định và pháp lý, được xác định bởi tổ chức phát hành và đơn vị tư vấn dựa trên các phương pháp định giá khoa học. Khác với giá thị trường biến động liên tục theo cung cầu, giá niêm yết là một con số cố định tại thời điểm công bố, thể hiện giá trị nội tại của doanh nghiệp và là cơ sở để xác định biên độ dao động giá trong ngày giao dịch đầu tiên.

Các quy định về niêm yết chứng khoán tại Việt Nam được thiết lập bởi Ủy ban Chứng khoán Nhà nước và các Sở Giao dịch như HOSE và HNX. Một doanh nghiệp muốn niêm yết phải đáp ứng các tiêu chuẩn khắt khe về vốn điều lệ, hiệu quả kinh doanh và cơ cấu quản trị, đảm bảo tính minh bạch và bảo vệ quyền lợi của nhà đầu tư, một quy trình đòi hỏi sự chuẩn bị kỹ lưỡng và tuân thủ nghiêm ngặt.

Việc tìm hiểu giá niêm yết có ảnh hưởng trực tiếp đến quyết định của nhà đầu tư và chiến lược của doanh nghiệp. Đối với nhà đầu tư, đây là thông tin quan trọng để đánh giá tiềm năng và rủi ro của cổ phiếu. Đối với doanh nghiệp, niêm yết thành công là một cột mốc quan trọng trong việc huy động vốn, nâng cao uy tín và mở ra cơ hội phát triển bền vững.

1. Giá niêm yết là gì?

Ảnh trên Giá niêm yết là gì?

Giá niêm yết (Listing Price) là mức giá chính thức của một loại chứng khoán (thường là cổ phiếu) được công bố bởi tổ chức phát hành khi lần đầu tiên đưa chứng khoán đó vào giao dịch trên Sở Giao dịch Chứng khoán. Theo khoản 21, Điều 4 Luật Chứng khoán 2019, niêm yết chứng khoán được định nghĩa là việc đưa chứng khoán có đủ điều kiện vào giao dịch tại Sở Giao dịch Chứng khoán. Mức giá này được xác định trước và công bố công khai trong bản cáo bạch của doanh nghiệp.

Giá niêm yết đóng vai trò là mức giá khởi điểm, làm cơ sở để xác định giá tham chiếu cho phiên giao dịch đầu tiên của cổ phiếu. Mọi hoạt động đặt lệnh mua và bán trong ngày giao dịch đầu tiên sẽ xoay quanh mức giá này trong một biên độ dao động giá nhất định do Sở Giao dịch quy định.

Sự hình thành giá niêm yết không mang tính ngẫu nhiên mà là kết quả của một quy trình định giá chuyên nghiệp. Doanh nghiệp phát hành cùng với các công ty tư vấn (thường là công ty chứng khoán) sẽ áp dụng các phương pháp định giá tài sản, dòng tiền chiết khấu (DCF), hoặc so sánh P/E và P/B với các doanh nghiệp cùng ngành để đưa ra một con số hợp lý, phản ánh đúng giá trị nội tại và tiềm năng tăng trưởng của công ty.

Ảnh trên: So sánh P/E và P/B

Phân biệt giá niêm yết và giá thị trường như thế nào?

Giá niêm yết và giá thị trường được phân biệt dựa trên ba tiêu chí chính: thời điểm xuất hiện, tính ổn định và yếu tố quyết định. Việc hiểu rõ sự khác biệt này là nền tảng cơ bản cho mọi nhà đầu tư khi tham gia thị trường chứng khoán.

Bảng so sánh chi tiết:

| Tiêu Chí |

Giá Niêm Yết (Listing Price) |

Giá Thị Trường (Market Price) |

Nguồn |

| Thời điểm |

Xuất hiện một lần duy nhất khi cổ phiếu lần đầu giao dịch trên sàn. |

Thay đổi liên tục trong suốt phiên giao dịch. |

Sở Giao dịch Chứng khoán Việt Nam |

| Tính ổn định |

Cố định và được công bố trước. |

Biến động không ngừng theo từng giây, từng phút. |

Investopedia, 2024 |

| Yếu tố quyết định |

Được xác định bởi doanh nghiệp và đơn vị tư vấn dựa trên định giá. |

Được quyết định bởi quan hệ cung – cầu trên thị trường. |

Luật Chứng khoán 2019 |

Như vậy, giá niêm yết là điểm khởi đầu mang tính lý thuyết, trong khi giá thị trường là sự phản ánh thực tế, năng động của giá trị cổ phiếu trong mắt cộng đồng đầu tư.

Phân biệt giá niêm yết và giá tham chiếu ra sao?

Giá niêm yết và giá tham chiếu được phân biệt dựa trên vai trò và thời điểm áp dụng; giá niêm yết là cơ sở để xác định giá tham chiếu cho phiên giao dịch đầu tiên, trong khi giá tham chiếu của các phiên sau được tính dựa trên giá đóng cửa của phiên trước đó.

Cụ thể hơn, trong ngày giao dịch đầu tiên của một cổ phiếu mới niêm yết, giá tham chiếu chính là giá niêm yết đã được công bố (Theo Quy chế Giao dịch của HOSE). Đây là mốc trung tâm để tính toán giá trần và giá sàn cho ngày giao dịch này.

Tuy nhiên, từ phiên giao dịch thứ hai trở đi, vai trò này thay đổi. Giá tham chiếu sẽ được xác định bằng giá đóng cửa của phiên giao dịch liền trước. Lúc này, giá niêm yết chỉ còn mang ý nghĩa lịch sử, đánh dấu mức giá khởi điểm của cổ phiếu khi mới lên sàn. Do đó, nhà đầu tư cần xác định rõ vai trò của từng loại giá trong từng bối cảnh giao dịch cụ thể.

Ảnh trên: Sàn HOSE

2. Đặc điểm của giá niêm yết chứng khoán là gì?

Giá niêm yết chứng khoán có hai đặc điểm cốt lõi là tính pháp lý, minh bạch và vai trò làm cơ sở tham chiếu cho giao dịch ban đầu. Những đặc tính này không chỉ đảm bảo một sân chơi công bằng mà còn tạo ra một nền tảng vững chắc cho sự vận hành của thị trường.

Các đặc điểm này được quy định rõ ràng trong các văn bản pháp luật và quy chế của Sở Giao dịch, nhằm bảo vệ nhà đầu tư khỏi các rủi ro thông tin và tạo dựng niềm tin vào thị trường. Việc nắm vững các đặc điểm này giúp nhà đầu tư đưa ra quyết định sáng suốt hơn.

Tính pháp lý và minh bạch của giá niêm yết được thể hiện ra sao?

Tính pháp lý và minh bạch của giá niêm yết được thể hiện qua việc nó phải được công bố chính thức trong bản cáo bạch, được Sở Giao dịch Chứng khoán chấp thuận và tuân thủ các quy định trong Luật Chứng khoán 2019.

Theo quy định, mọi thông tin liên quan đến việc xác định giá niêm yết, bao gồm phương pháp định giá, các giả định và kết quả, đều phải được trình bày rõ ràng và chi tiết trong bản cáo bạch. Tài liệu này sau đó sẽ được Ủy ban Chứng khoán Nhà nước và Sở Giao dịch thẩm định trước khi cấp phép niêm yết.

Sự minh bạch này đảm bảo rằng tất cả các nhà đầu tư, từ cá nhân đến tổ chức, đều có quyền tiếp cận thông tin như nhau. Điều này giúp hạn chế tình trạng bất cân xứng thông tin và tạo ra một môi trường đầu tư công bằng, nơi các quyết định được đưa ra dựa trên cơ sở phân tích khách quan thay vì tin đồn.

Ảnh trên: Luật Chứng Khoán 2019

Vai trò của giá niêm yết trong giao dịch ban đầu là gì?

Trong giao dịch ban đầu, giá niêm yết đóng vai trò là “mỏ neo” xác định vùng giá an toàn cho các hoạt động mua bán, cụ thể là làm cơ sở tính toán giá trần và giá sàn.

Theo quy định của Sở Giao dịch Chứng khoán TP.HCM (HOSE), biên độ dao động giá trong ngày giao dịch đầu tiên của cổ phiếu mới niêm yết là ±20% so với giá niêm yết. Tương tự, tại Sở Giao dịch Chứng khoán Hà Nội (HNX), biên độ này là ±30%.

Ví dụ, một cổ phiếu niêm yết trên HOSE với giá 20,000 VNĐ sẽ có giá trần là 24,000 VNĐ (20,000 + 20%) và giá sàn là 16,000 VNĐ (20,000 – 20%). Mọi lệnh đặt mua hoặc bán trong ngày đầu tiên phải nằm trong khoảng giá này. Vai trò này giúp thị trường tránh được những cú sốc giá quá lớn do tâm lý hưng phấn hoặc hoảng loạn của nhà đầu tư khi cổ phiếu mới chào sàn.

3. Quy định về niêm yết chứng khoán tại Việt Nam gồm những gì?

Ảnh trên: Ủy ban Chứng khoán Nhà nước

Quy định về niêm yết chứng khoán tại Việt Nam bao gồm các điều kiện niêm yết, quy trình thực hiện và các trường hợp hủy niêm yết bắt buộc, được quy định chi tiết trong Luật Chứng khoán 2019 và các văn bản hướng dẫn của Bộ Tài chính và Ủy ban Chứng khoán Nhà nước.

Các quy định này được xây dựng nhằm mục tiêu sàng lọc các doanh nghiệp đủ tiêu chuẩn, đảm bảo chất lượng hàng hóa cho thị trường và bảo vệ quyền lợi hợp pháp của nhà đầu tư. Việc tuân thủ nghiêm ngặt các quy định này là yêu cầu bắt buộc đối với mọi doanh nghiệp có mong muốn huy động vốn qua sàn chứng khoán.

Điều kiện để một công ty được niêm yết trên sàn chứng khoán là gì?

Để được niêm yết trên sàn chứng khoán, một công ty phải đáp ứng các điều kiện khắt khe về vốn điều lệ, kết quả hoạt động kinh doanh, tỷ lệ cổ phiếu có lãi, và cơ cấu cổ đông. Các điều kiện này có sự khác biệt giữa hai Sở Giao dịch chính.

Bảng so sánh điều kiện niêm yết trên HOSE và HNX (áp dụng cho cổ phiếu):

| Tiêu Chí |

Sàn HOSE |

Sàn HNX |

Nguồn |

| Vốn điều lệ đã góp |

Từ 120 tỷ đồng trở lên. |

Từ 30 tỷ đồng trở lên. |

Luật Chứng khoán 2019, Nghị định 155/2020/NĐ-CP |

| Kết quả kinh doanh |

02 năm liền trước năm đăng ký niêm yết có lãi; không có lỗ lũy kế. |

01 năm liền trước năm đăng ký niêm yết có lãi; không có lỗ lũy kế. |

Luật Chứng khoán 2019, Nghị định 155/2020/NĐ-CP |

| Tỷ lệ cổ phiếu |

Tối thiểu 15% cổ phiếu có quyền biểu quyết do ít nhất 100 cổ đông không phải cổ đông lớn nắm giữ. |

Tối thiểu 10% cổ phiếu có quyền biểu quyết do ít nhất 100 cổ đông không phải cổ đông lớn nắm giữ. |

Luật Chứng khoán 2019, Nghị định 155/2020/NĐ-CP |

Các yêu cầu này đảm bảo chỉ những doanh nghiệp có sức khỏe tài chính tốt và quản trị minh bạch mới có thể tham gia vào thị trường niêm yết.

Quy trình niêm yết cổ phiếu diễn ra như thế nào?

Quy trình niêm yết cổ phiếu là một chuỗi các bước phức tạp, bắt đầu từ việc chuẩn bị hồ sơ, nộp cho Sở Giao dịch, chờ thẩm định và cuối cùng là chấp thuận niêm yết. Quá trình này thường kéo dài từ vài tháng đến hơn một năm.

Các bước cơ bản trong quy trình niêm yết bao gồm:

- Chuẩn bị: Doanh nghiệp tổ chức Đại hội đồng cổ đông để thông qua chủ trương niêm yết, lựa chọn công ty tư vấn.

- Xây dựng hồ sơ: Lập hồ sơ đăng ký niêm yết theo quy định, bao gồm bản cáo bạch, điều lệ công ty, báo cáo tài chính đã kiểm toán.

- Nộp và thẩm định: Nộp hồ sơ lên Sở Giao dịch Chứng khoán. Sở Giao dịch sẽ tiến hành thẩm định tính hợp lệ và minh bạch của hồ sơ.

- Chấp thuận: Sau khi hồ sơ được duyệt, Sở Giao dịch sẽ ra quyết định chấp thuận niêm yết.

- Giao dịch: Doanh nghiệp công bố thông tin và chính thức đưa cổ phiếu vào giao dịch vào ngày đã định.

Các trường hợp nào dẫn đến hủy niêm yết?

Ảnh trên: Nghị định 155/2020/NĐ-CP

Một cổ phiếu có thể bị hủy niêm yết khi doanh nghiệp không còn đáp ứng các điều kiện niêm yết, vi phạm nghiêm trọng nghĩa vụ công bố thông tin, hoặc tự nguyện xin hủy niêm yết. Việc hủy niêm yết được chia thành hai loại: bắt buộc và tự nguyện.

Theo quy định tại Điều 120, Nghị định 155/2020/NĐ-CP, các trường hợp hủy niêm yết bắt buộc phổ biến bao gồm:

– Kết quả kinh doanh thua lỗ: Doanh nghiệp thua lỗ trong 03 năm liên tiếp hoặc tổng số lỗ lũy kế vượt quá số vốn điều lệ thực góp.

– Ngừng hoạt động: Tổ chức niêm yết ngừng hoặc bị ngừng các hoạt động sản xuất, kinh doanh chính từ 01 năm trở lên.

– Vi phạm công bố thông tin: Vi phạm nghiêm trọng và lặp lại nghĩa vụ công bố thông tin trên thị trường.

– Kiểm toán từ chối: Tổ chức kiểm toán từ chối đưa ra ý kiến đối với báo cáo tài chính năm gần nhất.

4. Giá niêm yết ảnh hưởng đến nhà đầu tư và doanh nghiệp như thế nào?

Giá niêm yết có ảnh hưởng sâu sắc và đa chiều đến cả nhà đầu tư và doanh nghiệp, đóng vai trò là điểm khởi đầu cho việc định giá, đánh giá rủi ro và là cột mốc quan trọng trong chiến lược tài chính của công ty.

Đối với nhà đầu tư, đây là thông tin đầu vào quan trọng để ra quyết định. Đối với doanh nghiệp, đây là thành quả của một quá trình nỗ lực và là cánh cửa mở ra các cơ hội huy động vốn lớn hơn.

Đối với nhà đầu tư, giá niêm yết có ý nghĩa gì?

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

Đối với nhà đầu tư, giá niêm yết là một chỉ báo ban đầu về giá trị của doanh nghiệp, là cơ sở để so sánh và đánh giá tiềm năng tăng trưởng hoặc rủi ro của cổ phiếu.

Giá niêm yết giúp nhà đầu tư trả lời các câu hỏi ban đầu: Mức giá này có hợp lý so với các công ty cùng ngành không? Nó có phản ánh đúng tiềm lực của doanh nghiệp không? Dựa trên mức giá này, nhà đầu tư có thể xây dựng các kịch bản đầu tư: mua vào nếu cho rằng giá niêm yết đang thấp hơn giá trị thực (undervalued), hoặc chờ đợi nếu cho rằng mức giá này quá cao (overvalued).

Tuy nhiên, việc phân tích và đưa ra quyết định trong một thị trường đầy biến động chưa bao giờ là dễ dàng, đặc biệt với các nhà đầu tư mới. Việc có một chuyên gia đồng hành để xây dựng một chiến lược đầu tư được cá nhân hóa là điều cần thiết. Khác với các môi giới truyền thống chỉ tập trung vào phí giao dịch, CASIN cung cấp dịch vụ tư vấn chuyên nghiệp, đồng hành trung và dài hạn để bảo vệ vốn và tạo ra lợi nhuận ổn định. Nếu bạn là nhà đầu tư đang tìm kiếm sự an tâm và tăng trưởng tài sản bền vững, hãy liên hệ với Casin qua số điện thoại (call/zalo) ở góc dưới website.

Đối với doanh nghiệp, việc niêm yết mang lại lợi ích gì?

Đối với doanh nghiệp, việc niêm yết thành công mang lại ba lợi ích chính: khả năng huy động vốn hiệu quả, nâng cao uy tín và thương hiệu, và tăng tính thanh khoản cho cổ phiếu.