bởi QTNHCM | Th2 2, 2026 | Phân Tích Cổ Phiếu

Cổ phiếu NAS là chứng chỉ góp vốn của Công ty Cổ phần Dịch vụ Hàng không Sân bay Việt Nam (tên cũ là Dịch vụ Hàng không Sân bay Nội Bài – NASCO), một đơn vị thành viên nòng cốt của Vietnam Airlines. Thực thể này hoạt động trong lĩnh vực cung cấp các dịch vụ phi hàng không đa dạng, từ nhà hàng, phòng chờ hạng thương gia đến vận chuyển mặt đất tại cảng hàng không quốc tế Nội Bài. Với bề dày lịch sử từ năm 1993, NAS đóng vai trò là mắt xích không thể thiếu trong chuỗi cung ứng dịch vụ tại cửa ngõ hàng không lớn nhất miền Bắc.

Đặc điểm nổi bật của cổ phiếu NAS nằm ở mô hình kinh doanh “một vốn ba lời” tại các điểm khai thác độc quyền bên trong sân bay. Doanh nghiệp sở hữu biên lợi nhuận gộp cực cao trong mảng dịch vụ ăn uống, lên đến hơn 72% nhờ lợi thế về vị trí và tệp khách hàng ổn định. Đây là mã cổ phiếu mang tính chất phòng thủ cao, có dòng tiền mặt dồi dào và chính sách chi trả cổ tức bằng tiền mặt đều đặn qua các năm, thu hút những nhà đầu tư ưa thích sự an toàn.

Vị thế thị trường của cổ phiếu NAS mang tính hiếm có nhờ quyền khai thác lâu dài tại các vị trí chiến lược mà các đối thủ mới rất khó tiếp cận. Sự hiện diện của các cổ đông lớn như Vietnam Airlines và các công ty liên quan đến “vua hàng hiệu” Johnathan Hạnh Nguyễn (ACFC) củng cố nền tảng uy tín và khả năng mở rộng dịch vụ cao cấp. Khả năng tăng trưởng của NAS gắn liền với lộ trình mở rộng hạ tầng hàng không quốc gia, bao gồm nhà ga T2 Nội Bài và dự án sân bay Long Thành.

Chiến lược đầu tư cổ phiếu NAS hiệu quả cần dựa trên việc phân tích chu kỳ phục hồi của lưu lượng hành khách quốc tế và sự biến động của chi phí vận hành. Việc xác định giá trị thực của cổ phiếu thông qua các chỉ số P/E và tỷ suất cổ tức sẽ giúp nhà đầu tư tối ưu hóa lợi nhuận trong trung và dài hạn. Một phương án đầu tư đúng đắn vào NAS không chỉ mang lại sự tăng trưởng tài sản mà còn đảm bảo tính thanh khoản và giảm thiểu rủi ro hệ thống trong các giai đoạn thị trường biến động.

1. Cổ phiếu NAS là gì và lịch sử hình thành doanh nghiệp

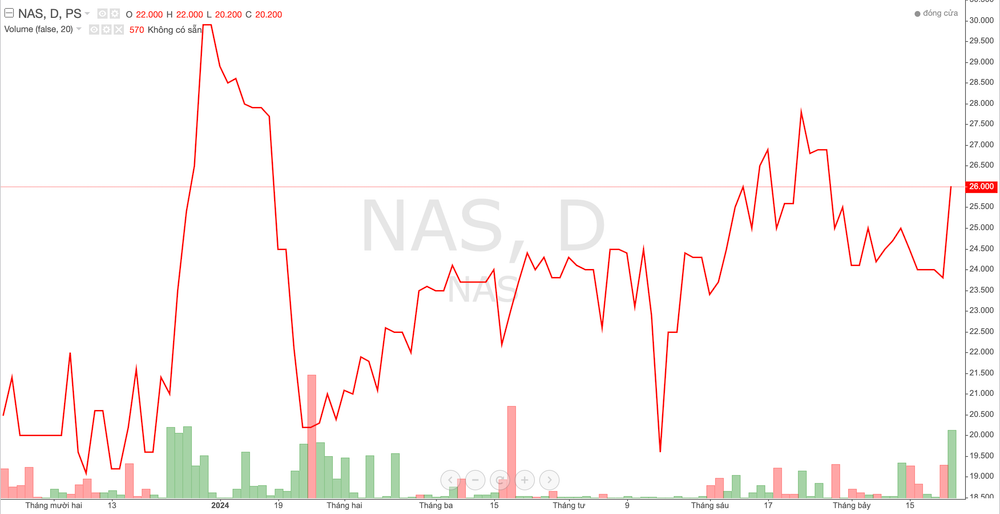

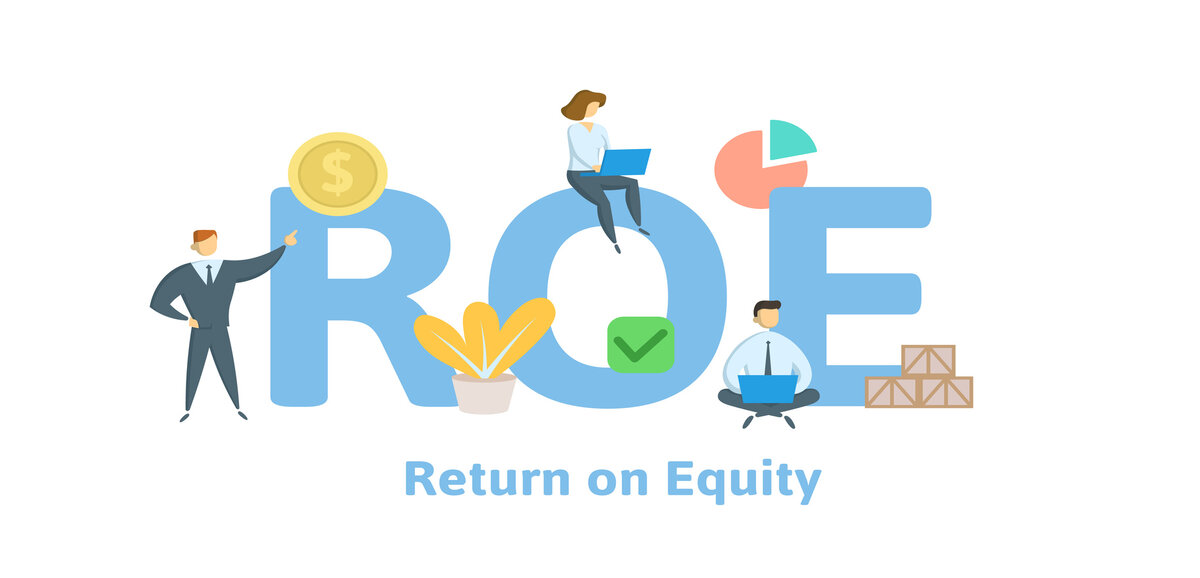

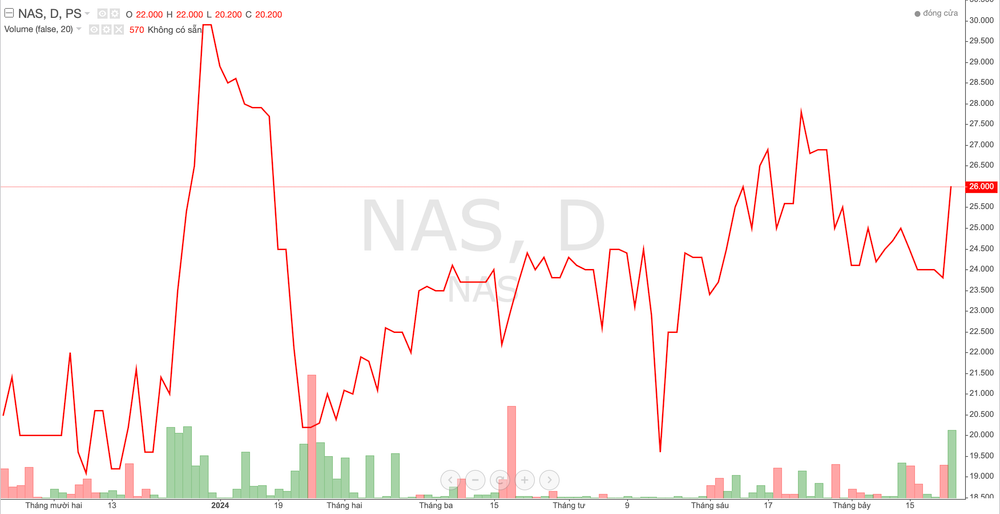

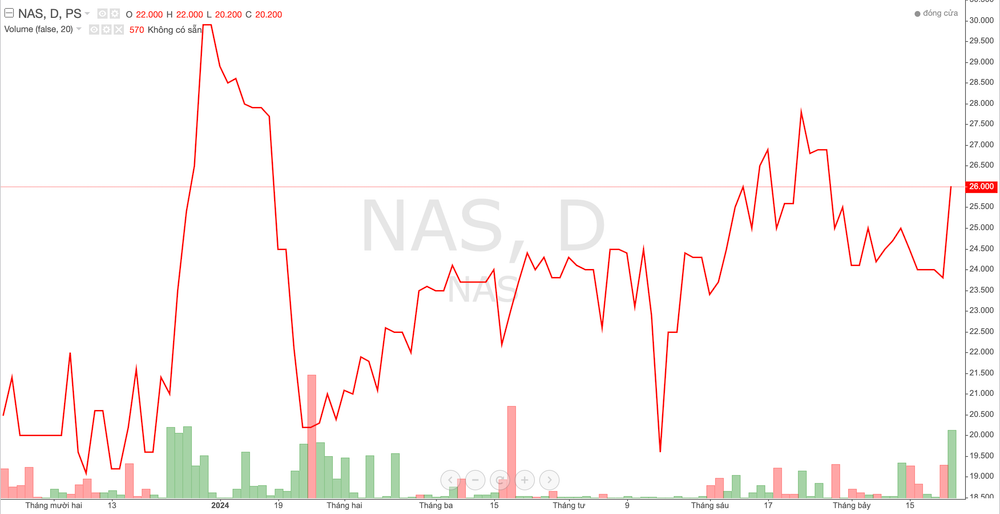

Ảnh trên: Cổ phiếu NAS

Cổ phiếu NAS là mã chứng khoán đại diện cho vốn điều lệ của Công ty Cổ phần Dịch vụ Hàng không Sân bay Việt Nam (NASCO). Doanh nghiệp chính thức cổ phần hóa và niêm yết trên sàn UPCoM vào đầu năm 2017, đánh dấu bước chuyển mình quan trọng từ một doanh nghiệp Nhà nước thuần túy sang mô hình quản trị hiện đại.

Tiền thân của NASCO là Công ty Dịch vụ Cụm cảng Hàng không sân bay miền Bắc, đi vào hoạt động từ tháng 7/1993. Qua hơn 30 năm phát triển, công ty đã xây dựng được một hệ sinh thái dịch vụ đa dạng bao gồm:

– Dịch vụ hàng hóa và vận chuyển: Giao nhận, kho bãi và vận tải hành khách bằng ô tô.

– Dịch vụ thương mại: Kinh doanh hàng miễn thuế, đồ lưu niệm và bách hóa tại sân bay.

– Dịch vụ nhà hàng và phòng chờ: Quản lý các nhà hàng cao cấp và hệ thống phòng chờ hạng thương gia (VIP).

Tiếp theo, chúng ta sẽ tìm hiểu chi tiết về cơ cấu sở hữu, yếu tố quyết định sự ổn định của mã cổ phiếu này.

2. Cơ cấu cổ đông và đặc điểm niêm yết của cổ phiếu NAS

Cổ phiếu NAS sở hữu cơ cấu cổ đông cực kỳ cô đặc với sự chi phối của các tổ chức hàng không và tập đoàn bán lẻ hàng đầu. Tính đến cuối năm 2024, tỷ lệ cổ phiếu trôi nổi (free-float) trên thị trường chỉ chiếm khoảng 30%, điều này khiến giá cổ phiếu thường có xu hướng ổn định và ít bị thao túng.

Cơ cấu cổ đông chiến lược bao gồm:

– Tổng công ty Hàng không Việt Nam (Vietnam Airlines): Nắm giữ 51% vốn, đảm bảo quyền kiểm soát và định hướng chiến lược gắn liền với hãng hàng không quốc gia.

Ảnh trên: Vietnam Airlines

– Công ty TNHH Thời trang và Mỹ phẩm Âu Châu (ACFC): Nắm giữ 10.8% vốn sau khi mua lại từ cổ đông cá nhân vào năm 2024. Đây là công ty thành viên của tập đoàn IPPG do ông Johnathan Hạnh Nguyễn làm Chủ tịch.

– Tập đoàn Taseco (Taseco Group): Sở hữu 8.2% vốn, là một “ông lớn” khác trong ngành dịch vụ sân bay.

Việc niêm yết trên sàn UPCoM giúp cổ phiếu NAS duy trì các tiêu chuẩn công bố thông tin minh bạch trong khi vẫn đảm bảo sự linh hoạt về mặt quản trị cho một doanh nghiệp có vốn Nhà nước chi phối.

3. Phân tích các mảng kinh doanh cốt lõi tạo ra lợi nhuận

Dịch vụ nhà hàng và ăn uống tại sân bay hiện là “gà đẻ trứng vàng” đóng góp tỷ trọng lớn nhất vào cơ cấu lợi nhuận của NAS. Theo báo cáo tài chính năm 2024, mảng này đạt doanh thu 254 tỷ đồng nhưng mang về lãi gộp lên đến 184 tỷ đồng.

Các mảng hoạt động chính bao gồm:

1. Mảng F&B (Nhà hàng): Biên lợi nhuận gộp đạt mức kỷ lục 72.4%, nghĩa là bỏ ra 1 đồng vốn có thể thu về gần 3 đồng doanh thu. Các món ăn phổ biến như phở gà, cơm thịt kho tàu trở thành nguồn thu nhập bền vững.

2. Mảng vận chuyển và giao nhận: Đóng góp hơn 163 tỷ đồng doanh thu năm 2024 với biên lợi nhuận ổn định mức 33%.

3. Mảng bán hàng miễn thuế và dịch vụ khác: Mang về hơn 108 tỷ đồng, tận dụng tối đa lưu lượng khách xuất nhập cảnh.

Ảnh trên: Mảng bán hàng miễn thuế

Sự đa dạng trong nguồn thu giúp NAS giảm thiểu rủi ro khi một phân khúc cụ thể gặp biến động theo chu kỳ kinh tế.

4. Lợi thế cạnh tranh và rào cản gia nhập ngành của NAS

Lợi thế cạnh tranh tuyệt đối của cổ phiếu NAS là vị thế độc quyền tương đối tại các vị trí đắc địa thuộc Sân bay Quốc tế Nội Bài. Rào cản gia nhập ngành là cực lớn do các vị trí kinh doanh tại nhà ga hàng không là hữu hạn và đòi hỏi các chứng chỉ an ninh nghiêm ngặt.

Hệ sinh thái của NAS được bảo vệ bởi:

– Mối quan hệ mật thiết với ACV và Vietnam Airlines: Giúp doanh nghiệp luôn được ưu tiên trong việc thuê mặt bằng và cung cấp suất ăn.

– Kinh nghiệm vận hành chuyên sâu: Quản lý hệ thống phòng chờ VIP đạt tiêu chuẩn quốc tế là điều mà các đơn vị mới khó có thể sao chép ngay lập tức.

– Hiệu quả đầu tư tài chính: NAS sở hữu khoản đầu tư tại NCTS (Dịch vụ Hàng hóa Nội Bài) với giá vốn chỉ 7 tỷ nhưng giá trị thị trường lên đến hơn 161 tỷ đồng.

Tiếp theo, chúng ta sẽ xem xét dữ liệu thực tế về sức khỏe tài chính của doanh nghiệp trong giai đoạn gần đây.

5. Kết quả kinh doanh năm 2024 và dự báo 2025

Năm 2024 chứng kiến sự bùng nổ của cổ phiếu NAS với lợi nhuận sau thuế đạt gần 28-37 tỷ đồng, tăng gấp 2 đến 3 lần so với năm 2023. Tổng doanh thu cả năm đạt mức 525 tỷ đồng, phản ánh sự hồi phục hoàn toàn của ngành hàng không sau đại dịch.

Ảnh trên: Kết quả kinh doanh năm 2024

Các chỉ số tài chính ấn tượng:

– Tăng trưởng doanh thu: Đạt 8-9% so với năm 2023.

– Hiệu quả mảng cốt lõi: Doanh thu dịch vụ ăn uống tăng 20%, đóng vai trò là đòn bẩy chính.

– Kế hoạch năm 2025: Doanh nghiệp đặt mục tiêu doanh thu 449 tỷ đồng với thái độ thận trọng, đồng thời lên kế hoạch đầu tư 127 tỷ đồng để đón đầu các dự án hạ tầng mới.

Giảm kỳ vọng tăng trưởng ngắn hạn, nếu lưu lượng khách quốc tế năm 2025 không đạt dự báo 118 triệu lượt.

6. Tiềm năng tăng trưởng từ hạ tầng hàng không quốc gia

Giá trị cổ phiếu NAS trong dài hạn gắn liền với các dự án mở rộng nhà ga T2 Nội Bài và sự tham gia vào hệ sinh thái sân bay Long Thành. Doanh nghiệp đã bắt đầu chiến lược vươn ra khỏi “vùng an toàn” tại Nội Bài bằng việc hợp tác mở cửa hàng Starbucks tại Phú Quốc và phòng chờ VIP tại Phù Cát.

Động lực tăng trưởng tương lai đến từ:

– Mở rộng nhà ga T2 Nội Bài: Tăng diện tích khai thác dịch vụ phi hàng không, tạo dư địa cho các cửa hàng miễn thuế và nhà hàng mới.

– Cơ hội tại Long Thành và T3 Tân Sơn Nhất: HĐQT NASCO đã bày tỏ mong muốn đón đầu cơ hội tại các cảng hàng không trọng điểm đang xây dựng.

– Sự gia tăng chi tiêu của hành khách: Xu hướng tiêu dùng cao cấp tại sân bay giúp nâng cao giá trị trung bình trên mỗi hóa đơn.

Duy trì trạng thái quan sát sát sao, nếu các dự án hạ tầng bị chậm tiến độ so với kế hoạch của Bộ Giao thông Vận tải.

Đầu tư chuyên nghiệp cùng giải pháp tư vấn từ Casin

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

Thị trường chứng khoán luôn đầy rẫy những biến động bất ngờ, nơi mà một nhà đầu tư cá nhân dễ dàng cảm thấy lạc lõng nếu thiếu một chiến lược bài bản. Nếu bạn đang loay hoay tìm kiếm phương pháp đầu tư hiệu quả cho những mã cổ phiếu đặc thù như NAS, hãy để các chuyên gia tại Casin đồng hành cùng bạn. Khác với những môi giới chỉ tập trung vào việc khuyến nghị giao dịch ngắn hạn để lấy phí, CASIN định vị mình là công ty tư vấn đầu tư cá nhân chuyên nghiệp, tập trung vào việc bảo vệ vốn và kiến tạo lợi nhuận ổn định trong trung và dài hạn. Việc có một người đồng hành cùng bạn xem xét danh mục, lên phương án giải ngân và quản trị rủi ro là yếu tố then chốt để đạt được sự an tâm tuyệt đối và tăng trưởng tài sản bền vững. Hãy bắt đầu hành trình đầu tư thông minh của bạn bằng cách dịch vụ tư vấn đầu tư chứng khoán tại Casin ngay hôm nay để nhận được sự hỗ trợ cá nhân hóa từ đội ngũ giàu kinh nghiệm nhất.

7. Rủi ro và thách thức khi đầu tư cổ phiếu NAS

Rủi ro lớn nhất đối với cổ phiếu NAS là sự nhạy cảm cực cao với các sự kiện địa chính trị, dịch bệnh hoặc thiên tai làm gián đoạn dòng khách hàng không. Doanh thu của NAS phụ thuộc trực tiếp vào tần suất bay và lượng hành khách qua cảng Nội Bài.

Các thách thức cần lưu ý:

– Cạnh tranh từ các đối thủ mới: Dù rào cản cao nhưng sự xuất hiện của các tập đoàn lớn như Sasco hay Taseco tại cùng một địa bàn có thể làm giảm thị phần.

– Chi phí thuê mặt bằng: Việc ACV điều chỉnh đơn giá thuê tại các nhà ga mới có thể gây áp lực lên biên lợi nhuận ròng.

– Thanh khoản thấp: Do cơ cấu cổ đông quá cô đặc, nhà đầu tư có thể gặp khó khăn khi muốn thoái vốn với khối lượng lớn trong thời gian ngắn.

Chốt lời một phần danh mục, nếu chỉ số P/E của cổ phiếu vượt quá ngưỡng 15 lần trong điều kiện thị trường không có tin tức hỗ trợ đột biến.

8. Lịch sử trả cổ tức và chính sách đối với cổ đông

Cổ phiếu NAS nổi tiếng với truyền thống chi trả cổ tức bằng tiền mặt đều đặn, thường dao động ở mức 10-22% mỗi năm. Đây là yếu tố quan trọng giúp mã cổ phiếu này trở thành mục tiêu ưu tiên cho các danh mục đầu tư thu nhập (Income Investing).

Đặc điểm cổ tức của NAS:

– Tính ổn định: Ngay cả trong những giai đoạn khó khăn, doanh nghiệp vẫn ưu tiên dành một phần lợi nhuận để tri ân cổ đông.

Ảnh trên: NCTS

– Nguồn thu từ công ty con: Khoản cổ tức nhận được từ NCTS hàng năm đóng góp đáng kể vào dòng tiền của NAS để tái chi trả cho cổ đông.

– Hình thức: Chủ yếu là tiền mặt, phản ánh sức khỏe tài chính lành mạnh và lượng tiền mặt dồi dào của doanh nghiệp.

Tích lũy cổ phiếu tại các vùng giá hỗ trợ, nếu tỷ suất cổ tức/thị giá đạt mức trên 7% (vượt lãi suất tiền gửi ngân hàng).

9. Chiến lược đầu tư cổ phiếu NAS cho người mới

Chiến lược đầu tư cổ phiếu NAS hiệu quả nhất là nắm giữ dài hạn dựa trên sự tăng trưởng của ngành hàng không Việt Nam. Đối với nhà đầu tư mới, việc theo dõi các báo cáo quản trị và nghị quyết ĐHĐCĐ thường niên là bắt buộc để nắm bắt kịp thời các thay đổi về nhân sự và kế hoạch kinh doanh.

Các bước triển khai:

1. Xác định mục tiêu: NAS không phải cổ phiếu lướt sóng nhanh (T+). Hãy xác định thời gian nắm giữ ít nhất từ 6 tháng đến 2 năm.

2. Theo dõi lưu lượng khách: Sử dụng số liệu từ Tổng cục Thống kê về khách quốc tế để dự báo doanh thu mảng F&B và phòng chờ.

3. Phân bổ vốn: Do thanh khoản thấp, không nên dồn quá 20% tổng tài sản vào mã này để đảm bảo khả năng linh hoạt cho danh mục.

Ảnh trên: Phân bổ vốn

Ngừng giải ngân thêm, nếu doanh nghiệp công bố các khoản nợ vay tăng đột biến cho các dự án đầu tư kém hiệu quả ngoài ngành hàng không.

10. Đánh giá từ cộng đồng nhà đầu tư

Để có cái nhìn đa chiều về hiệu quả khi đầu tư mã NAS qua sự đồng hành của chuyên gia, hãy tham khảo các ý kiến sau:

Anh Trần Mạnh, một nhà đầu tư lâu năm tại TP.HCM, chia sẻ: “Đầu tư vào NAS đòi hỏi sự kiên nhẫn. Nhờ sự tư vấn sát sao từ đội ngũ Casin, tôi đã giữ được cổ phiếu qua những đợt rung lắc mạnh và hiện đang hưởng mức cổ tức rất ổn định hàng năm.”

Chị Minh Hà, một khách hàng mới tham gia thị trường, phát biểu: “Ban đầu tôi định mua NAS để lướt sóng nhưng sau khi nghe Casin phân tích về biên lợi nhuận mảng phở sân bay và lợi thế độc quyền, tôi đã chuyển sang chiến lược tích sản và cảm thấy rất an tâm về lựa chọn này.”

11. 10 câu hỏi thường gặp về cổ phiếu NAS

1. Cổ phiếu NAS niêm yết trên sàn nào?

Sàn UPCoM là nơi cổ phiếu NAS đang được giao dịch chính thức dưới sự quản lý của Sở Giao dịch Chứng khoán Hà Nội (HNX).

Ảnh trên: Sàn UPCoM

2. Doanh thu chính của NAS đến từ đâu?

Dịch vụ nhà hàng, ăn uống và cung cấp suất ăn tại sân bay Nội Bài đóng góp hơn 50% tổng doanh thu và phần lớn lợi nhuận gộp của công ty.

3. Cổ phiếu NAS có an toàn không?

Nền tảng tài chính lành mạnh với tỷ lệ nợ vay thấp và sự hậu thuẫn từ Vietnam Airlines khiến NAS được đánh giá là cổ phiếu có tính an toàn cao.

4. Tại sao biên lợi nhuận mảng ăn uống của NAS lại cao như vậy?

Lợi thế độc quyền tại các vị trí không có đối thủ cạnh tranh trực tiếp giúp NAS duy trì mức giá bán cao trong khi chi phí vận hành được tối ưu hóa.

5. Ai đang là cổ đông lớn nhất của NAS?

Tổng công ty Hàng không Việt Nam (Vietnam Airlines) nắm giữ 51% vốn điều lệ của NASCO.

6. Làm sao để mua cổ phiếu NAS?

Nhà đầu tư có thể đặt lệnh mua thông qua tài khoản chứng khoán tại bất kỳ công ty chứng khoán nào có kết nối với sàn UPCoM.

7. Cổ phiếu NAS có phù hợp để lướt sóng không?

Đặc tính thanh khoản thấp và biến động giá hẹp khiến NAS không phải là lựa chọn tối ưu cho các chiến thuật đầu tư ngắn hạn hoặc lướt sóng.

8. Tác động của sân bay Long Thành đến NAS là gì?

Ảnh trên: Sân bay Long Thành

Sân bay Long Thành mở ra cơ hội mở rộng mạng lưới dịch vụ cho NASCO sang thị trường miền Nam nếu doanh nghiệp đấu thầu thành công các hạng mục dịch vụ.

9. Cổ phiếu NAS có trả cổ tức đều không?

Lịch sử ghi nhận doanh nghiệp trả cổ tức bằng tiền mặt đều đặn hàng năm nhờ dòng tiền từ hoạt động kinh doanh cốt lõi dồi dào.

10. Giá cao nhất của cổ phiếu NAS từng đạt được là bao nhiêu?

Mức giá cao nhất trong lịch sử giao dịch ghi nhận vào cuối năm 2022 là khoảng 37,000 đồng mỗi cổ phiếu.

12. Kết luận

Cổ phiếu NAS là một lựa chọn tiêu biểu cho trường phái đầu tư giá trị tại Việt Nam, hội tụ đầy đủ các yếu tố về lợi thế độc quyền, biên lợi nhuận cao và sự minh bạch trong quản trị. Dù không mang lại những khoản lợi nhuận bùng nổ trong thời gian ngắn, nhưng khả năng bảo vệ tài sản và sinh lời từ cổ tức tiền mặt khiến NAS trở thành một mảnh ghép hoàn hảo cho những danh mục đầu tư mang tính phòng thủ và bền vững. Trong tương lai, sự hồi phục của du lịch quốc tế và các kế hoạch mở rộng hạ tầng hàng không sẽ là chất xúc tác quan trọng để giá trị của NAS tiếp tục được khẳng định. Nhà đầu tư cần giữ một cái nhìn khách quan, kiên trì với chiến lược đã đề ra và không nên để những biến động ngắn hạn làm ảnh hưởng đến mục tiêu tài chính dài hạn của mình.

bởi QTNHCM | Th2 2, 2026 | Phân Tích Cổ Phiếu

Cổ phiếu PPC đại diện cho quyền sở hữu vốn góp tại Công ty Cổ phần Nhiệt điện Phả Lại, một doanh nghiệp then chốt trong hệ thống an ninh năng lượng quốc gia. Đây là thực thể thuộc nhóm ngành tiện ích (Utilities), vận hành hai nhà máy nhiệt điện lớn tại Hải Dương với tổng công suất 1.040 MW, đóng góp sản lượng điện quan trọng cho lưới điện miền Bắc (Pha Lai Thermal Power, 2023).

Đặc điểm nổi bật của cổ phiếu PPC là tính phòng thủ cao và chính sách chi trả cổ tức bằng tiền mặt đều đặn qua nhiều thập kỷ. Sự độc nhất này đến từ việc doanh nghiệp đã khấu hao gần hết tài sản cố định, giúp tối ưu hóa dòng tiền tự do và giảm thiểu áp lực chi phí tài chính, tạo nền tảng vững chắc cho cổ đông nắm giữ dài hạn (SSI Research, 2023).

Duy trì sức hút nhờ lợi thế “tài sản hiếm” trên sàn HOSE, PPC sở hữu danh mục đầu tư tài chính hiệu quả vào các đơn vị cùng ngành như Nhiệt điện Quảng Ninh (QTP) và Nhiệt điện Hải Phòng (HND). Các khoản cổ tức nhận về từ các công ty liên kết này tạo ra nguồn thu nhập bổ sung ổn định, giúp PPC duy trì vị thế doanh nghiệp có hiệu suất tài chính lành mạnh trong mọi chu kỳ kinh tế (Vietstock, 2024).

Việc định giá và xây dựng chiến lược đầu tư cổ phiếu PPC đòi hỏi sự phân tích kỹ lưỡng về biến động giá than đầu vào và các điều khoản trong hợp đồng mua bán điện (PPA). Một chiến lược đúng đắn sẽ giúp nhà đầu tư tận dụng tối đa lợi suất cổ tức cao hơn lãi suất tiền gửi, đồng thời quản trị tốt rủi ro từ biến động tỷ giá và sự cố kỹ thuật của các tổ máy vận hành lâu năm (VNDIRECT, 2023).

1. Tổng quan về thực thể Công ty Cổ phần Nhiệt điện Phả Lại (PPC)

Ảnh trên: Cổ phiếu PPC

Công ty Cổ phần Nhiệt điện Phả Lại (mã: PPC) là đơn vị sản xuất điện năng từ than đá lớn nhất tại khu vực miền Bắc Việt Nam.

Theo báo cáo thường niên của doanh nghiệp năm 2023, PPC vận hành hai dây chuyền: Phả Lại 1 (công suất 440 MW) và Phả Lại 2 (công suất 600 MW). Thực thể này đóng vai trò quan trọng trong việc điều tiết phụ tải cho hệ thống điện quốc gia, đặc biệt là trong các tháng mùa khô khi thủy điện gặp khó khăn về nguồn nước. Cấu trúc sở hữu của PPC mang tính tập trung cao với sự chi phối từ Tổng Công ty Phát điện 2 (GENCO2) thuộc Tập đoàn Điện lực Việt Nam (EVN).

2. Đặc điểm tài chính và chính sách cổ tức của cổ phiếu PPC

Cổ phiếu PPC được định danh là mã cổ phiếu “vàng” cho chiến lược đầu tư giá trị nhờ tỷ lệ chi trả cổ tức bằng tiền mặt cao.

Dữ liệu lịch sử từ năm 2018 đến 2023 cho thấy PPC luôn duy trì mức cổ tức từ 15% đến 25% bằng tiền mặt hàng năm. Theo phân tích từ TCBS (2023), doanh nghiệp có tình hình tài chính cực kỳ lành mạnh với tỷ lệ nợ vay trên vốn chủ sở hữu ở mức rất thấp. Dòng tiền thuần từ hoạt động kinh doanh luôn dương và ổn định là yếu tố then chốt giúp doanh nghiệp duy trì cam kết với cổ đông. Khả năng thanh toán nhanh của PPC đạt mức 2.5 lần, đảm bảo an toàn tài chính tối ưu, nếu thị trường xảy ra biến động tiêu cực.

3. Phân tích biến số ảnh hưởng đến giá cổ phiếu PPC

Giá cổ phiếu PPC chịu tác động trực tiếp từ giá than thế giới và tỷ giá đồng JPY.

1. Giá than đầu vào: Than chiếm khoảng 70-80% chi phí sản xuất của PPC. Lợi nhuận biên sẽ cải thiện đáng kể, nếu giá than trộn từ TKV và Đông Bắc duy trì ở mức ổn định (VNDIRECT, 2023).

Ảnh trên: Tỷ giá hối đoái

2. Tỷ giá hối đoái: Mặc dù PPC đã trả gần hết nợ vay bằng đồng Yên Nhật (JPY), nhưng các khoản đầu tư vào đơn vị liên kết vẫn có thể chịu ảnh hưởng gián tiếp từ biến động tỷ giá.

3. Sản lượng điện hợp đồng (Qc): Doanh thu của PPC phụ thuộc vào mức sản lượng Qc do EVN phân bổ hàng năm. Lợi nhuận sẽ gia tăng, nếu sản lượng điện huy động trên thị trường điện cạnh tranh (CGM) cao hơn mức dự kiến.

4. Giải pháp đầu tư hiệu quả cùng chuyên gia Casin

Thị trường chứng khoán luôn đầy rẫy những biến số bất ngờ như sự thay đổi chính sách năng lượng hay biến động giá nguyên liệu đầu vào. Bạn là nhà đầu tư mới chưa biết bắt đầu từ đâu, hay đã đầu tư lâu năm nhưng hiệu quả chưa như mong đợi và thường xuyên gặp tình trạng thua lỗ? Việc tìm kiếm một phương pháp đầu tư khoa học và có sự đồng hành của chuyên gia là vô cùng cấp thiết.

Tại CASIN, chúng tôi cung cấp dịch vụ tư vấn đầu tư chứng khoán chuyên nghiệp, khác biệt hoàn toàn với mô hình môi giới truyền thống. Thay vì chỉ tập trung vào việc thúc đẩy giao dịch ngắn hạn, CASIN chú trọng vào việc bảo vệ vốn và xây dựng lộ trình tăng trưởng tài sản bền vững cho từng cá nhân. Chúng tôi sẽ cùng bạn thiết kế chiến lược cá nhân hóa, rà soát danh mục định kỳ và đưa ra các quyết định dựa trên dữ liệu chuẩn xác. Hãy liên hệ với Casin qua số điện thoại (call/zalo) tại góc màn hình để được hỗ trợ trực tiếp.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

5. Định giá cổ phiếu PPC theo các phương pháp phổ biến

Cổ phiếu PPC hiện đang giao dịch ở mức định giá hấp dẫn so với trung bình ngành điện.

– Phương pháp P/E: Với mức P/E trượt khoảng 10-12 lần, PPC thấp hơn so với mức trung bình ngành là 14 lần (Vietstock, 2024).

– Phương pháp P/B: Chỉ số P/B của PPC thường duy trì quanh mức 1.0 – 1.2 lần, phản ánh đúng giá trị tài sản ròng sau khi đã khấu hao gần hết.

– Tỷ suất cổ tức (Dividend Yield): Đây là thước đo quan trọng nhất cho PPC. Với giá thị trường hiện tại, tỷ suất cổ tức thường đạt mức 8-10%/năm, cao hơn đáng kể so với lãi suất gửi tiết kiệm ngân hàng kỳ hạn 12 tháng (Agribank, 2024).

6. Rủi ro khi đầu tư vào cổ phiếu PPC là gì?

Đầu tư vào cổ phiếu PPC tiềm ẩn rủi ro về kỹ thuật tổ máy và các quy định môi trường mới.

1. Sự cố kỹ thuật: Do nhà máy Phả Lại 1 đã vận hành hơn 40 năm, rủi ro hỏng hỏng hóc thiết bị là khá cao. Chi phí bảo trì sẽ tăng vọt, nếu các tổ máy gặp sự cố nghiêm trọng buộc phải dừng hoạt động lâu ngày (RHS, 2023).

2. Chính sách xanh: Quy hoạch điện VIII ưu tiên phát triển năng lượng tái tạo. PPC có thể đối mặt với áp lực chuyển đổi công nghệ hoặc giảm dần sản lượng điện than trong dài hạn để đáp ứng mục tiêu Net Zero vào năm 2050 của Chính phủ.

7. So sánh cổ phiếu PPC với cổ phiếu QTP (Nhiệt điện Quảng Ninh)

Ảnh trên: Nhiệt điện Quảng Ninh

| Tiêu chí |

Cổ phiếu PPC |

Cổ phiếu QTP |

| Công suất |

1.040 MW |

1.200 MW |

| Khấu hao |

Đã gần hết (Lợi thế dòng tiền) |

Đang trong giai đoạn trả nợ mạnh |

| Cổ tức |

Rất ổn định, tiền mặt cao |

Đang tăng dần khi nợ vay giảm |

| Công nghệ |

Cũ hơn (Phả Lại 1) |

Hiện đại hơn, hiệu suất cao |

Kết luận so sánh: Nhà đầu tư ưu tiên sự an toàn và cổ tức ngay lập tức nên chọn PPC. Ngược lại, chọn QTP nếu kỳ vọng vào sự tăng trưởng đột phá khi doanh nghiệp hoàn tất nghĩa vụ trả nợ (SSI, 2023).

8. Câu hỏi thường gặp về cổ phiếu PPC

1. Cổ phiếu PPC niêm yết trên sàn nào?

Cổ phiếu PPC hiện đang được niêm yết chính thức trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE) từ năm 2007 (HOSE, 2024).

2. Ai là cổ đông lớn nhất của PPC?

Tổng Công ty Phát điện 2 (GENCO2) là cổ đông lớn nhất, nắm giữ hơn 51% vốn điều lệ của doanh nghiệp (PPC Annual Report, 2023).

Ảnh trên: GENCO2

3. Cổ phiếu PPC có phù hợp đầu tư dài hạn không?

Có. PPC phù hợp cho mục tiêu nhận cổ tức dài hạn nhờ dòng tiền ổn định và tài sản đã khấu hao hết (TCBS, 2023).

4. Khi nào PPC chia cổ tức năm 2024?

Lịch chia cổ tức thường được thông báo sau Đại hội đồng cổ đông thường niên, dự kiến vào quý 2 hoặc quý 3 hàng năm.

5. Tỷ suất cổ tức của PPC là bao nhiêu?

Tỷ suất này thường dao động từ 7% đến 10% mỗi năm, tùy thuộc vào thị giá và kết quả kinh doanh (Vietstock, 2024).

6. PPC sử dụng loại than nào để sản xuất điện?

PPC chủ yếu sử dụng than cám được cung cấp bởi Tập đoàn Công nghiệp Than – Khoáng sản Việt Nam (TKV).

Ảnh trên: Than cám TKV

7. Giá cổ phiếu PPC có biến động mạnh không?

Không. Đây là cổ phiếu có tính phòng thủ cao, biến động thấp hơn so với chỉ số VN-Index (VNDIRECT, 2023).

8. PPC có đầu tư vào năng lượng tái tạo không?

Hiện tại PPC tập trung vào nhiệt điện than, nhưng đang nghiên cứu các phương án chuyển đổi năng lượng sạch theo xu hướng chung.

9. Nợ vay của PPC hiện tại như thế nào?

PPC có tỷ lệ nợ vay rất thấp, gần như đã trả sạch các khoản nợ dài hạn liên quan đến xây dựng nhà máy.

10. Làm sao để mua cổ phiếu PPC?

Nhà đầu tư cần mở tài khoản chứng khoán tại bất kỳ công ty chứng khoán nào ở Việt Nam để giao dịch mã PPC trên HOSE.

9. Kết luận

Cổ phiếu PPC là một lựa chọn tối ưu cho những nhà đầu tư tìm kiếm sự an toàn, tính minh bạch và nguồn thu nhập thụ động ổn định từ cổ tức. Mặc dù đối mặt với thách thức từ tuổi đời thiết kế của các tổ máy và sự chuyển dịch sang năng lượng xanh, nhưng với nền tảng tài chính không nợ vay và dòng tiền mạnh mẽ, PPC vẫn giữ vững vị thế là “trụ cột” trong danh mục đầu tư phòng thủ. Thông điệp cuối cùng dành cho bạn: Hãy coi PPC như một khoản tiền gửi tiết kiệm có lãi suất cao hơn, nhưng cần theo sát các báo cáo kỹ thuật định kỳ để quản trị rủi ro vận hành hiệu quả.

bởi QTNHCM | Th2 2, 2026 | Phân Tích Cổ Phiếu

Cổ phiếu LTG là chứng khoán vốn đại diện cho quyền sở hữu tại Công ty Cổ phần Tập đoàn Lộc Trời, hiện đang được giao dịch trên sàn UPCoM. Đây là tài sản tài chính gắn liền với sự phát triển của ngành nông nghiệp Việt Nam, phản ánh sức khỏe của một hệ sinh thái nông nghiệp hoàn chỉnh từ khâu nghiên cứu hạt giống, sản xuất thuốc bảo vệ thực vật đến chế biến và xuất khẩu lúa gạo chất lượng cao ra thị trường thế giới.

Đặc điểm nổi bật của cổ phiếu LTG nằm ở giá trị cốt lõi là mô hình “Cánh đồng lớn” và năng lực số hóa nông nghiệp “3 không”. Việc nắm giữ cổ phiếu này cho phép nhà đầu tư tiếp cận với lợi thế cạnh tranh của một doanh nghiệp chiếm hơn 20% thị phần thuốc bảo vệ thực vật tại Việt Nam và là đơn vị tiên phong xuất khẩu gạo thơm sang Châu Âu theo hiệp định EVFTA.

Cổ phiếu LTG được phân loại vào nhóm ngành nông nghiệp, cụ thể là mảng lương thực và vật tư nông nghiệp với đặc thù thâm dụng vốn cao. Sự phân loại này dựa trên cơ cấu doanh thu thực tế, nơi mảng lúa gạo đóng góp tỷ trọng lớn về doanh số nhưng mảng thuốc bảo vệ thực vật mới là nguồn mang lại biên lợi nhuận gộp chính, dao động từ 30% đến 40%.

Đầu tư cổ phiếu LTG là quá trình phân tích sự cân bằng giữa tiềm năng từ vị thế đầu ngành và những rủi ro tài chính hiện hữu như áp lực nợ vay hay biến động quản trị. Một chiến lược đầu tư hiệu quả đòi hỏi sự thấu hiểu sâu sắc về chu kỳ mùa vụ, chính sách xuất khẩu gạo toàn cầu và khả năng tái cấu trúc bộ máy điều hành của doanh nghiệp trong giai đoạn mới 2024 – 2026.

1. Cổ phiếu LTG niêm yết trên sàn giao dịch nào?

Ảnh trên: Cổ phiếu LTG

Cổ phiếu LTG chính thức giao dịch trên sàn UPCoM thuộc Sở Giao dịch Chứng khoán Hà Nội với mã chứng khoán LTG từ ngày 24/07/2017.

Mặc dù là doanh nghiệp nông nghiệp quy mô lớn với vốn điều lệ hơn 1.000 tỷ đồng, Lộc Trời vẫn duy trì niêm yết trên sàn UPCoM thay vì chuyển sang sàn HOSE như kế hoạch ban đầu. Điều này một phần do các yêu cầu khắt khe về công bố thông tin và tình hình tài chính trong giai đoạn biến động 2024 – 2025. Từ ngày 24/10/2024, cổ phiếu LTG đã bị đưa vào diện hạn chế giao dịch và chỉ được mua bán vào phiên thứ Sáu hàng tuần do chậm nộp báo cáo tài chính bán niên soát xét. Việc hiểu rõ vị thế sàn giao dịch giúp nhà đầu tư chủ động trong việc quản lý tính thanh khoản của danh mục đầu tư cá nhân.

2. Đặc điểm chuỗi giá trị nông nghiệp khép kín của Lộc Trời là gì?

Chuỗi giá trị của Lộc Trời bao quát toàn bộ quá trình từ nghiên cứu giống cây trồng, cung ứng vật tư nông nghiệp đến thu mua và chế biến xuất khẩu lúa gạo.

– Giống cây trồng: Tập đoàn sở hữu bản quyền các giống lúa chất lượng cao như Lộc Trời 28, đạt giải gạo ngon nhất thế giới.

– Vật tư nông nghiệp: Lộc Trời là nhà phân phối hạt giống lớn thứ hai và chiếm hơn 20% thị phần thuốc bảo vệ thực vật tại Việt Nam.

– Mô hình Cánh đồng lớn: Liên kết với hàng ngàn nông hộ để hình thành vùng nguyên liệu bền vững, giúp kiểm soát chất lượng và truy xuất nguồn gốc.

– Số hóa nông nghiệp: Áp dụng mô hình “3 không” gồm văn phòng không giấy, đồng ruộng không dấu chân (sử dụng drone) và sản xuất không tiền mặt.

Ảnh trên: Mô hình “3 không”

Chuỗi giá trị này tạo ra một vòng lặp khép kín, giúp tối ưu hóa lợi nhuận cho cả doanh nghiệp và nông dân. Tiếp theo, chúng ta sẽ phân tích sâu hơn về tình hình tài chính thực tế của mã cổ phiếu này.

3. Phân tích kết quả kinh doanh cổ phiếu LTG giai đoạn 2024 – 2025?

Kết quả kinh doanh của LTG ghi nhận sự tăng trưởng mạnh về doanh thu nhưng lại đối mặt với các khoản lỗ ròng do chi phí tài chính và nợ xấu tăng cao.

Trong quý 1/2024, doanh thu đạt 3.849 tỷ đồng, tăng 57% so với cùng kỳ, nhưng lỗ ròng 97 tỷ đồng. Các báo cáo dự báo cho năm 2025 chỉ ra rằng doanh nghiệp có thể tiếp tục lỗ trước thuế khoảng 524 tỷ đồng trong bối cảnh khó khăn bủa vây. Áp lực nợ vay được coi là “con dao hai lưỡi” khi tỷ lệ nợ/vốn chủ sở hữu đạt mức 3 lần, gây rủi ro lớn về khả năng thanh khoản. Nhà đầu tư cần đặc biệt lưu tâm đến chất lượng tài sản, nhất là các khoản phải thu từ khách hàng lên tới hơn 6.600 tỷ đồng vào cuối năm 2023.

4. Đội ngũ lãnh đạo và quá trình tái cấu trúc của Lộc Trời năm 2026?

Tập đoàn Lộc Trời đang trải qua đợt cải tổ bộ máy nhân sự cấp cao toàn diện nhằm khắc phục khủng hoảng tài chính và đưa doanh nghiệp trở lại quỹ đạo tăng trưởng.

Từ ngày 12/01/2026, ông Trần Khánh Dư chính thức đảm nhiệm vị trí Tổng Giám đốc thay cho ông Nguyễn Tấn Hoàng. Song song đó, ông Bùi Quang Phú được bổ nhiệm làm Giám đốc Tài chính mới để kiện toàn bộ máy quản lý. Việc thay đổi các vị trí chủ chốt diễn ra sau một loạt biến động về nhân sự sau Đại hội đồng cổ đông năm 2024. Sự xuất hiện của các gương mặt mới từ Ban tái cấu trúc kỳ vọng sẽ giúp Lộc Trời đàm phán thành công với các đối tác tài chính và ngân hàng để xử lý dòng vốn hoạt động sản xuất kinh doanh.

Việc đầu tư vào một doanh nghiệp đang trong quá trình tái cấu trúc như LTG đòi hỏi bản lĩnh và sự phân tích sắc bén từ phía nhà đầu tư. Nếu bạn là nhà đầu tư mới đang cảm thấy hoang mang trước những con số tài chính phức tạp, hay đang loay hoay với danh mục thua lỗ trong một thị trường đầy biến động, hãy để các chuyên gia đồng hành cùng bạn. Casin không chỉ cung cấp dịch vụ môi giới đơn thuần mà là đơn vị tư vấn đầu tư cá nhân chuyên nghiệp, chú trọng vào việc bảo vệ vốn và tạo ra lợi nhuận ổn định trong trung và dài hạn. Khác với mô hình truyền thống, chúng tôi cá nhân hóa chiến lược cho từng khách hàng, giúp bạn an tâm tuyệt đối và tăng trưởng tài sản bền vững thông qua những phương pháp phân tích chuẩn xác và minh bạch.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

5. So sánh cổ phiếu LTG với PAN và TAR: Lợi thế cạnh tranh là gì?

Lợi thế lớn nhất của LTG so với các đối thủ cùng ngành là quy mô mảng thuốc bảo vệ thực vật và chuỗi giá trị khép kín hoàn chỉnh nhất thị trường.

– Về biên lợi nhuận: LTG có biên lợi nhuận mảng thuốc bảo vệ thực vật vượt trội (30-40%), trong khi PAN có sự đa dạng hơn từ mảng thực phẩm tiêu dùng.

– Về quy mô lúa gạo: LTG sở hữu vùng nguyên liệu liên kết lớn nhất, trong khi TAR (Trung An) tập trung mạnh vào gạo công nghệ cao nhưng quy mô tổng thể vẫn khiêm tốn hơn.

– Về sức khỏe tài chính: Hiện tại, PAN được đánh giá có cấu trúc tài chính an toàn và ổn định hơn so với sự thâm dụng vốn và nợ vay cao của LTG.

Sự so sánh này giúp nhà đầu tư thấy rõ vị thế “khổng lồ chân đất sét” của LTG – một tiềm năng cực lớn nhưng cần được củng cố bằng quản trị tài chính.

6. Rủi ro khi đầu tư cổ phiếu LTG cần lưu ý?

Rủi ro đầu tư vào LTG bao gồm rủi ro thanh khoản tài chính, sự biến động giá lúa gạo thế giới và các rủi ro thiên tai tại vùng nguyên liệu.

Ảnh trên: Rủi ro thanh khoản

Hệ số thanh toán giảm xuống dưới mức 1 cho thấy doanh nghiệp đang gặp khó khăn trong việc chi trả các khoản nợ ngắn hạn. Ngoài ra, tình trạng “lật kèo” trong các hợp đồng liên kết với nông dân khi giá lúa biến động vẫn là thách thức lớn đối với mô hình Cánh đồng lớn. Các yếu tố bất khả kháng như xâm nhập mặn hay biến đổi khí hậu tại Đồng bằng sông Cửu Long cũng có thể làm giảm 20-30% năng suất mùa màng, ảnh hưởng trực tiếp đến nguồn cung lúa gạo xuất khẩu.

7. Trải nghiệm người dùng và đánh giá thực tế

Để tăng tính khách quan cho bài viết, chúng tôi trích dẫn chia sẻ từ những người đã trực tiếp nắm giữ cổ phiếu LTG:

Anh Hoàng, một nhà đầu tư tại TP.HCM đã đồng hành cùng Casin phát biểu: “Tôi đã giữ LTG từ thời điểm giá 3x. Dù hiện tại cổ phiếu đang gặp khó khăn và bị hạn chế giao dịch, nhưng qua phân tích của chuyên gia, tôi hiểu đây là giai đoạn tái cấu trúc cần thiết để doanh nghiệp tinh gọn hơn”.

Chị Mai, một nhà đầu tư cá nhân sử dụng dịch vụ tư vấn của Casin chia sẻ: “Đầu tư vào ngành nông nghiệp cần sự kiên nhẫn. Nhờ Casin tư vấn chiến lược quản trị rủi ro và không dùng margin cho mã này, tôi vẫn giữ được tâm lý ổn định dù thị giá có những đợt sụt giảm mạnh trong năm 2024”.

8. 10 câu hỏi thường gặp về cổ phiếu LTG

1. Cổ phiếu LTG chia cổ tức năm 2024 – 2025 như thế nào?

Tập đoàn dự kiến chia cổ tức bằng cổ phiếu với tỷ lệ 30% cho giai đoạn 2024-2025 nhằm tăng vốn điều lệ lên 1.310 tỷ đồng.

2. Tại sao cổ phiếu LTG chỉ được giao dịch vào thứ Sáu?

Cổ phiếu bị hạn chế giao dịch do vi phạm nghĩa vụ công bố báo cáo tài chính soát xét bán niên năm 2024 quá thời hạn quy định.

3. Ai là cổ đông lớn nhất của LTG hiện nay?

Ảnh trên: UBND tỉnh An Giang

Các cổ đông lớn bao gồm Marina Viet Pte. Ltd (25,21%), UBND tỉnh An Giang (24,15%) và Augusta Viet Pte. Ltd (5,71%).

4. Sự kiện lùm xùm nợ tiền lúa của nông dân đã được giải quyết chưa?

Lộc Trời đã phối hợp với ngân hàng thanh toán hoàn tất khoảng 472 tỷ đồng tiền lúa vụ Đông Xuân 2023 – 2024 cho nông dân.

5. Tập đoàn Lộc Trời có xuất khẩu gạo sang EU không?

Có, Lộc Trời là đơn vị tiên phong xuất khẩu các lô gạo thơm sang Châu Âu theo hiệp định EVFTA từ năm 2020.

6. Mô hình “3 không” của Lộc Trời là gì?

Đây là mô hình số hóa gồm: Văn phòng không giấy, đồng ruộng không dấu chân (dùng Drone) và sản xuất không tiền mặt.

7. Giá trị sổ sách của cổ phiếu LTG hiện tại là bao nhiêu?

Theo dữ liệu tài chính, giá trị sổ sách của cổ phiếu LTG dao động quanh mức 29.420 đồng.

8. LTG có kế hoạch chuyển từ UPCoM sang sàn HOSE không?

Kế hoạch chuyển sàn đã được đề ra nhưng hiện đang bị trì hoãn để tập trung vào việc kiện toàn bộ máy và khắc phục các vấn đề tài chính.

Ảnh trên: Sàn UPCoM

9. Mảng kinh doanh nào mang lại lợi nhuận cao nhất cho LTG?

Mảng thuốc bảo vệ thực vật mang lại biên lợi nhuận gộp cao nhất, từ 30% đến 40%.

10. Làm sao để biết khi nào cổ phiếu LTG được giao dịch bình thường trở lại?

Cổ phiếu sẽ được gỡ bỏ hạn chế giao dịch sau khi doanh nghiệp khắc phục được các nguyên nhân dẫn đến vi phạm và công bố báo cáo tài chính đúng quy định.

9. Kết luận

Cổ phiếu LTG là một biểu tượng của ngành nông nghiệp Việt Nam, mang trong mình cả tiềm năng to lớn và những thách thức quản trị khắc nghiệt. Việc đầu tư vào mã chứng khoán này trong giai đoạn 2024 – 2026 không dành cho những nhà đầu tư ngắn hạn lướt sóng, mà đòi hỏi một tầm nhìn dài hạn về chuỗi giá trị lương thực toàn cầu. Thông điệp cuối cùng chúng tôi muốn gửi đến bạn: Sự kiên nhẫn và hiểu biết sâu sắc về doanh nghiệp chính là chìa khóa để gặt hái thành quả trên những “cánh đồng lớn” của thị trường chứng khoán.

bởi QTNHCM | Th2 2, 2026 | Phân Tích Cổ Phiếu

Cổ phiếu PC1 đại diện cho Công ty Cổ phần Tập đoàn PC1, một thực thể đa ngành giữ vai trò then chốt trong hạ tầng điện lực Việt Nam. Thực thể này hoạt động dựa trên hệ sinh thái khép kín từ thiết kế, sản xuất, xây lắp đến vận hành các dự án năng lượng và khai thác khoáng sản chiến lược (PC1 Group, 2023).

Hoạt động kinh doanh của PC1 tập trung vào bốn trụ cột chính bao gồm tổng thầu xây lắp điện, năng lượng tái tạo, sản xuất công nghiệp và khai khoáng Niken. Sự kết hợp này tạo ra dòng tiền bền vững từ các dự án điện gió cùng sự bứt phá mạnh mẽ khi dự án khoáng sản đi vào vận hành thương mại (VNDIRECT, 2024).

Sức khỏe tài chính của doanh nghiệp phản ánh quy mô của một tập đoàn hạ tầng lớn với tổng tài sản đạt hơn 18.000 tỷ đồng và doanh thu hàng năm duy trì ở mức cao. Các chỉ số về lợi nhuận và khả năng trả nợ được quản trị chặt chẽ, đảm bảo tính ổn định trong bối cảnh tỷ giá biến động và chi phí tài chính gia tăng (SSI Research, 2024).

Triển vọng đầu tư cổ phiếu PC1 gắn liền với tiến trình triển khai Quy hoạch điện VIII và nhu cầu Niken toàn cầu cho xe điện. Việc sở hữu lợi thế cạnh tranh về năng lực thi công và sở hữu mỏ khoáng sản chất lượng cao giúp PC1 trở thành lựa chọn hấp dẫn cho mục tiêu tăng trưởng dài hạn (Vietcap, 2024).

1. Cổ phiếu PC1 là gì?

Ảnh trên: Cổ phiếu PC1

Cổ phiếu PC1 là mã chứng khoán của Công ty Cổ phần Tập đoàn PC1, niêm yết trên Sàn Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE). Doanh nghiệp này tiền thân là Công ty Xây lắp đường dây và Trạm, có lịch sử hơn 60 năm hình thành và phát triển (HOSE, 2023).

Đặc điểm cơ bản của mã cổ phiếu PC1?

Mã PC1 thuộc nhóm ngành điện và hạ tầng, có tính chu kỳ gắn liền với đầu tư công và chính sách năng lượng quốc gia. Cổ phiếu này thường được các quỹ đầu tư lớn ưu tiên nhờ tính minh bạch và vị thế dẫn đầu trong phân khúc xây lắp điện (Dragon Capital, 2023).

Cơ cấu cổ đông của PC1 hiện nay?

Cơ cấu cổ đông của PC1 mang tính cô đặc với sự tham gia của ban lãnh đạo và các tổ chức tài chính uy tín. Sự hiện diện của các cổ đông lớn giúp đảm bảo định hướng chiến lược dài hạn và tính ổn định cho giá cổ phiếu trên thị trường (PC1 Group, 2024).

2. Hoạt động kinh doanh cốt lõi của PC1

Hoạt động kinh doanh cốt lõi của PC1 bao gồm 4 mảng chính: Xây lắp điện, Năng lượng tái tạo, Khai khoáng và Sản xuất công nghiệp. Các mảng này bổ trợ lẫn nhau, tạo nên chuỗi giá trị toàn diện từ khâu đầu vào đến đầu ra (Báo cáo thường niên PC1, 2023).

Mảng xây lắp điện của PC1 có lợi thế gì?

PC1 chiếm lĩnh hơn 50% thị phần xây lắp đường dây và trạm biến áp cấp điện áp 110kV – 500kV tại Việt Nam. Doanh nghiệp sở hữu đội ngũ kỹ sư tinh nhuệ và máy móc hiện đại, đủ năng lực triển khai các dự án tổng thầu EPC phức tạp nhất (EVN, 2023).

Công suất các nhà máy điện gió của PC1?

Ảnh trên: Nhà máy điện gió của PC1

PC1 đang vận hành các nhà máy điện gió với tổng công suất 144MW, mang lại nguồn doanh thu ổn định hằng năm. Doanh thu từ mảng này được hưởng lợi từ giá FIT ưu đãi, giúp cải thiện đáng kể biên lợi nhuận gộp cho tập đoàn (Bộ Công Thương, 2023).

Dự án khai thác Niken – Đồng đóng góp thế nào?

Dự án mỏ Niken – Đồng tại Cao Bằng của PC1 có công suất khai thác khoảng 600.000 tấn quặng/năm. Đây là động lực tăng trưởng mới, giúp PC1 thâm nhập sâu vào chuỗi cung ứng nguyên liệu pin xe điện toàn cầu (Báo cáo tài chính PC1, Quý 2/2024).

3. Sức khỏe tài chính và kết quả kinh doanh

Sức khỏe tài chính của PC1 được đánh giá là ổn định với cấu trúc tài sản tập trung vào các dự án hạ tầng mang lại dòng tiền dài hạn. Doanh nghiệp duy trì vị thế tài chính đủ mạnh để đáp ứng các yêu cầu khắt khe từ các tổ chức tín dụng quốc tế (Fitch Ratings, 2023).

Doanh thu và lợi nhuận năm 2024 dự kiến ra sao?

Doanh thu năm 2024 của PC1 dự kiến đạt mức tăng trưởng 15% nhờ sự đóng góp mạnh mẽ từ mảng xây lắp và khoáng sản. Lợi nhuận sau thuế kỳ vọng phục hồi mạnh mẽ khi gánh nặng chi phí lãi vay giảm bớt (SSI Research, 2024).

Tỷ lệ nợ vay trên vốn chủ sở hữu của PC1?

Tỷ lệ nợ vay của PC1 hiện ở mức an toàn, phản ánh tính chất đặc thù của doanh nghiệp đầu tư hạ tầng năng lượng. Tập đoàn đang thực hiện các biện pháp tái cấu trúc nợ để giảm thiểu rủi ro tỷ giá đối với các khoản vay ngoại tệ (VNDIRECT, 2024).

4. Triển vọng đầu tư cổ phiếu PC1 năm 2025

Ảnh trên: Quy hoạch điện VIII

Triển vọng đầu tư cổ phiếu PC1 trong năm 2025 cực kỳ khả quan nhờ tác động tích cực từ Quy hoạch điện VIII và xu hướng năng lượng xanh. Các dự án lưới điện truyền tải trọng điểm sẽ là “mỏ vàng” cho mảng xây lắp của doanh nghiệp (Chính phủ, 2023).

Quy hoạch điện VIII tác động như thế nào đến PC1?

Việc phê duyệt kế hoạch triển khai Quy hoạch điện VIII tạo ra khối lượng công việc khổng lồ cho PC1 trong giai đoạn 2024 – 2030. Doanh nghiệp dự kiến sẽ ký kết được nhiều hợp đồng EPC lớn cho các dự án trạm biến áp và đường dây truyền tải (ACBS, 2024).

Giá Niken thế giới ảnh hưởng gì đến lợi nhuận?

Lợi nhuận của PC1 sẽ tăng trưởng tích cực, nếu giá Niken trên sàn LME duy trì ổn định trên mức 16.000 USD/tấn. Sự phục hồi của ngành sản xuất thép không gỉ và pin xe điện là nhân tố then chốt đẩy nhu cầu tiêu thụ Niken lên cao (World Bank, 2024).

5. Giới thiệu dịch vụ tư vấn đầu tư chứng khoán chuyên nghiệp

Bạn là nhà đầu tư mới đang loay hoay trước các con số tài chính phức tạp của PC1, hay là nhà đầu tư kỳ cựu nhưng chưa đạt được mức lợi nhuận như kỳ vọng do thiếu chiến lược quản trị rủi ro? Việc có một chuyên gia kinh nghiệm cùng bạn thẩm định cổ phiếu, xem xét danh mục và thiết lập mục tiêu đầu tư là điều cực kỳ thiết yếu trong một thị trường đầy biến động như hiện nay.

Đối với cộng đồng nhà đầu tư, CASIN là công ty tư vấn đầu tư cá nhân chuyên nghiệp, tập trung vào nhiệm vụ bảo vệ vốn và tối ưu hóa lợi nhuận ổn định. Khác biệt với các dịch vụ môi giới truyền thống thường ưu tiên tần suất giao dịch, CASIN lựa chọn đồng hành trung và dài hạn, cá nhân hóa chiến lược dựa trên khẩu vị rủi ro riêng biệt của từng khách hàng. Sự tận tâm này mang lại sự an tâm tuyệt đối và thúc đẩy tăng trưởng tài sản bền vững cho bạn. Đừng ngần ngại liên hệ với đội ngũ chuyên gia của chúng tôi qua hotline (call/zalo) tại góc dưới website hoặc để lại thông tin tại dịch vụ tư vấn đầu tư chứng khoán để nhận lộ trình đầu tư cổ phiếu PC1 chi tiết nhất.

Ảnh trên: Quy hoạch điện VIII

6. So sánh PC1 với các cổ phiếu cùng ngành

PC1 sở hữu mô hình kinh doanh đa dạng hơn so với các đối thủ thuần xây lắp như TV2 hay các doanh nghiệp điện thuần túy. Sự đa dạng này giúp giảm thiểu rủi ro khi một mảng kinh doanh gặp khó khăn do chính sách (Mirae Asset, 2024).

– Về quy mô xây lắp: PC1 vượt trội về khả năng thầu EPC lưới điện truyền tải so với TV2.

– Về năng lượng: PC1 tập trung vào điện gió, trong khi các doanh nghiệp khác tập trung vào thủy điện hoặc điện mặt trời.

– Về khoáng sản: PC1 là doanh nghiệp niêm yết duy nhất sở hữu mỏ Niken đang vận hành thương mại.

7. Rủi ro cần lưu ý khi đầu tư cổ phiếu PC1

Rủi ro chính khi đầu tư PC1 nằm ở biến động tỷ giá và tốc độ giải ngân các dự án điện lực quốc gia. Nhà đầu tư cần theo dõi sát sao các báo cáo kinh tế vĩ mô để đưa ra quyết định phù hợp (HSC, 2024).

Biến động tỷ giá ảnh hưởng thế nào đến PC1?

Chi phí tài chính của PC1 sẽ gia tăng đáng kể, nếu đồng USD tăng giá mạnh so với VNĐ do các khoản nợ vay dài hạn bằng ngoại tệ. Doanh nghiệp đã triển khai các công cụ phái sinh tài chính để phòng vệ rủi ro này nhưng vẫn cần sự thận trọng (Ngân hàng Nhà nước, 2024).

Ảnh trên: Rủi ro tỷ giá

Rủi ro từ chính sách giá điện tái tạo?

Dòng tiền từ các dự án điện gió sẽ bị ảnh hưởng, nếu chính sách giá điện của EVN có những điều chỉnh bất lợi trong tương lai. Tuy nhiên, với vị thế là các dự án chuyển tiếp đã đi vào vận hành, mức độ rủi ro này được đánh giá là ở mức thấp (PC1 Group, 2023).

8. Đánh giá từ người dùng

Để cung cấp cái nhìn thực tế từ những nhà đầu tư đã đồng hành cùng mã cổ phiếu này, chúng tôi trích dẫn chia sẻ sau:

Anh Hoàng Nam, khách hàng sử dụng dịch vụ tư vấn của Casin phát biểu: “Tôi đã đầu tư PC1 từ năm 2022. Điều tôi ấn tượng nhất là sự minh bạch trong báo cáo tài chính và triển vọng rõ ràng từ mảng Niken mà Casin đã phân tích rất kỹ cho tôi.”

Chị Minh Tú, nhà đầu tư tại Casin chia sẻ: “Đầu tư PC1 không dành cho người thích lướt sóng nhanh. Đây là cổ phiếu cần sự kiên nhẫn. Nhờ sự tư vấn của chuyên gia tại Casin, tôi đã giữ được vị thế tốt dù thị trường có những đợt rung lắc mạnh.”

9. Câu hỏi thường gặp về cổ phiếu PC1

1. Cổ phiếu PC1 có trả cổ tức đều đặn không?

PC1 thường xuyên chi trả cổ tức bằng cổ phiếu để tái đầu tư vào các dự án lớn. Tỷ lệ cổ tức hàng năm thường dao động từ 10% đến 15% (PC1 Group, 2023).

2. Dự án Niken của PC1 khi nào bắt đầu đóng góp doanh thu lớn?

Dự án đã bắt đầu xuất khẩu lô tinh quặng đầu tiên từ quý 3/2023. Doanh thu dự kiến sẽ đóng góp trọng yếu từ năm 2024 trở đi (Báo cáo tài chính PC1, 2024).

Ảnh trên: Dự án Niken của PC1

3. Nên mua cổ phiếu PC1 ở vùng giá nào?

Vùng giá mua an toàn thường là khi định giá P/E của cổ phiếu thấp hơn mức trung bình 5 năm của ngành. Nhà đầu tư nên tham khảo tư vấn chuyên sâu để xác định điểm mua tối ưu (Casin, 2024).

4. PC1 có tham gia vào các dự án điện mặt trời không?

PC1 hiện tập trung chủ yếu vào điện gió và thủy điện nhỏ. Tuy nhiên, doanh nghiệp vẫn có năng lực tổng thầu EPC cho các trang trại điện mặt trời lớn (PC1 Group, 2023).

5. Ai là chủ tịch hội đồng quản trị của PC1 hiện nay?

Ông Trịnh Văn Tuấn hiện là Chủ tịch HĐQT của Tập đoàn PC1. Ông là người có tầm ảnh hưởng lớn và kinh nghiệm dày dạn trong ngành điện lực (HOSE, 2024).

6. Cổ phiếu PC1 phù hợp với phong cách đầu tư nào?

PC1 phù hợp với nhà đầu tư tăng trưởng, có tầm nhìn dài hạn từ 1-3 năm. Đây không phải là mã cổ phiếu phù hợp cho mục đích đầu cơ ngắn hạn (SSI Research, 2024).

7. Năng lực sản xuất cột thép của PC1 đứng thứ mấy Việt Nam?

PC1 là đơn vị sản xuất cột thép đơn thân và cột thép liên kết thanh lớn nhất Việt Nam. Sản phẩm của công ty đáp ứng tiêu chuẩn quốc tế và đã xuất khẩu đi nhiều nước (VNDIRECT, 2024).

8. PC1 có bất động sản không?

Doanh nghiệp sở hữu danh mục bất động sản tại Hà Nội và các khu công nghiệp. Mảng này đóng góp doanh thu đột biến khi các dự án nhà ở được bàn giao (Báo cáo thường niên PC1, 2023).

9. Tại sao chi phí lãi vay của PC1 thường cao?

Chi phí lãi vay cao do doanh nghiệp vay vốn để thực hiện các dự án năng lượng tái tạo và khai khoáng quy mô lớn. Dòng tiền từ các dự án này sẽ bù đắp chi phí trong dài hạn (HSC, 2024).

10. Có nên nắm giữ cổ phiếu PC1 khi lãi suất tăng?

Nhà đầu tư nên cơ cấu lại tỷ trọng, nếu lãi suất tăng quá cao gây áp lực lên lợi nhuận. Tuy nhiên, các mảng kinh doanh cốt lõi của PC1 vẫn duy trì được sức chống chịu tốt (Casin, 2024).

10. Kết luận

Cổ phiếu PC1 không chỉ là một mã chứng khoán đơn thuần mà là đại diện cho sức mạnh hạ tầng và khát vọng chuyển đổi năng lượng của Việt Nam. Với nền tảng vững chắc từ mảng xây lắp, dòng tiền ổn định từ năng lượng và tiềm năng bứt phá từ khoáng sản Niken, PC1 xứng đáng hiện diện trong danh mục đầu tư của những ai tìm kiếm sự tăng trưởng bền vững. Thông điệp cuối cùng dành cho bạn: Đầu tư vào PC1 là đầu tư vào tương lai của ngành điện và nguyên liệu sạch, nhưng hãy luôn hành động dựa trên những phân tích khách quan và sự hỗ trợ từ các chuyên gia chuyên nghiệp để bảo vệ thành quả tài chính của mình.

bởi QTNHCM | Th2 2, 2026 | Phân Tích Cổ Phiếu

Cổ phiếu PDR là mã niêm yết của Công ty Cổ phần Phát triển Bất động sản Phát Đạt trên Sàn Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE) từ năm 2010. Đây là thực thể tài chính đại diện cho một doanh nghiệp trụ cột trong hệ sinh thái bất động sản Việt Nam, tập trung vào việc tạo lập giá trị gia tăng thông qua đầu tư và phát triển các dự án căn hộ cao cấp, khu đô thị hiện đại tại các địa bàn chiến lược như TP.HCM, Quy Nhơn và Đà Nẵng.

Đặc điểm độc nhất của cổ phiếu PDR nằm ở cấu trúc tài chính linh hoạt và năng lực tái thiết lập dòng tiền mạnh mẽ, minh chứng qua việc chủ động tất toán toàn bộ nợ trái phiếu trước hạn. Sự chuyển dịch từ mô hình phát triển dàn trải sang tập trung vào các sản phẩm đáp ứng nhu cầu ở thực, kết hợp với quản trị rủi ro chặt chẽ, tạo nên một hồ sơ lợi nhuận riêng biệt cho các nhà đầu tư tổ chức và cá nhân.

Vị thế hiếm có của PDR trên thị trường được củng cố bởi sự hiện diện liên tục trong rổ chỉ số VN30, nhóm 30 cổ phiếu có vốn hóa và thanh khoản lớn nhất thị trường chứng khoán Việt Nam. Khả năng tiếp cận các nguồn vốn quốc tế thông qua các thỏa thuận hợp tác chiến lược và việc duy trì minh bạch thông tin theo tiêu chuẩn ESG giúp PDR trở thành thực thể dẫn dắt trong nhóm cổ phiếu bất động sản tầm trung và lớn.

Chiến lược đầu tư cổ phiếu PDR đòi hỏi sự phân tích đa chiều về chu kỳ bất động sản, tiến độ pháp lý dự án và biến động lãi suất điều hành để xác định thời điểm giải ngân tối ưu. Việc nắm bắt lộ trình triển khai các dự án trọng điểm như Astral City hay các khu đô thị vệ tinh tại Bình Dương sẽ cung cấp các điểm rơi lợi nhuận cụ thể, giúp nhà đầu tư xây dựng danh mục bền vững dựa trên dữ liệu định lượng chính xác.

1. Cổ phiếu PDR thuộc ngành nào?

Ảnh trên: Cổ phiếu PDR

Cổ phiếu PDR thuộc ngành Bất động sản, cụ thể là phân khúc Phát triển Bất động sản Nhà ở và Đô thị (Vietstock, 2025).

Các hoạt động kinh doanh cốt lõi của PDR bao gồm:

– Đầu tư và phát triển các dự án căn hộ cao cấp.

– Quy hoạch và xây dựng các khu đô thị kiểu mới.

– Đầu tư hạ tầng kỹ thuật và khu công nghiệp.

Theo số liệu từ FiinGroup (2024), PDR nằm trong nhóm doanh nghiệp niêm yết có quỹ đất sạch dồi dào nhất, đảm bảo khả năng phát triển trong dài hạn. Tiếp theo, chúng ta sẽ phân tích về độ an toàn của các chỉ số tài chính.

2. Chỉ số tài chính của PDR có an toàn không?

Các chỉ số tài chính của PDR hiện ở mức an toàn nhờ chiến lược làm sạch bảng cân đối kế toán và tỷ lệ nợ vay/vốn chủ sở hữu duy trì dưới mức 0,5 lần (Báo cáo tài chính PDR, Q4/2024).

2.1. Năng lực thanh toán nợ

PDR đã thực hiện tất toán toàn bộ nợ trái phiếu đến hạn trong năm 2023 và 2024, giúp loại bỏ áp lực chi phí tài chính khi lãi suất biến động. Hành động này nâng cao đáng kể điểm số tín nhiệm của doanh nghiệp trong mắt các định chế tài chính.

2.2. Hiệu suất lợi nhuận

Ảnh trên: Tỷ suất lợi nhuận trên vốn chủ sở hữu

Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) ghi nhận sự hồi phục mạnh mẽ nhờ việc bàn giao cuốn chiếu các dự án tại Quy Nhơn và Bình Định.

3. Vị thế của PDR so với các mã chứng khoán cùng ngành?

PDR sở hữu lợi thế cạnh tranh về tính minh bạch pháp lý dự án và cấu trúc vốn ổn định hơn so với nhiều đối thủ cùng phân khúc bất động sản (Mirae Asset, 2024).

| Tiêu chí |

Phát Đạt (PDR) |

Doanh nghiệp cùng ngành (Trung bình) |

| Nợ trái phiếu |

Đã tất toán phần lớn |

Vẫn còn tồn đọng cao |

| Pháp lý dự án |

Tập trung quỹ đất sạch |

Thường gặp vướng mắc quy hoạch |

| Thanh khoản |

Thuộc nhóm VN30 |

Thường thuộc nhóm vốn hóa vừa |

4. Đồng hành cùng chuyên gia để tối ưu hóa lợi nhuận đầu tư

Thị trường chứng khoán luôn đầy rẫy những biến động bất ngờ, và việc đầu tư vào những mã cổ phiếu có tính chu kỳ cao như PDR đòi hỏi một cái đầu lạnh cùng dữ liệu phân tích chuẩn xác. Nếu bạn là nhà đầu tư mới đang cảm thấy lạc lõng giữa các biểu đồ phức tạp, hoặc đã đầu tư nhưng chưa đạt hiệu quả như kỳ vọng, việc tìm kiếm một người đồng hành chuyên nghiệp là quyết định sáng suốt nhất.

Dịch vụ tư vấn đầu tư chứng khoán của Casin không chỉ đơn thuần là đưa ra các lệnh mua bán. Chúng tôi đóng vai trò là chuyên gia quản trị tài sản cá nhân, cùng bạn thiết kế một chiến lược đầu tư dựa trên mục tiêu tài chính và khẩu vị rủi ro riêng biệt. Tại CASIN, chúng tôi tin rằng bảo vệ vốn là ưu tiên hàng đầu trước khi nghĩ đến lợi nhuận ổn định. Khác với những mô hình môi giới truyền thống chỉ chú trọng vào doanh số giao dịch, chúng tôi chọn cách đồng hành trung và dài hạn, cá nhân hóa từng danh mục để mang lại sự an tâm tuyệt đối cho khách hàng. Đừng để những biến động ngắn hạn làm lung lay tài sản của bạn, hãy liên hệ ngay với Casin qua số điện thoại góc dưới website hoặc để lại thông tin tại Tư vấn đầu tư chứng khoán chuyên nghiệp để bắt đầu hành trình đầu tư bền vững ngay hôm nay.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

5. Cổ phiếu PDR có triển vọng tăng trưởng trong năm 2026 không?

Triển vọng tăng trưởng của PDR trong năm 2026 là khả quan nhờ điểm rơi lợi nhuận từ các dự án trọng điểm như Thuận An 1 & 2 và Astral City (SSI Research, 2025).

Các yếu tố động lực bao gồm:

– Luật Đất đai 2024 giúp khơi thông các nút thắt pháp lý cho các dự án tồn đọng.

– Mặt bằng lãi suất thấp kích thích nhu cầu tín dụng bất động sản từ người mua nhà thực.

– Quỹ đất khu công nghiệp bắt đầu đóng góp doanh thu ổn định.

6. Các loại rủi ro khi đầu tư cổ phiếu PDR?

Có 3 nhóm rủi ro chính cần lưu ý: rủi ro chu kỳ ngành bất động sản, rủi ro biến động lãi suất và rủi ro chậm tiến độ bàn giao dự án (Đại học Kinh tế TP.HCM, 2024).

1. Rủi ro chu kỳ: Giá cổ phiếu PDR thường biến động mạnh theo sức khỏe của thị trường nhà ở.

2. Rủi ro lãi suất: Chi phí vốn tăng cao có thể làm giảm biên lợi nhuận ròng của doanh nghiệp.

3. Rủi ro pháp lý: Sự thay đổi trong quy hoạch địa phương có thể kéo dài thời gian triển khai dự án.

Ảnh trên: Rủi ro pháp lý

Giảm tỷ trọng nắm giữ xuống 50%, nếu tiến độ pháp lý dự án bị đình trệ quá 2 quý (RHS, 2023).

7. Cách mua cổ phiếu PDR an toàn?

Để mua cổ phiếu PDR an toàn, nhà đầu tư cần thực hiện qua quy trình 3 bước: mở tài khoản tại công ty chứng khoán uy tín, nạp tiền và thực hiện lệnh mua tại các vùng hỗ trợ kỹ thuật (HSC, 2024).

– Mở tài khoản chứng khoán online thông qua định danh eKYC.

– Xác định vùng giá mua hợp lý dựa trên chỉ báo MA200 và khối lượng giao dịch.

– Chia nhỏ vốn giải ngân thành nhiều đợt để tối ưu hóa giá vốn bình quân.

8. Câu hỏi thường gặp về cổ phiếu PDR

1. PDR là mã của công ty nào?

Đây là mã của Công ty Cổ phần Phát triển Bất động sản Phát Đạt.

2. PDR niêm yết trên sàn chứng khoán nào?

Cổ phiếu PDR được giao dịch trên sàn HOSE.

Ảnh trên: Sàn HOSE

3. PDR có trả cổ tức tiền mặt không?

Doanh nghiệp thường ưu tiên trả cổ tức bằng cổ phiếu để giữ lại vốn phát triển dự án.

4. Tại sao PDR nằm trong VN30?

Nhờ đáp ứng các tiêu chí khắt khe về vốn hóa, thanh khoản và tỷ lệ cổ phiếu tự do chuyển nhượng.

5. Dự án lớn nhất hiện nay của PDR là gì?

Khu phức hợp Astral City và dự án Thuận An tại Bình Dương là những dự án trọng điểm.

6. Người nước ngoài có được mua PDR không?

Có, PDR luôn duy trì tỷ lệ sở hữu khối ngoại (room ngoại) theo quy định.

7. PDR có nợ trái phiếu không?

PDR đã hoàn thành việc tất toán phần lớn nợ trái phiếu trong năm 2023-2024.

8. Ai là chủ tịch của Phát Đạt?

Ông Nguyễn Văn Đạt hiện giữ chức danh Chủ tịch Hội đồng quản trị.

Ảnh trên: Chủ tịch Nguyễn Văn Đạt

9. PDR có làm bất động sản khu công nghiệp không?

Có, đây là mảng kinh doanh đang được đẩy mạnh để đa dạng hóa doanh thu.

10. Mua cổ phiếu PDR ở đâu?

Bạn có thể mua qua bất kỳ ứng dụng của công ty chứng khoán nào được cấp phép tại Việt Nam.

9. Kết luận

Cổ phiếu PDR là một lựa chọn đầu tư mang tính chiến lược cho những ai kỳ vọng vào sự hồi phục của thị trường bất động sản Việt Nam giai đoạn 2026-2030. Với nền tảng tài chính đã được làm sạch và quỹ đất sạch dồi dào, doanh nghiệp này sở hữu tiềm năng bứt phá mạnh mẽ về lợi nhuận trong tương lai gần. Tuy nhiên, nhà đầu tư cần duy trì sự thận trọng, bám sát các dữ liệu kinh tế vĩ mô và không nên đầu tư dựa trên cảm tính cá nhân. Thông điệp cuối cùng: Hãy ưu tiên kiến thức và sự đồng hành chuyên nghiệp để biến PDR thành công cụ gia tăng tài sản bền vững thay vì một canh bạc ngắn hạn.