bởi Nguyễn Tiến Dũng | Th7 1, 2025 | Chứng Khoán Cơ Bản

Thuế VAT (Value Added Tax), hay Thuế Giá trị gia tăng (GTGT), là một loại thuế gián thu được áp dụng trên phần giá trị tăng thêm của hàng hóa và dịch vụ. Theo quy định của Luật Thuế giá trị gia tăng, loại thuế này được người tiêu dùng cuối cùng chi trả nhưng do doanh nghiệp trực tiếp thu hộ và nộp vào ngân sách nhà nước.

Đặc điểm độc nhất của thuế VAT là phạm vi áp dụng rộng, bao quát hầu hết các hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh và tiêu dùng tại Việt Nam. Cơ chế khấu trừ thuế đầu vào giúp đảm bảo thuế không bị tính trùng lặp qua các khâu, tạo sự công bằng và thúc đẩy lưu thông hàng hóa.

Một thuộc tính quan trọng của thuế VAT là vai trò then chốt trong việc ổn định nguồn thu cho ngân sách nhà nước, chiếm một tỷ trọng đáng kể trong tổng thu nội địa. Đây là công cụ giúp Nhà nước điều tiết vĩ mô nền kinh tế, khuyến khích sản xuất và xuất khẩu thông qua các mức thuế suất khác nhau.

Việc nắm vững các quy định pháp lý về thuế VAT, từ đối tượng chịu thuế, cách tính, các mức thuế suất cho đến quy trình kê khai, là nghĩa vụ và quyền lợi cốt lõi của mọi doanh nghiệp. Sự tuân thủ chính xác không chỉ giúp doanh nghiệp tránh rủi ro pháp lý mà còn tối ưu hóa chi phí và nâng cao năng lực cạnh tranh.

1. Thuế VAT là gì?

Ảnh trên: Thuế VAT

Thuế VAT (Thuế Giá trị gia tăng) là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng (Theo Khoản 1, Điều 2, Luật Thuế giá trị gia tăng 2008). Đây là một loại thuế gián thu, người tiêu dùng là người nộp thuế cuối cùng thông qua việc thanh toán giá mua hàng hóa, dịch vụ, còn doanh nghiệp là người thực hiện nghĩa vụ thu và nộp cho cơ quan thuế. Tên tiếng Anh của loại thuế này là Value Added Tax.

Thuế VAT được áp dụng rộng rãi tại hơn 160 quốc gia, theo nghiên cứu của Tổ chức Hợp tác và Phát triển Kinh tế (OECD), và được xem là một nguồn thu ngân sách ổn định và hiệu quả cho chính phủ.

2. Đặc điểm của Thuế VAT là gì?

Thuế VAT có 4 đặc điểm cơ bản, giúp phân biệt với các loại thuế khác và thể hiện bản chất của nó trong hệ thống thuế của một quốc gia.

– Là một loại thuế gián thu: Đặc điểm này thể hiện ở việc người chịu thuế (người tiêu dùng cuối cùng) và người nộp thuế (doanh nghiệp) không phải là một. Doanh nghiệp chỉ đóng vai trò trung gian thu hộ và nộp lại cho nhà nước.

– Có phạm vi điều tiết rộng: Thuế VAT được áp dụng cho hầu hết các hàng hóa, dịch vụ trên thị trường, từ giai đoạn sản xuất, phân phối đến tiêu dùng, trừ các đối tượng được miễn thuế theo quy định của pháp luật.

– Thuế được tính nhiều lần qua các giai đoạn: Thuế VAT được thu ở mỗi giai đoạn của chu trình sản xuất và lưu thông, nhưng chỉ tính trên phần giá trị tăng thêm của giai đoạn đó, tránh việc đánh thuế trùng lặp.

– Tính trung lập kinh tế cao: Do chỉ đánh vào phần giá trị tăng thêm và có cơ chế khấu trừ thuế đầu vào, thuế VAT không ảnh hưởng trực tiếp đến quyết định kinh doanh của doanh nghiệp, giúp đảm bảo tính cạnh tranh bình đẳng.

Việc hiểu rõ các đặc điểm này là nền tảng để doanh nghiệp thực hiện đúng các quy định về kê khai và nộp thuế. Tiếp theo, vai trò của thuế VAT sẽ làm rõ hơn tầm quan trọng của loại thuế này.

Ảnh trên: Thuế VAT

3. Vai trò của Thuế VAT là gì?

Thuế VAT đóng góp 3 vai trò chính đối với nền kinh tế và ngân sách nhà nước, theo phân tích của Viện Chiến lược và Chính sách Tài chính (Bộ Tài chính).

– Là nguồn thu quan trọng cho ngân sách nhà nước: Theo số liệu từ Tổng cục Thuế, thu từ thuế GTGT thường chiếm khoảng 25-30% tổng thu ngân sách nội địa hàng năm, góp phần tài trợ cho các chi tiêu công như cơ sở hạ tầng, y tế, giáo dục.

– Công cụ điều tiết kinh tế vĩ mô: Chính phủ sử dụng các mức thuế suất VAT khác nhau để khuyến khích hoặc hạn chế tiêu dùng một số mặt hàng. Ví dụ, áp dụng thuế suất 0% cho hàng hóa xuất khẩu nhằm thúc đẩy hoạt động xuất khẩu, tăng cường ngoại tệ.

– Thúc đẩy hoàn thiện chế độ kế toán, sổ sách: Cơ chế khấu trừ thuế đầu vào yêu cầu doanh nghiệp phải có hóa đơn, chứng từ hợp pháp. Điều này buộc các doanh nghiệp phải tổ chức công tác kế toán minh bạch, rõ ràng, góp phần nâng cao hiệu quả quản lý kinh doanh.

Ảnh trên: Tổng cục Thuế

4. Đối tượng nào chịu thuế và nộp thuế VAT?

Pháp luật hiện hành phân định rõ ràng giữa đối tượng chịu thuế và đối tượng nộp thuế VAT.

Đối tượng chịu thuế VAT là ai?

Đối tượng chịu thuế VAT là hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam, bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân ở nước ngoài (Theo Điều 3, Luật Thuế giá trị gia tăng 2008). Trừ các đối tượng không chịu thuế được quy định cụ thể tại Điều 5 của Luật này, ví dụ như sản phẩm nông nghiệp chưa qua chế biến, dịch vụ tín dụng, bảo hiểm nhân thọ.

Đối tượng nộp thuế VAT là ai?

Đối tượng nộp thuế VAT là các tổ chức, cá nhân có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT tại Việt Nam (Theo Điều 4, Luật Thuế giá trị gia tăng 2008). Điều này bao gồm tất cả các loại hình doanh nghiệp, hợp tác xã, hộ kinh doanh cá thể và các tổ chức kinh tế khác, không phân biệt ngành nghề hay hình thức tổ chức.

5. Cách tính thuế VAT theo quy định hiện hành?

Có hai phương pháp tính thuế VAT được áp dụng tùy thuộc vào điều kiện của doanh nghiệp, bao gồm phương pháp khấu trừ và phương pháp tính trực tiếp.

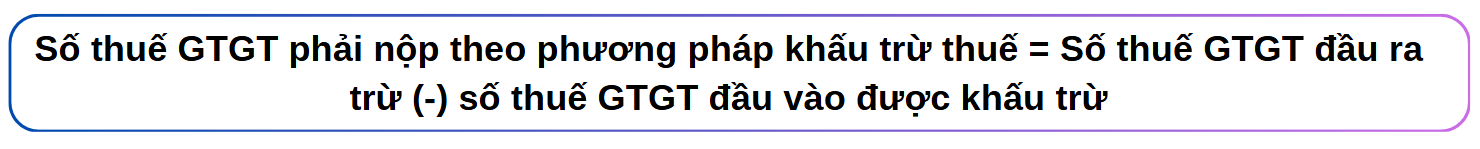

Cách tính thuế VAT theo phương pháp khấu trừ?

Ảnh trên: Cách tính thuế VAT theo phương pháp khấu trừ

Phương pháp khấu trừ áp dụng cho các doanh nghiệp thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định. Công thức tính thuế VAT phải nộp theo phương pháp này được xác định như sau:

Soˆˊ thueˆˊ VAT phải nộp=Soˆˊ thueˆˊ VAT đaˆˋu ra−Soˆˊ thueˆˊ VAT đaˆˋu vaˋo được khaˆˊu trừ

Trong đó:

– Thuế VAT đầu ra bằng giá tính thuế của hàng hóa, dịch vụ bán ra nhân với thuế suất VAT.

– Thuế VAT đầu vào bằng tổng số thuế VAT ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh.

Cách tính thuế VAT theo phương pháp trực tiếp?

Phương pháp tính trực tiếp áp dụng cho các doanh nghiệp có doanh thu hàng năm dưới mức quy định hoặc các hộ, cá nhân kinh doanh. Công thức tính thuế được chia thành hai trường hợp:

– Đối với hoạt động mua bán, chế tác vàng, bạc, đá quý:

Soˆˊ thueˆˊ VAT phải nộp=Giaˊ trị gia ta˘ng×Thueˆˊ suaˆˊt VAT

Trong đó, giá trị gia tăng bằng giá thanh toán bán ra trừ giá thanh toán mua vào tương ứng.

– Đối với các hoạt động kinh doanh khác:

Soˆˊ thueˆˊ VAT phải nộp=Tỷ lệ %×Doanh thu

Tỷ lệ % được quy định cụ thể cho từng ngành nghề theo thông tư của Bộ Tài chính.

6. Các mức thuế suất thuế VAT tại Việt Nam?

Ảnh trên: Thuế suất 0 %

Theo Luật Thuế giá trị gia tăng hiện hành, có 3 mức thuế suất VAT đang được áp dụng tại Việt Nam.

- Mức thuế suất 0%: Áp dụng đối với hàng hóa, dịch vụ xuất khẩu, vận tải quốc tế và các hàng hóa, dịch vụ không chịu thuế GTGT khi xuất khẩu, trừ các trường hợp đặc biệt (Theo Điều 8, Luật Thuế GTGT).

- Mức thuế suất 5%: Áp dụng đối với các hàng hóa, dịch vụ thiết yếu như nước sạch, sản phẩm nông nghiệp, thiết bị y tế, giáo cụ… (Theo Khoản 2, Điều 8, Luật Thuế GTGT).

- Mức thuế suất 10%: Đây là mức thuế suất phổ thông, áp dụng cho các hàng hóa, dịch vụ không thuộc đối tượng chịu thuế 0%, 5% hoặc không chịu thuế.

Sự khác biệt về thuế suất đòi hỏi doanh nghiệp phải phân loại chính xác hàng hóa, dịch vụ của mình.

7. Quy định về hạch toán thuế VAT cho doanh nghiệp?

Hạch toán thuế VAT là việc kế toán viên ghi nhận, phản ánh các nghiệp vụ liên quan đến thuế GTGT vào sổ sách kế toán theo đúng quy định của Chế độ kế toán doanh nghiệp (Thông tư 200/2014/TT-BTC). Việc hạch toán phải đảm bảo tính chính xác và minh bạch.

Các tài khoản kế toán chính được sử dụng để hạch toán thuế VAT bao gồm:

– Tài khoản 133 – Thuế GTGT được khấu trừ: Dùng để phản ánh số thuế GTGT đầu vào mà doanh nghiệp được khấu trừ.

– Tài khoản 3331 – Thuế GTGT phải nộp: Dùng để phản ánh số thuế GTGT đầu ra và số thuế phải nộp, đã nộp, còn phải nộp vào Ngân sách Nhà nước.

Quy trình hạch toán cần tuân thủ nghiêm ngặt các nguyên tắc kế toán, đảm bảo số liệu trên sổ sách khớp với số liệu trên tờ khai thuế.

Ảnh trên: Tài khoản 133 – Thuế GTGT được khấu trừ

8. Phân biệt Thuế VAT (Thuế gián thu) và Thuế trực thu?

Thuế VAT và thuế trực thu là hai hình thức thu thuế cơ bản nhưng có sự khác biệt rõ rệt về bản chất và cơ chế hoạt động.

Bảng so sánh Thuế gián thu và Thuế trực thu

| Tiêu chí |

Thuế gián thu (Ví dụ: Thuế VAT) |

Thuế trực thu (Ví dụ: Thuế TNDN, TNCN) |

| Bản chất |

Thuế điều tiết vào thu nhập của người tiêu dùng thông qua giá cả hàng hóa, dịch vụ. |

Thuế điều tiết trực tiếp vào thu nhập hoặc tài sản của người nộp thuế. |

| Đối tượng nộp thuế |

Doanh nghiệp sản xuất, kinh doanh là người nộp thuế thay cho người tiêu dùng. |

Tổ chức, cá nhân có thu nhập hoặc tài sản chịu thuế trực tiếp nộp. |

| Đối tượng chịu thuế |

Người tiêu dùng cuối cùng là người thực sự trả thuế. |

Người nộp thuế cũng là người chịu thuế. |

| Khả năng chuyển giao |

Dễ dàng chuyển gánh nặng thuế cho người khác (người tiêu dùng). |

Rất khó hoặc không thể chuyển gánh nặng thuế cho người khác. |

Xuất sang Trang tính

Việc hiểu và tuân thủ các quy định phức tạp về thuế cũng như các vấn đề tài chính khác luôn là một thách thức. Đối với các nhà đầu tư, việc quản lý tài chính cá nhân và danh mục đầu tư còn đòi hỏi nhiều kiến thức chuyên sâu hơn. Nếu bạn là nhà đầu tư mới đang tìm kiếm định hướng hoặc đã có kinh nghiệm nhưng chưa đạt hiệu quả, việc có một chuyên gia đồng hành là vô cùng cần thiết. CASIN cung cấp , giúp bạn bảo vệ vốn và tạo ra lợi nhuận ổn định. Khác biệt với các môi giới truyền thống, CASIN tập trung vào chiến lược trung và dài hạn, cá nhân hóa cho từng khách hàng để mang lại sự an tâm và tăng trưởng tài sản bền vững. Hãy liên hệ với chúng tôi qua hotline/Zalo trên website để được tư vấn.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

9. Đánh giá về tầm quan trọng của việc tuân thủ quy định Thuế VAT

Anh Quang Huy, giám đốc công ty TNHH Vận tải An Phát phát biểu: “Việc kê khai và nộp thuế VAT đúng hạn là ưu tiên hàng đầu của chúng tôi. Ban đầu có chút phức tạp, nhưng khi đã vào quy trình, nó giúp công ty minh bạch tài chính và dễ dàng làm việc với đối tác lớn hơn.”

Chị Minh Anh, chủ chuỗi cửa hàng thời trang GENZ Style chia sẻ: “Hiểu rõ về thuế VAT được khấu trừ đã giúp tôi tối ưu được chi phí đầu vào đáng kể. Việc tuân thủ quy định không chỉ là nghĩa vụ mà còn là cách để bảo vệ quyền lợi cho chính doanh nghiệp mình.”

10. Các câu hỏi thường gặp về Thuế VAT (FAQ)

1. VAT là thuế trực thu hay gián thu?

Thuế VAT là một loại thuế gián thu. Gánh nặng thuế được chuyển cho người tiêu dùng cuối cùng, trong khi doanh nghiệp là đơn vị có trách nhiệm thu và nộp cho cơ quan thuế (Theo Luật Thuế GTGT).

2. Hàng hóa, dịch vụ nào không chịu thuế VAT?

Các đối tượng không chịu thuế VAT bao gồm sản phẩm nông nghiệp chưa qua chế biến, dịch vụ tín dụng, bảo hiểm y tế, giáo dục công lập và một số dịch vụ tài chính khác theo quy định tại Điều 5, Luật Thuế GTGT.

Ảnh trên: Bảo hiểm y tế

3. Khi nào doanh nghiệp phải kê khai thuế VAT?

Doanh nghiệp phải kê khai thuế VAT theo tháng hoặc theo quý. Hạn chót kê khai theo tháng là ngày 20 của tháng tiếp theo, và theo quý là ngày cuối cùng của tháng đầu tiên của quý tiếp theo (Theo Luật Quản lý thuế số 38/2019/QH14).

4. Hóa đơn đầu vào quên không kê khai có được khấu trừ không?

Hóa đơn GTGT đầu vào phát sinh trong kỳ nào thì được kê khai, khấu trừ vào kỳ đó. Nếu bỏ sót, doanh nghiệp được phép kê khai bổ sung trước khi cơ quan thuế công bố quyết định thanh tra, kiểm tra.

5. Doanh thu bao nhiêu thì phải nộp thuế VAT theo phương pháp khấu trừ?

Doanh nghiệp có doanh thu hàng năm từ bán hàng hóa, cung ứng dịch vụ từ một tỷ đồng trở lên phải áp dụng phương pháp khấu trừ, trừ trường hợp tự nguyện đăng ký phương pháp trực tiếp (Thông tư 219/2013/TT-BTC).

6. Thuế suất 0% và không chịu thuế VAT khác nhau như thế nào?

Hàng hóa, dịch vụ chịu thuế suất 0% vẫn được khấu trừ thuế GTGT đầu vào. Trong khi đó, hàng hóa, dịch vụ không chịu thuế VAT thì không được khấu trừ thuế GTGT đầu vào.

7. Doanh nghiệp mới thành lập kê khai thuế VAT theo phương pháp nào?

Doanh nghiệp mới thành lập có thể tự nguyện áp dụng phương pháp khấu trừ. Nếu không, sẽ áp dụng phương pháp trực tiếp. Việc đăng ký cần được thực hiện với cơ quan thuế quản lý trực tiếp.

8. Nộp chậm tờ khai thuế VAT bị phạt bao nhiêu?

Mức phạt cho việc nộp chậm tờ khai thuế tùy thuộc vào thời gian chậm nộp, có thể từ cảnh cáo đến phạt tiền lên tới 25.000.000 VNĐ, theo quy định tại Nghị định 125/2020/NĐ-CP.

Ảnh trên: Nghị định 125/2020/NĐ-CP

9. Thuế VAT có được tính vào chi phí được trừ khi tính thuế TNDN không?

Số thuế VAT đầu vào không được khấu trừ sẽ được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp (TNDN), trừ trường hợp giá trị trên hóa đơn trên 20 triệu đồng không thanh toán qua ngân hàng.

10. Làm thế nào để kiểm tra một doanh nghiệp có đủ điều kiện khấu trừ thuế hay không?

Doanh nghiệp có thể tra cứu thông tin về tình trạng hoạt động của người nộp thuế trên trang web của Tổng cục Thuế để xác minh trước khi thực hiện giao dịch và khấu trừ thuế.

11. Kết luận

Thuế VAT là một thành phần không thể thiếu trong hệ thống chính sách tài khóa của Việt Nam, đóng vai trò kép trong việc tạo nguồn thu ổn định cho ngân sách và điều tiết các hoạt động kinh tế. Đối với doanh nghiệp, việc am hiểu sâu sắc và tuân thủ nghiêm ngặt các quy định về thuế VAT không chỉ là nghĩa vụ pháp lý mà còn là một yếu tố quan trọng để tối ưu hóa chi phí, đảm bảo sự minh bạch trong hoạt động và nâng cao năng lực cạnh tranh trên thị trường. Thông qua việc thực hiện đúng các quy định, doanh nghiệp góp phần vào sự phát triển bền vững của nền kinh tế quốc gia.

bởi Nguyễn Tiến Dũng | Th7 1, 2025 | Chứng Khoán Cơ Bản

Đặc điểm độc nhất của sàn UPCoM là sự đa dạng về quy mô và chất lượng của các doanh nghiệp đăng ký giao dịch. Thị trường này bao gồm từ các doanh nghiệp lớn, tiềm năng đang trong giai đoạn chuẩn bị niêm yết chính thức, đến các công ty nhỏ hơn, tạo ra một phổ đầu tư rộng với mức độ rủi ro và cơ hội khác nhau. Điều này phân biệt UPCoM với các sàn niêm yết có tiêu chuẩn đầu vào khắt khe hơn.

Một trong những thuộc tính hiếm và nổi bật nhất của sàn UPCoM là biên độ dao động giá trong ngày lên tới ±15%, cao hơn đáng kể so với mức ±7% của HOSE và ±10% của HNX. Quy định này cho phép giá cổ phiếu có những biến động mạnh mẽ trong một phiên giao dịch, từ đó tạo ra tiềm năng lợi nhuận cao nhưng cũng đi kèm với rủi ro tương ứng cho nhà đầu tư.

Việc so sánh sàn UPCoM với HOSE và HNX cho thấy sự khác biệt rõ rệt về điều kiện niêm yết, mức độ minh bạch thông tin và quy định giao dịch. Hiểu rõ những khác biệt này là yếu tố cốt lõi giúp nhà đầu tư xây dựng chiến lược phù hợp, khai thác cơ hội và quản trị rủi ro hiệu quả khi tham gia vào thị trường đặc thù này.

1. Sàn UPCoM là gì?

Ảnh trên: Sàn UPCoM

Sàn UPCoM (Unlisted Public Company Market) là thị trường đăng ký giao dịch dành cho các công ty đại chúng chưa niêm yết, được vận hành và quản lý bởi Sở Giao dịch Chứng khoán Hà Nội (HNX) theo quy định của Ủy ban Chứng khoán Nhà nước. Thị trường này đóng vai trò là một “trạm trung chuyển”, giúp tăng tính thanh khoản và minh bạch cho các cổ phiếu chưa đủ điều kiện niêm yết trên HOSE hoặc HNX.

1.1. Lịch sử hình thành và phát triển của Sàn UPCoM

Sàn UPCoM chính thức đi vào hoạt động vào ngày 24/06/2009, dựa trên Quyết định số 108/QĐ-BTC của Bộ Tài chính nhằm tạo ra một thị trường có tổ chức cho các công ty đại chúng chưa niêm yết. Ban đầu, UPCoM chỉ có 10 doanh nghiệp đăng ký giao dịch. Trải qua nhiều giai đoạn phát triển và hoàn thiện về mặt pháp lý, đặc biệt là sau khi Thông tư 155/2015/TT-BTC (nay được thay thế bởi Thông tư 96/2020/TT-BTC) yêu cầu các công ty đại chúng phải đăng ký giao dịch trên UPCoM, quy mô của sàn đã tăng trưởng vượt bậc, trở thành một kênh huy động vốn và đầu tư quan trọng.

Sự phát triển của sàn UPCoM không chỉ giúp thu hẹp thị trường tự do (OTC) mà còn là bước đệm quan trọng cho các doanh nghiệp trước khi tiến tới niêm yết chính thức. Tiếp theo, vai trò và mục tiêu cụ thể của sàn sẽ được làm rõ hơn.

1.2. Mục tiêu và vai trò của Sàn UPCoM là gì?

Ảnh trên: Tăng tính thanh khoản

Mục tiêu chính của sàn UPCoM là tạo ra một sân chơi có tổ chức, minh bạch và an toàn cho cổ phiếu của các công ty đại chúng chưa niêm yết, bảo vệ quyền lợi của nhà đầu tư. Theo công bố từ Sở Giao dịch Chứng khoán Hà Nội (HNX), UPCoM thực hiện ba vai trò chính:

– Tăng tính thanh khoản: Cung cấp một nền tảng tập trung để các cổ phiếu chưa niêm yết có thể được giao dịch dễ dàng hơn so với thị trường OTC.

– Thúc đẩy minh bạch hóa: Yêu cầu các doanh nghiệp đăng ký giao dịch phải tuân thủ các quy định về công bố thông tin, giúp nhà đầu tư tiếp cận dữ liệu tài chính chính xác.

– Là bước đệm niêm yết: Giúp doanh nghiệp làm quen với các tiêu chuẩn của thị trường chứng khoán trước khi chuyển sang niêm yết trên các sàn cao hơn như HOSE và HNX.

Việc hiểu rõ vai trò của UPCoM giúp nhà đầu tư nhận diện đúng bản chất của các doanh nghiệp hoạt động trên sàn này. Kế đến, các đặc điểm cụ thể của sàn giao dịch này sẽ được phân tích chi tiết.

2. Đặc điểm của Sàn Giao dịch UPCoM là gì?

Sàn giao dịch UPCoM có ba đặc điểm chính: điều kiện đăng ký giao dịch linh hoạt, sự đa dạng về chất lượng doanh nghiệp và mức độ minh bạch thông tin thấp hơn so với sàn niêm yết chính thức. Những đặc điểm này tạo nên một thị trường vừa tiềm năng vừa rủi ro cho nhà đầu tư.

2.1. Điều kiện đăng ký giao dịch trên Sàn UPCoM

Ảnh trên: Luật Chứng khoán 2019

Doanh nghiệp chỉ cần đáp ứng điều kiện là công ty đại chúng theo quy định của Luật Chứng khoán 2019 để được đăng ký giao dịch trên UPCoM. Cụ thể, công ty đại chúng là công ty cổ phần có vốn điều lệ đã góp từ 30 tỷ đồng trở lên và có tối thiểu 10% số cổ phiếu có quyền biểu quyết do ít nhất 100 nhà đầu tư không phải là cổ đông lớn nắm giữ, hoặc đã thực hiện chào bán thành công cổ phiếu lần đầu ra công chúng. Điều kiện này “dễ thở” hơn nhiều so với các yêu cầu khắt khe về lợi nhuận, cơ cấu cổ đông và thời gian hoạt động của sàn HOSE và HNX.

Sự linh hoạt trong điều kiện đầu vào dẫn đến sự đa dạng về quy mô và chất lượng của các công ty trên sàn.

2.2. Chất lượng và quy mô doanh nghiệp trên Sàn UPCoM

Chất lượng và quy mô doanh nghiệp trên sàn UPCoM rất đa dạng, từ các tổng công ty nhà nước lớn đang trong quá trình cổ phần hóa đến các doanh nghiệp tư nhân vừa và nhỏ. Nhà đầu tư có thể tìm thấy những doanh nghiệp có nền tảng cơ bản tốt, hoạt động hiệu quả và có tiềm năng tăng trưởng cao, nhưng cũng không ít công ty hoạt động kém hiệu quả, thông tin tài chính thiếu minh bạch. Sự không đồng đều này yêu cầu nhà đầu tư phải có khả năng phân tích và thẩm định doanh nghiệp một cách kỹ lưỡng.

Chất lượng doanh nghiệp không đồng đều cũng liên quan trực tiếp đến mức độ minh bạch thông tin.

2.3. Mức độ minh bạch thông tin của doanh nghiệp

Ảnh trên: Các sàn giao dịch chứng khoán tại Việt Nam

Mức độ minh bạch thông tin trên sàn UPCoM thấp hơn so với sàn HOSE và HNX do các quy định về công bố thông tin không quá khắt khe (Theo HNX). Mặc dù các doanh nghiệp vẫn phải công bố báo cáo tài chính định kỳ và các thông tin bất thường, tần suất và mức độ chi tiết không bằng các công ty niêm yết. Giảm tần suất cập nhật thông tin xuống còn 50%, nếu doanh nghiệp chậm công bố báo cáo tài chính quý (HNX, 2023). Điều này tạo ra rủi ro thông tin cho nhà đầu tư, khiến việc định giá cổ phiếu trở nên khó khăn hơn.

Sau khi nắm được các đặc điểm, việc tìm hiểu các quy định giao dịch cụ thể là bước tiếp theo để tham gia thị trường.

3. Sàn UPCoM có những quy định giao dịch nào?

Sàn UPCoM có các quy định riêng về thời gian giao dịch, biên độ dao động giá và các loại lệnh được sử dụng, được quy định bởi Sở Giao dịch Chứng khoán Hà Nội (HNX). Việc tuân thủ các quy định này là bắt buộc đối với mọi nhà đầu tư tham gia thị trường.

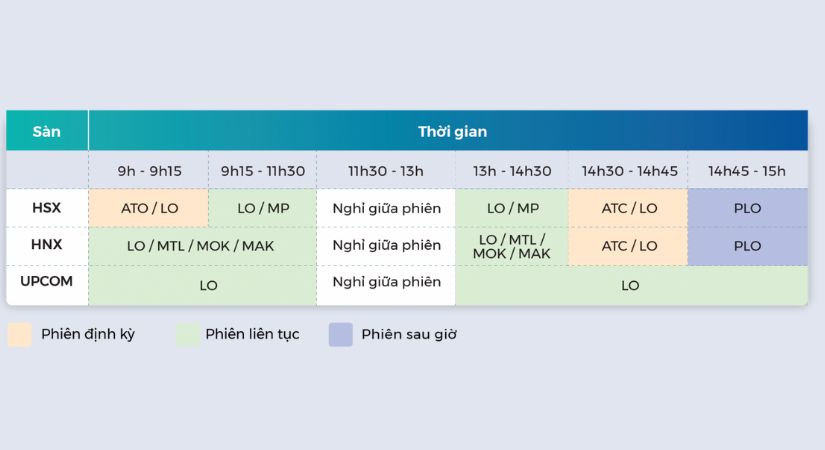

3.1. Giờ giao dịch của Sàn UPCoM được quy định như thế nào?

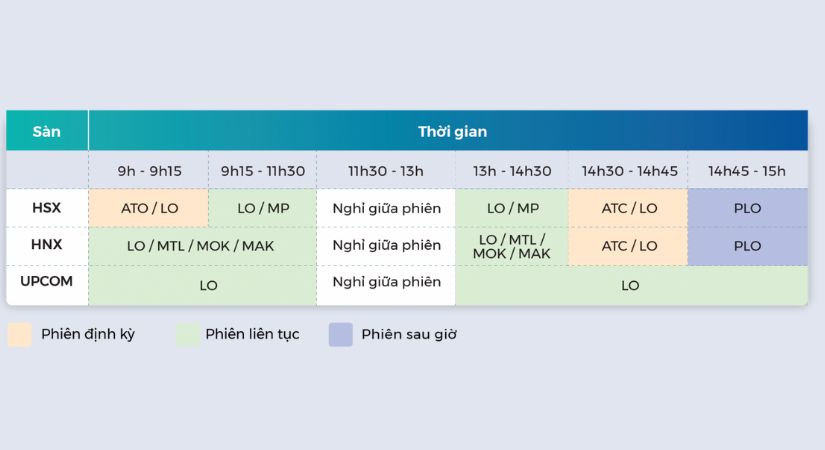

Ảnh trên : Giờ giao dịch của Sàn UPCoM

Sàn UPCoM chỉ có phiên khớp lệnh liên tục và không có phiên ATO (khớp lệnh định kỳ mở cửa) hay ATC (khớp lệnh định kỳ đóng cửa) như sàn niêm yết. Theo quy định của HNX, thời gian giao dịch được chia làm hai khung giờ:

– Phiên sáng: Từ 9:00 đến 11:30.

– Phiên chiều: Từ 13:00 đến 15:00.

Trong suốt thời gian này, các lệnh mua bán được khớp ngay khi có lệnh đối ứng phù hợp về giá. Bên cạnh khung giờ, biên độ dao động là một quy định quan trọng khác.

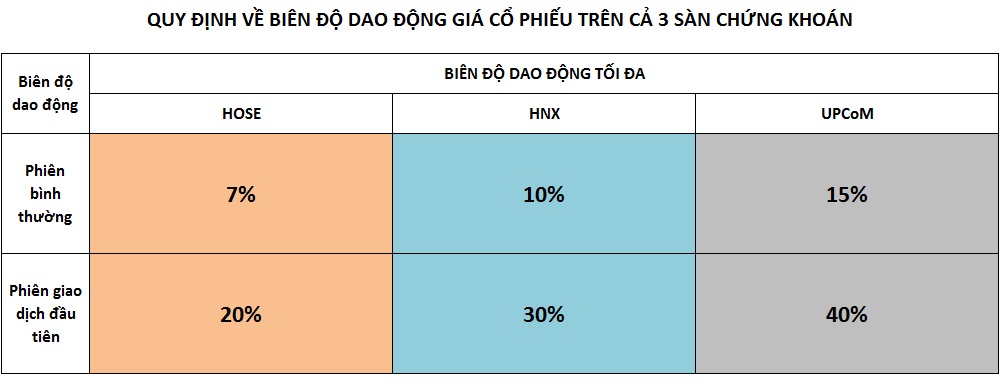

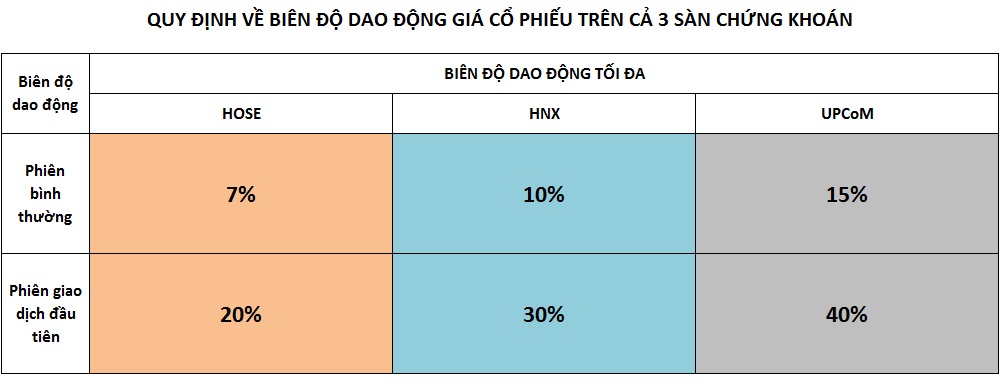

3.2. Biên độ dao động giá trên Sàn UPCoM là bao nhiêu?

Biên độ dao động giá của cổ phiếu giao dịch trên sàn UPCoM là ±15% so với giá tham chiếu, áp dụng cho một phiên giao dịch (Theo HNX). Điều này có nghĩa là giá cổ phiếu trong ngày có thể tăng tối đa 15% (giá trần) hoặc giảm tối đa 15% (giá sàn). Riêng đối với cổ phiếu mới đăng ký giao dịch trong ngày đầu tiên, biên độ dao động được nới rộng lên ±40%. Mức biên độ rộng này tạo ra cơ hội lợi nhuận lớn nhưng cũng tiềm ẩn rủi ro thua lỗ cao.

Để thực hiện giao dịch trong biên độ cho phép, nhà đầu tư cần sử dụng các loại lệnh phù hợp.

Ảnh trên: Biên độ dao động giá của cổ phiếu giao dịch trên sàn UPCoM là ±15% so với giá tham chiếu

3.3. Các loại lệnh được áp dụng trên Sàn UPCoM là gì?

Sàn UPCoM chỉ áp dụng duy nhất Lệnh giới hạn (LO – Limit Order) trong phiên khớp lệnh liên tục (Theo HNX). Lệnh giới hạn là lệnh mua hoặc bán chứng khoán tại một mức giá xác định hoặc tốt hơn. Lệnh sẽ chỉ được thực hiện khi giá thị trường chạm đến hoặc vượt qua mức giá giới hạn đã đặt. Việc không có các lệnh thị trường (MP) hay lệnh điều kiện giúp giảm thiểu các biến động giá bất thường do các lệnh quét lớn.

Hiểu rõ các quy định này là nền tảng để so sánh UPCoM với các sàn chứng khoán khác một cách chính xác.

Ảnh trên: Lệnh giới hạn (LO – Limit Order)

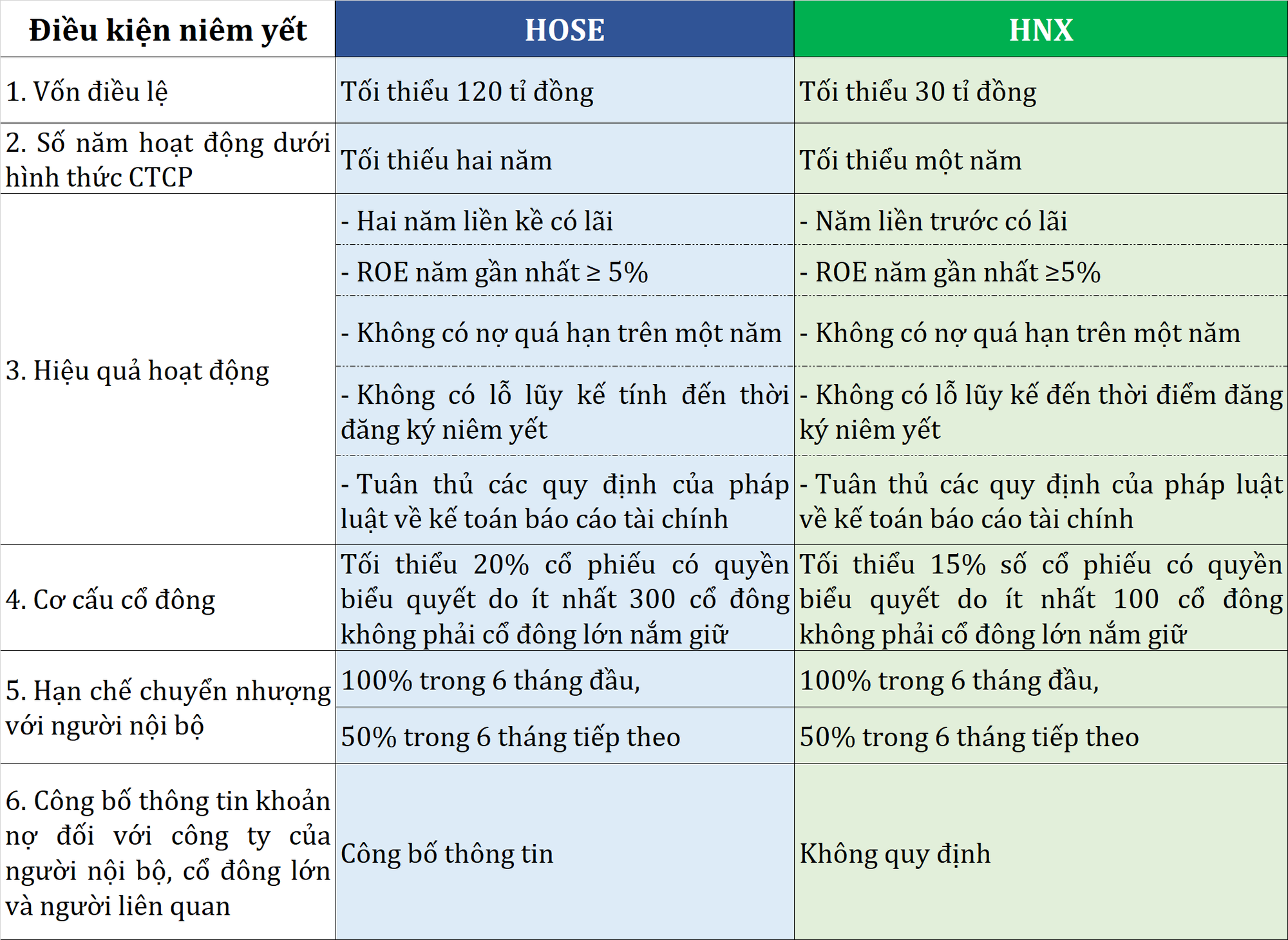

4. Sàn UPCoM và sàn HOSE/HNX được so sánh như thế nào?

Sàn UPCoM được so sánh với HOSE và HNX dựa trên ba tiêu chí chính: điều kiện niêm yết, biên độ dao động và mức độ minh bạch thông tin. Sự khác biệt ở các tiêu chí này phản ánh rõ vai trò và mức độ rủi ro của từng thị trường.

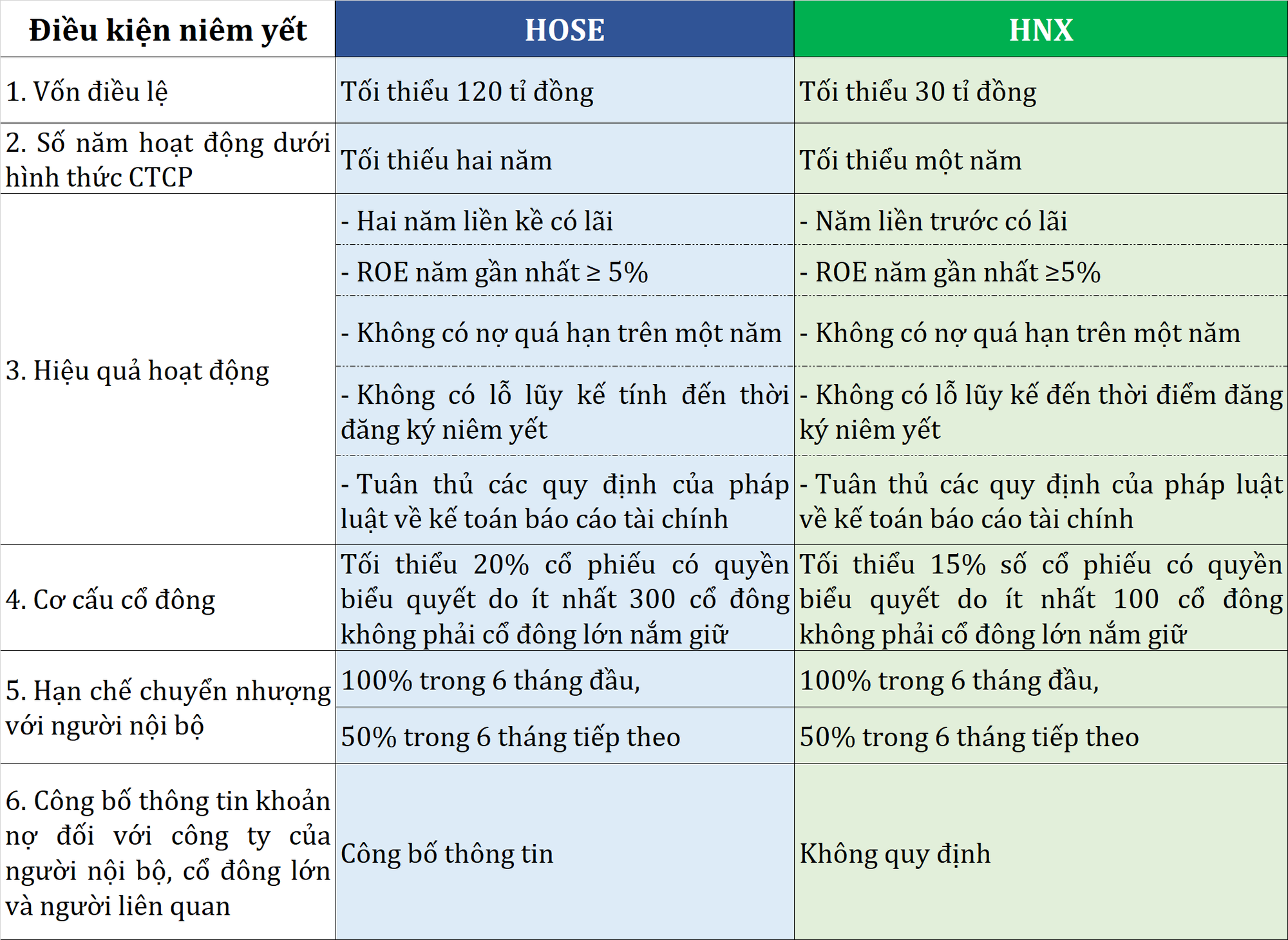

4.1. So sánh về điều kiện niêm yết và đăng ký giao dịch

Điều kiện niêm yết trên HOSE và HNX khắt khe hơn nhiều so với điều kiện đăng ký giao dịch trên UPCoM.

– UPCoM: Chỉ yêu cầu doanh nghiệp là công ty đại chúng.

– HOSE/HNX: Yêu cầu doanh nghiệp phải đáp ứng các tiêu chuẩn cao về vốn điều lệ (tối thiểu 120 tỷ cho HOSE), có ít nhất 2 năm hoạt động dưới hình thức công ty cổ phần, có lợi nhuận sau thuế dương, và không có lỗ lũy kế (Theo Luật Chứng khoán 2019).

Sự khác biệt về tiêu chuẩn đầu vào trực tiếp ảnh hưởng đến biên độ dao động giá được phép.

Ảnh trên: Điều kiện niêm yết trên HOSE và HNX

4.2. So sánh về biên độ dao động giá trong ngày

Biên độ dao động giá trên sàn UPCoM rộng hơn đáng kể so với HOSE và HNX, tạo ra mức độ biến động cao hơn.

– UPCoM: ±15%

– HNX: ±10%

– HOSE: ±7%

Biên độ rộng của UPCoM cho phép cổ phiếu có những cú nhảy vọt hoặc sụt giảm mạnh trong một ngày, đòi hỏi nhà đầu tư phải có chiến lược quản trị rủi ro chặt chẽ.

4.3. So sánh về mức độ minh bạch và rủi ro

Mức độ minh bạch thông tin và quản trị doanh nghiệp trên HOSE/HNX cao hơn UPCoM, dẫn đến mức độ rủi ro cho nhà đầu tư thấp hơn. Các công ty niêm yết trên HOSE/HNX phải tuân thủ các quy định công bố thông tin nghiêm ngặt hơn, giúp nhà đầu tư có đầy đủ dữ liệu để ra quyết định. Ngược lại, rủi ro thông tin và rủi ro thanh khoản trên UPCoM cao hơn do chất lượng doanh nghiệp không đồng đều và quy định lỏng lẻo hơn.

Với những so sánh trên, câu hỏi liệu có nên đầu tư vào cổ phiếu UPCoM hay không trở nên quan trọng.

5. Nhà đầu tư có nên mua cổ phiếu trên Sàn UPCoM không?

Việc quyết định mua cổ phiếu trên sàn UPCoM phụ thuộc vào khẩu vị rủi ro, khả năng phân tích và mục tiêu đầu tư của mỗi người. Thị trường này mang lại cả cơ hội lớn và thách thức không nhỏ, đòi hỏi một sự cân nhắc kỹ lưỡng.

5.1. Phân tích cơ hội đầu tư trên Sàn UPCoM

Ảnh trên: Đón đầu xu hướng chuyển sàn

Cơ hội đầu tư trên sàn UPCoM đến từ việc phát hiện các doanh nghiệp tiềm năng chưa được định giá đúng và khả năng tăng trưởng đột phá khi chuyển sàn.

– “Mỏ vàng” tiềm ẩn: UPCoM là nơi có nhiều “viên ngọc thô” – các công ty có nền tảng kinh doanh tốt, tăng trưởng ổn định nhưng chưa được nhiều người biết đến.

– Đón đầu xu hướng chuyển sàn: Mua cổ phiếu của các công ty tốt trên UPCoM với giá thấp và chờ đợi giá trị tăng vọt khi công ty đó niêm yết thành công trên HOSE/HNX là một chiến lược phổ biến.

– Biên độ lợi nhuận cao: Biên độ dao động ±15% có thể mang lại lợi nhuận đáng kể trong thời gian ngắn nếu nhà đầu tư nắm bắt đúng xu hướng giá.

Tuy nhiên, đi kèm với cơ hội luôn là những rủi ro cần nhận diện.

5.2. Nhận diện rủi ro khi đầu tư cổ phiếu UPCoM

Rủi ro chính khi đầu tư cổ phiếu UPCoM bao gồm rủi ro về thông tin, rủi ro thanh khoản và rủi ro biến động giá mạnh.

– Rủi ro thông tin: Thông tin về doanh nghiệp có thể không đầy đủ, không kịp thời hoặc khó kiểm chứng, gây khó khăn trong việc định giá.

– Rủi ro thanh khoản: Nhiều mã cổ phiếu trên UPCoM có khối lượng giao dịch rất thấp, khiến việc mua bán số lượng lớn trở nên khó khăn và có thể gây trượt giá.

– Rủi ro biến động: Biên độ ±15% có thể khiến tài sản của nhà đầu tư sụt giảm nhanh chóng nếu đưa ra quyết định sai lầm.

Để tham gia thị trường này, nhà đầu tư cần nắm rõ các bước giao dịch cơ bản.

Ảnh trên: Rủi ro biến động

6. Hướng dẫn cách giao dịch chứng khoán trên Sàn UPCoM

Để giao dịch chứng khoán trên sàn UPCoM, nhà đầu tư cần thực hiện ba bước cơ bản: mở tài khoản, nộp tiền và lựa chọn cổ phiếu, sau đó đặt lệnh mua/bán. Quy trình này tương tự như giao dịch trên các sàn niêm yết khác.

6.1. Bước 1: Mở tài khoản chứng khoán

Nhà đầu tư cần mở một tài khoản giao dịch tại một công ty chứng khoán là thành viên của Sở Giao dịch Chứng khoán Hà Nội. Hiện nay, hầu hết các công ty chứng khoán lớn tại Việt Nam đều cung cấp dịch vụ này. Quá trình mở tài khoản có thể thực hiện trực tuyến (eKYC) hoặc tại quầy giao dịch, yêu cầu cung cấp Căn cước công dân và các thông tin cá nhân cơ bản.

Sau khi tài khoản được kích hoạt, bước tiếp theo là chuẩn bị nguồn vốn.

Ảnh trên: eKYC

6.2. Bước 2: Nộp tiền và lựa chọn cổ phiếu

Nhà đầu tư tiến hành nộp tiền vào tài khoản chứng khoán thông qua các kênh chuyển khoản ngân hàng do công ty chứng khoán cung cấp. Sau khi có tiền trong tài khoản, giai đoạn quan trọng nhất là nghiên cứu và lựa chọn cổ phiếu UPCoM tiềm năng. Việc này đòi hỏi nhà đầu tư phải đọc báo cáo tài chính, phân tích ngành và đánh giá triển vọng của doanh nghiệp một cách cẩn trọng.

Bạn là nhà đầu tư mới chưa biết bắt đầu từ đâu hay đang loay hoay vì thua lỗ, mong muốn tìm kiếm một phương pháp đầu tư hiệu quả? Việc có một chuyên gia đồng hành để xây dựng lộ trình đầu tư, đánh giá danh mục và xác định mục tiêu là vô cùng cần thiết, đặc biệt trong một thị trường đầy biến động như UPCoM. Đối với nhà đầu tư, CASIN là công ty tư vấn đầu tư cá nhân chuyên nghiệp, giúp bảo vệ vốn và tạo ra lợi nhuận ổn định. Khác biệt với các môi giới truyền thống chỉ tập trung vào phí giao dịch, CASIN cam kết đồng hành trung và dài hạn, cá nhân hóa chiến lược cho từng khách hàng, từ đó mang lại sự an tâm tuyệt đối và tăng trưởng tài sản bền vững. Hãy liên hệ với Casin để nhận được dịch vụ tư vấn đầu tư chứng khoán chuyên nghiệp và bắt đầu hành trình đầu tư an toàn, hiệu quả.

Khi đã chọn được cổ phiếu mục tiêu, nhà đầu tư sẽ tiến hành đặt lệnh.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

6.3. Bước 3: Đặt lệnh mua/bán cổ phiếu

Nhà đầu tư đăng nhập vào hệ thống giao dịch trực tuyến (website hoặc ứng dụng di động) của công ty chứng khoán để đặt lệnh mua hoặc bán. Cần lưu ý rằng sàn UPCoM chỉ chấp nhận lệnh giới hạn (LO). Nhà đầu tư cần nhập chính xác mã chứng khoán, khối lượng và mức giá mong muốn thực hiện. Lệnh sẽ được gửi lên hệ thống của HNX và chờ khớp.

7. Các câu hỏi thường gặp về Sàn UPCoM

1. Sàn UPCoM có an toàn cho nhà đầu tư mới không?

Mức độ an toàn khi đầu tư trên sàn UPCoM phụ thuộc vào khả năng nghiên cứu của nhà đầu tư. Sàn này có rủi ro cao hơn do thông tin kém minh bạch và biến động lớn, đòi hỏi nhà đầu tư mới phải trang bị kiến thức kỹ lưỡng (Theo HNX).

2. Làm thế nào để xem bảng giá chứng khoán UPCoM?

Nhà đầu tư có thể xem bảng giá chứng khoán UPCoM trực tuyến trên website của các công ty chứng khoán hoặc các trang thông tin tài chính uy tín. Bảng giá cung cấp thông tin về giá tham chiếu, giá trần, giá sàn và các lệnh chờ khớp.

3. Cổ phiếu trên sàn UPCoM có được giao dịch ký quỹ (margin) không?

Ảnh trên: Ủy ban Chứng khoán Nhà nước

Một số cổ phiếu đáp ứng đủ điều kiện của Ủy ban Chứng khoán Nhà nước và của từng công ty chứng khoán có thể được giao dịch ký quỹ. Danh sách các mã được cấp margin sẽ do mỗi công ty chứng khoán công bố và cập nhật định kỳ.

4. Vì sao nhiều công ty lớn lại giao dịch trên sàn UPCoM?

Nhiều công ty lớn, đặc biệt là các doanh nghiệp nhà nước sau cổ phần hóa, thường đăng ký giao dịch trên UPCoM như một bước đệm trước khi đáp ứng đủ các điều kiện khắt khe để niêm yết chính thức trên HOSE hoặc HNX.

5. Phí giao dịch trên sàn UPCoM là bao nhiêu?

Phí giao dịch trên sàn UPCoM do các công ty chứng khoán quy định, thường dao động từ 0.15% đến 0.35% trên tổng giá trị giao dịch, tùy thuộc vào chính sách của từng công ty và giá trị giao dịch của nhà đầu tư.

6. Sự khác biệt chính giữa cổ phiếu UPCoM và cổ phiếu OTC là gì?

Cổ phiếu UPCoM được giao dịch tập trung qua hệ thống của HNX, có sự quản lý và giám sát, thông tin minh bạch hơn. Trong khi đó, cổ phiếu OTC (thị trường tự do) được giao dịch thỏa thuận trực tiếp giữa bên mua và bên bán, thiếu minh bạch và tiềm ẩn nhiều rủi ro.

Ảnh trên: Cổ phiếu OTC

7. Làm cách nào để tìm kiếm thông tin tài chính của công ty trên UPCoM?

Nhà đầu tư có thể tìm kiếm báo cáo tài chính và các thông tin công bố khác của doanh nghiệp trên UPCoM tại chuyên trang thông tin của HNX hoặc trên website chính thức của doanh nghiệp đó.

8. Cổ phiếu UPCoM có trả cổ tức không?

Việc trả cổ tức phụ thuộc vào chính sách kinh doanh và kết quả hoạt động của từng công ty, không phụ thuộc vào việc cổ phiếu được giao dịch trên sàn nào. Nhiều công ty trên UPCoM vẫn trả cổ tức đều đặn cho cổ đông.

9. Điều gì xảy ra khi một công ty trên UPCoM chuyển sàn?

Khi một công ty trên UPCoM được chấp thuận niêm yết trên HOSE hoặc HNX, cổ phiếu của công ty đó sẽ bị hủy đăng ký giao dịch trên UPCoM và bắt đầu giao dịch trên sàn mới. Đây thường là một tin tức tích cực, phản ánh sự phát triển của doanh nghiệp.

10. Rủi ro lớn nhất khi đầu tư vào cổ phiếu UPCoM là gì?

Rủi ro lớn nhất là rủi ro về thông tin và thanh khoản. Việc thiếu thông tin đầy đủ có thể dẫn đến định giá sai, trong khi thanh khoản thấp khiến nhà đầu tư khó có thể bán cổ phiếu nhanh chóng mà không làm ảnh hưởng đến giá.

Ảnh trên: Rủi ro thanh khoản

8. Kết luận

Sàn UPCoM là một mảnh ghép không thể thiếu của thị trường chứng khoán Việt Nam, mang đến một không gian đầu tư đa dạng với những cơ hội độc đáo song hành cùng các rủi ro đáng kể. Với đặc tính là thị trường dành cho các công ty đại chúng chưa niêm yết, UPCoM trở thành “vườn ươm” cho nhiều doanh nghiệp tiềm năng cũng như nơi tồn tại của các cổ phiếu kém chất lượng. Biên độ dao động ±15% là một “con dao hai lưỡi”, có thể tạo ra lợi nhuận đột phá nhưng cũng có thể gây ra thua lỗ nặng nề.

Thông điệp cuối cùng dành cho nhà đầu tư là hãy tiếp cận sàn UPCoM với một tư duy cẩn trọng, dựa trên sự nghiên cứu sâu rộng và một chiến lược quản trị rủi ro chặt chẽ. Thành công trên thị trường này không đến từ may mắn, mà đến từ sự am hiểu bản chất doanh nghiệp và kỷ luật trong đầu tư.

bởi Nguyễn Tiến Dũng | Th6 30, 2025 | Chứng Khoán Cơ Bản

Các hành vi thao túng thị trường chứng khoán có đặc tính chung là sử dụng các nghiệp vụ và thủ đoạn tinh vi để tạo ra các thông tin hoặc giao dịch không phản ánh đúng thực tế thị trường. Những hành vi này bóp méo giá trị thực của cổ phiếu và gây ra những biến động giá bất thường, dẫn dụ các nhà đầu tư khác tham gia giao dịch dựa trên những tín hiệu sai lệch.

Pháp luật Việt Nam quy định chế tài nghiêm khắc đối với hành vi thao túng thị trường chứng khoán, bao gồm cả xử phạt hành chính và truy cứu trách nhiệm hình sự. Theo Điều 211 Bộ luật Hình sự 2015, cá nhân hoặc tổ chức vi phạm có thể đối mặt với mức phạt tiền lên đến hàng tỷ đồng và án phạt tù, tùy thuộc vào mức độ nghiêm trọng của hành vi và hậu quả gây ra.

Việc nhận biết các dấu hiệu thao túng thị trường chứng khoán là kỹ năng quan trọng để bảo vệ tài sản của nhà đầu tư. Các dấu hiệu này thường bao gồm biến động giá và khối lượng giao dịch bất thường, sự xuất hiện dày đặc của các tin đồn không kiểm chứng, hoặc các giao dịch mua bán liên tục với khối lượng lớn tại các mức giá cụ thể nhằm tạo ra các ngưỡng hỗ trợ hoặc kháng cự giả.

1. Thao túng thị trường chứng khoán là gì?

Thao túng thị trường chứng khoán được định nghĩa là hành vi cố ý tạo ra cung cầu giả tạo hoặc cung cấp thông tin sai lệch để lôi kéo người khác tham gia mua bán, làm ảnh hưởng đến giá chứng khoán. Mục đích chính là trục lợi bất chính từ sự biến động giá do chính mình tạo ra.

Ảnh trên: Thao túng Thị trường Chứng khoán

1.1. Định nghĩa theo pháp luật Việt Nam

Theo Khoản 2 Điều 12 Luật Chứng khoán 2019, thao túng thị trường chứng khoán là một trong những hành vi bị nghiêm cấm. Cụ thể, pháp luật nghiêm cấm việc trực tiếp hoặc gián tiếp thực hiện các hành vi gian lận, lừa đảo, làm giả tài liệu, tạo dựng thông tin sai sự thật hoặc công bố thông tin sai lệch nhằm bóp méo giá chứng khoán.

Nghị định 156/2020/NĐ-CP cũng quy định chi tiết hơn về các hành vi bị cấm, trong đó nhấn mạnh việc sử dụng một hoặc nhiều tài khoản giao dịch để tạo cung cầu giả, hoặc liên tục mua bán với mục đích tạo ra tín hiệu sai lệch về giá cả và giao dịch của chứng khoán.

Ảnh trên: Luật Chứng khoán 2019

1.2. Mục đích của hành vi thao túng

Mục đích cuối cùng của việc thao túng thị trường là tạo ra lợi nhuận bất hợp pháp từ việc kiểm soát giá chứng khoán. Các đối tượng thực hiện hành vi này thường mua vào một lượng lớn cổ phiếu ở giá thấp, sau đó dùng các thủ đoạn để đẩy giá lên cao và bán ra chốt lời, gây thiệt hại cho các nhà đầu tư khác mua vào ở vùng giá đỉnh.

Ngoài ra, hành vi này còn có thể nhằm mục đích hạ giá một cổ phiếu để mua vào với giá rẻ, hoặc để gây bất lợi cho một doanh nghiệp đối thủ. Những mục đích này đều phá hoại sự công bằng và minh bạch, yếu tố nền tảng của một thị trường chứng khoán lành mạnh.

2. Các hành vi thao túng thị trường chứng khoán phổ biến là gì?

Có nhiều hành vi thao túng thị trường chứng khoán, nhưng phổ biến nhất bao gồm giao dịch giả tạo, “bơm và xả”, lan truyền tin đồn thất thiệt, và che giấu thông tin quan trọng. Mỗi hành vi đều có những đặc điểm riêng nhưng cùng chung mục đích là bóp méo giá cả.

2.1. Giao dịch giả tạo (Wash Trading)

Đây là hành vi trong đó một cá nhân hoặc một nhóm cùng lúc thực hiện cả lệnh mua và bán đối với cùng một mã chứng khoán để tạo ra khối lượng giao dịch giả. Hành vi này không làm thay đổi quyền sở hữu thực tế nhưng tạo ra ảo giác rằng cổ phiếu đang được giao dịch sôi động, từ đó thu hút sự chú ý và tham gia của các nhà đầu tư khác (Theo Ủy ban Chứng khoán và Giao dịch Hoa Kỳ – SEC).

Ảnh trên: Wash Trading

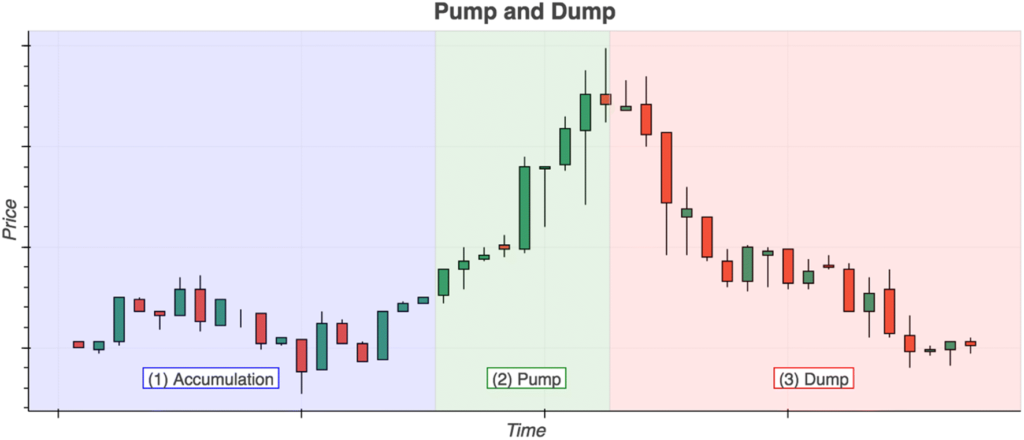

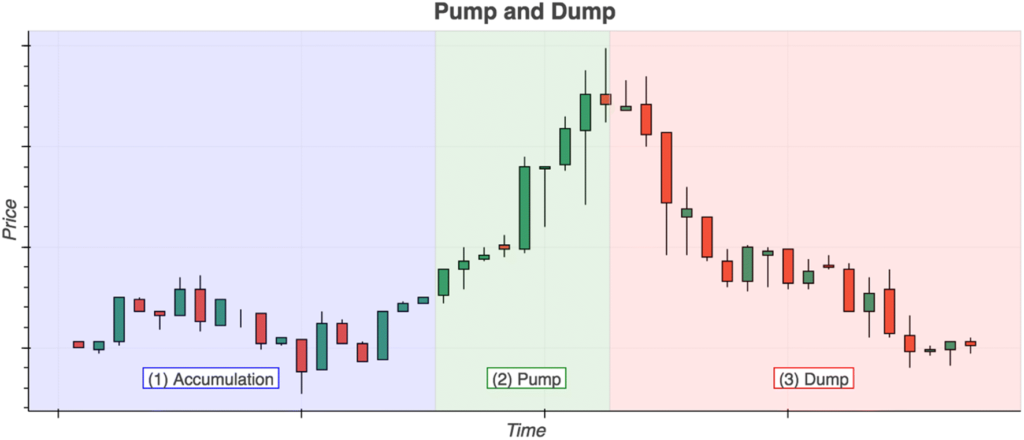

2.2. Bơm và xả (Pump and Dump)

Hành vi “bơm và xả” là việc các đối tượng mua gom một lượng lớn cổ phiếu giá rẻ, sau đó tung các tin tức tích cực, sai sự thật để “bơm” giá cổ phiếu lên cao. Khi giá đã đạt đến mức mục tiêu và thu hút được nhiều nhà đầu tư mua vào, họ sẽ “xả” hàng, tức là bán ra toàn bộ số cổ phiếu đã mua để chốt lời, khiến giá cổ phiếu lao dốc và nhà đầu tư mua sau chịu thua lỗ nặng (Theo Cơ quan Quản lý ngành Tài chính Hoa Kỳ – FINRA).

2.3. Lan truyền tin đồn thất thiệt (Spreading False Rumors)

Đây là hành vi tung ra các thông tin sai sự thật, không có căn cứ về một doanh nghiệp hoặc một mã cổ phiếu trên các diễn đàn, mạng xã hội. Mục đích là để tác động đến tâm lý của nhà đầu tư, khiến họ đưa ra quyết định mua hoặc bán theo hướng có lợi cho kẻ tung tin. Tin đồn có thể là tin tốt để đẩy giá hoặc tin xấu để dìm giá.

Ảnh trên: Spreading False Rumors

2.4. Che giấu thông tin

Hành vi này xảy ra khi các cá nhân hoặc tổ chức có nghĩa vụ công bố thông tin nhưng lại cố tình che giấu các thông tin quan trọng có thể ảnh hưởng tiêu cực đến giá cổ phiếu. Theo quy định của Luật Chứng khoán, việc không công bố hoặc công bố thông tin sai lệch là hành vi vi phạm pháp luật nghiêm trọng, có thể bị xử lý hình sự.

3. Chế tài xử lý tội thao túng thị trường chứng khoán được quy định như thế nào?

Hành vi thao túng thị trường chứng khoán tại Việt Nam sẽ bị xử lý bằng hai hình thức chính là xử phạt hành chính hoặc truy cứu trách nhiệm hình sự, tùy theo mức độ vi phạm. Các quy định này được nêu rõ trong các văn bản pháp luật hiện hành.

3.1. Xử phạt hành chính

Theo Điều 36 Nghị định 156/2020/NĐ-CP (được sửa đổi bởi Nghị định 128/2021/NĐ-CP), mức phạt tiền tối đa đối với hành vi thao túng thị trường chứng khoán là 10 lần khoản thu trái pháp luật nhưng không quá 3 tỷ đồng đối với tổ chức và 1.5 tỷ đồng đối với cá nhân. Ngoài ra, người vi phạm còn bị áp dụng các hình phạt bổ sung như đình chỉ hoạt động kinh doanh hoặc tước quyền sử dụng chứng chỉ hành nghề.

3.2. Truy cứu trách nhiệm hình sự

Tội thao túng thị trường chứng khoán được quy định tại Điều 211 Bộ luật Hình sự 2015 (sửa đổi, bổ sung 2017). Theo đó, cá nhân phạm tội có thể bị phạt tiền từ 500 triệu đến 4 tỷ đồng, hoặc phạt tù từ 06 tháng đến 07 năm. Pháp nhân thương mại phạm tội có thể bị phạt tiền từ 2 tỷ đến 10 tỷ đồng, cấm kinh doanh hoặc thậm chí đình chỉ hoạt động vĩnh viễn.

Ảnh trên: Bộ luật Hình sự 2015

4. Vụ án FLC: Một ví dụ điển hình về thao túng thị trường chứng khoán?

Vụ án liên quan đến ông Trịnh Văn Quyết và Tập đoàn FLC được xem là một trong những vụ án thao túng thị trường chứng khoán điển hình và có quy mô lớn tại Việt Nam. Vụ án này đã cho thấy những thủ đoạn tinh vi và hậu quả nghiêm trọng của hành vi thao túng.

4.1. Diễn biến chính của vụ án

Từ năm 2020 đến 2022, ông Trịnh Văn Quyết đã chỉ đạo các cá nhân có quan hệ gia đình hoặc thân thiết sử dụng nhiều tài khoản chứng khoán để liên tục thực hiện các giao dịch mua bán, khớp lệnh chéo. Hành vi này nhằm tạo ra cung cầu giả tạo đối với các mã cổ phiếu thuộc “họ FLC” như FLC, ROS, ART, HAI, GAB (Theo kết luận điều tra của Cơ quan Cảnh sát điều tra Bộ Công an).

4.2. Các hành vi thao túng được sử dụng

Các bị can trong vụ án đã sử dụng kết hợp nhiều hành vi thao túng, bao gồm giao dịch giả tạo (wash trading) và “bơm và xả” (pump and dump). Họ đã sử dụng hàng trăm tài khoản để liên tục đặt lệnh và hủy lệnh, tạo ra khối lượng giao dịch lớn và đẩy giá cổ phiếu lên các mức không tưởng, sau đó bán ra thu lợi bất chính hàng nghìn tỷ đồng.

4.3. Hậu quả và bài học rút ra

Vụ án FLC đã gây thiệt hại nghiêm trọng cho hàng chục nghìn nhà đầu tư và làm suy giảm lòng tin vào sự minh bạch của thị trường chứng khoán Việt Nam. Bài học rút ra là nhà đầu tư cần hết sức cẩn trọng trước những cổ phiếu có biến động giá bất thường, không dựa trên nền tảng cơ bản của doanh nghiệp và cần trang bị kiến thức để tự bảo vệ mình.

Ảnh trên: Vụ án FLC

5. Nhà đầu tư làm thế nào để nhận biết cổ phiếu bị thao túng?

Để nhận biết cổ phiếu có dấu hiệu bị thao túng, nhà đầu tư cần quan sát và phân tích các yếu tố về biến động giá, khối lượng giao dịch, thông tin về doanh nghiệp và các hoạt động truyền thông liên quan. Sự cảnh giác và phân tích kỹ lưỡng là chìa khóa để tránh các bẫy giá.

5.1. Dấu hiệu từ biến động giá và khối lượng

Một cổ phiếu có giá tăng hoặc giảm đột ngột, liên tục trong nhiều phiên mà không đi kèm với bất kỳ thông tin tích cực hay tiêu cực nào từ doanh nghiệp là một dấu hiệu đáng ngờ. Khối lượng giao dịch tăng vọt bất thường, đặc biệt là các lệnh mua bán lớn được thực hiện liên tục ở cuối phiên (trong phiên ATC) cũng là một dấu hiệu cần chú ý (Theo Ủy ban Chứng khoán Nhà nước).

5.2. Dấu hiệu từ thông tin doanh nghiệp

Doanh nghiệp liên tục công bố các kế hoạch kinh doanh “khủng”, các dự án lớn nhưng không có tính khả thi hoặc không có tiến triển thực tế có thể là chiêu trò để đẩy giá cổ phiếu. Nhà đầu tư cần kiểm tra kỹ lưỡng báo cáo tài chính, năng lực thực tế của doanh nghiệp thay vì chỉ tin vào các thông tin mang tính quảng cáo.

5.3. Dấu hiệu từ hoạt động truyền thông

Sự xuất hiện đồng loạt và dày đặc của các tin tốt, các bài viết PR, các hội nhóm “phím hàng” hô hào mua một mã cổ phiếu trên mạng xã hội là một dấu hiệu của chiến dịch “bơm” giá. Giảm mức độ tin cậy đối với các nguồn tin không chính thống, nếu bạn thấy các thông tin này xuất hiện dày đặc.

Ảnh trên: Dấu hiệu từ hoạt động truyền thông

6. Hậu quả của hành vi thao túng thị trường chứng khoán là gì?

Hành vi thao túng thị trường chứng khoán gây ra những hậu quả vô cùng tiêu cực, không chỉ cho nhà đầu tư cá nhân mà còn cho sự ổn định của toàn bộ thị trường và nền kinh tế.

6.1. Đối với nhà đầu tư

Nhà đầu tư cá nhân, đặc biệt là những người thiếu kinh nghiệm, là nạn nhân trực tiếp và chịu thiệt hại nặng nề nhất. Họ có thể mất một phần lớn hoặc toàn bộ số vốn đầu tư khi mua phải cổ phiếu bị làm giá ở vùng đỉnh và giá cổ phiếu sau đó lao dốc không phanh.

6.2. Đối với thị trường và doanh nghiệp

Thao túng làm xói mòn niềm tin của công chúng vào thị trường chứng khoán, khiến thị trường mất đi tính công bằng và minh bạch. Các doanh nghiệp làm ăn chân chính cũng bị ảnh hưởng khi giá cổ phiếu của họ có thể bị dìm xuống một cách vô lý, gây khó khăn trong việc huy động vốn.

6.3. Đối với nền kinh tế

Một thị trường chứng khoán không ổn định và thiếu minh bạch sẽ không thể thực hiện tốt vai trò là kênh dẫn vốn quan trọng cho nền kinh tế. Dòng vốn đầu tư, đặc biệt là vốn đầu tư nước ngoài, sẽ e ngại và tìm đến các thị trường khác an toàn hơn, gây ảnh hưởng đến sự phát triển kinh tế chung.

7. Làm thế nào để đầu tư an toàn và hiệu quả?

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

Thị trường chứng khoán Việt Nam, dù đầy tiềm năng, cũng tiềm ẩn không ít rủi ro, đặc biệt là các hành vi thao túng tinh vi có thể khiến nhà đầu tư mới thua lỗ nặng nề. Việc trang bị kiến thức là cần thiết, nhưng có một người đồng hành giàu kinh nghiệm để cùng xây dựng chiến lược, phân tích danh mục và quản trị rủi ro lại càng quan trọng hơn.

Đối với các nhà đầu tư mong muốn một phương pháp đầu tư bài bản để bảo vệ vốn và tạo ra lợi nhuận bền vững, CASIN cung cấp dịch vụ tư vấn đầu tư chứng khoán chuyên nghiệp. Khác biệt với các môi giới truyền thống chỉ tập trung vào phí giao dịch, CASIN cam kết đồng hành trung và dài hạn, cá nhân hóa chiến lược dựa trên mục tiêu và khẩu vị rủi ro của từng khách hàng. Chúng tôi giúp bạn xây dựng một nền tảng đầu tư vững chắc, mang lại sự an tâm và tăng trưởng tài sản một cách bền vững.

Để tìm hiểu thêm, bạn có thể liên hệ với Casin qua số điện thoại (Call/Zalo) ở góc dưới website hoặc đăng ký nhận tư vấn trực tiếp.

8. Câu hỏi thường gặp về Thao túng Thị trường Chứng khoán

1. Thao túng thị trường chứng khoán bị xử lý như thế nào?

Hành vi này có thể bị xử phạt hành chính lên đến 3 tỷ đồng hoặc bị truy cứu trách nhiệm hình sự với mức án tù lên đến 07 năm (Theo Điều 211 Bộ luật Hình sự 2015).

Ảnh trên: Hành vi thao túng chứng khoán có thể bị xử phạt hành chính hoặc bị truy cứu trách nhiệm hình sự

2. Làm thế nào để nhận biết một cổ phiếu đang bị thao túng?

Nhà đầu tư có thể nhận biết qua các dấu hiệu như giá và khối lượng giao dịch biến động bất thường, tin đồn xuất hiện dày đặc hoặc các giao dịch khớp lệnh chéo liên tục.

3. Nhà đầu tư nhỏ lẻ cần làm gì khi nghi ngờ có thao túng?

Nhà đầu tư nên tránh giao dịch theo đám đông, không mua bán dựa trên tin đồn và báo cáo các dấu hiệu bất thường cho Ủy ban Chứng khoán Nhà nước hoặc Sở Giao dịch Chứng khoán.

4. Hành vi “pump and dump” có phải là thao túng không?

Hành vi “pump and dump” (bơm và xả) là một hình thức thao túng thị trường chứng khoán điển hình và bị pháp luật nghiêm cấm (Theo quy định của Ủy ban Chứng khoán Nhà nước).

Ảnh trên: Pump and dump

5. Sử dụng nhiều tài khoản để mua bán có bị coi là thao túng?

Việc sử dụng nhiều tài khoản để liên tục mua, bán, tạo cung cầu giả tạo nhằm mục đích điều khiển giá là hành vi thao túng thị trường chứng khoán (Theo Nghị định 156/2020/NĐ-CP).

6. Tại sao thao túng thị trường chứng khoán lại khó bị phát hiện?

Hành vi này thường được thực hiện qua nhiều tài khoản và bằng các thủ đoạn tinh vi, phức tạp, đòi hỏi cơ quan quản lý phải có công nghệ giám sát hiện đại và quy trình điều tra chặt chẽ.

7. Ủy ban Chứng khoán Nhà nước (UBCKNN) có vai trò gì trong việc chống thao túng?

UBCKNN có vai trò giám sát các hoạt động giao dịch, phát hiện các dấu hiệu bất thường, tiến hành thanh tra, điều tra và xử lý các hành vi vi phạm pháp luật trên thị trường.

Ảnh trên: Ủy ban Chứng khoán Nhà nước (UBCKNN)

8. Vụ án FLC là ví dụ điển hình về hành vi thao túng nào?

Vụ án FLC là ví dụ điển hình của việc sử dụng kết hợp nhiều hành vi như giao dịch giả tạo (wash trading) và “bơm và xả” (pump and dump) trên quy mô lớn.

9. Thao túng giá và thao túng thông tin khác nhau như thế nào?

Thao túng giá tập trung vào việc tạo giao dịch giả để ảnh hưởng trực tiếp đến giá, trong khi thao túng thông tin sử dụng tin đồn thất thiệt để tác động gián tiếp đến tâm lý nhà đầu tư.

10. Làm sao để báo cáo hành vi thao túng đáng ngờ?

Nhà đầu tư có thể gửi đơn tố cáo hoặc thông tin đến đường dây nóng của Ủy ban Chứng khoán Nhà nước hoặc các Sở Giao dịch Chứng khoán để các cơ quan này tiến hành xác minh.

9. Kết luận

Thao túng thị trường chứng khoán là một hành vi gian lận nghiêm trọng, không chỉ gây thiệt hại cho nhà đầu tư mà còn làm suy yếu nền tảng của toàn bộ thị trường. Việc hiểu rõ định nghĩa, nhận diện được các hành vi và nắm được chế tài xử lý của pháp luật là vô cùng cần thiết để mỗi nhà đầu tư có thể tự bảo vệ mình và góp phần xây dựng một thị trường chứng khoán minh bạch, công bằng và hiệu quả.

Thông điệp cuối cùng dành cho các nhà đầu tư là hãy luôn ưu tiên trang bị kiến thức, đầu tư dựa trên phân tích cơ bản và giá trị nội tại của doanh nghiệp, đồng thời giữ một cái đầu lạnh trước những biến động bất thường và những lời mời gọi đầy cám dỗ từ đám đông.

bởi Nguyễn Tiến Dũng | Th6 28, 2025 | Chứng Khoán Cơ Bản

Siêu lạm phát là một thuật ngữ kinh tế vĩ mô mô tả tình trạng lạm phát có tốc độ rất cao, vượt xa mức lạm phát phi mã và không thể kiểm soát. Theo định nghĩa kinh tế học phổ biến của Philip Cagan, siêu lạm phát xảy ra khi tỷ lệ lạm phát hàng tháng vượt quá 50%, một ngưỡng biểu thị sự sụp đổ hoàn toàn trong chức năng lưu giữ giá trị của đồng tiền (Nguồn: Nghiên cứu của Philip Cagan, Đại học Columbia, 1956).

Nguyên nhân cốt lõi của siêu lạm phát xuất phát từ sự gia tăng cung tiền không được hỗ trợ bởi tăng trưởng kinh tế, thường do chính phủ in tiền ồ ạt để tài trợ cho các khoản chi tiêu khổng lồ. Đặc điểm nhận dạng của nó là vòng xoáy giá cả-tiền lương và sự mất niềm tin trầm trọng của công chúng vào đồng nội tệ, dẫn đến việc người dân từ bỏ và tìm đến các tài sản ổn định hơn.

Hậu quả của siêu lạm phát đối với một quốc gia là cực kỳ tàn khốc, xóa sổ tài sản tiết kiệm của người dân, làm tê liệt hoạt động sản xuất kinh doanh và gây ra bất ổn chính trị – xã hội sâu sắc. Các ví dụ lịch sử như Cộng hòa Weimar (Đức) năm 1923 hay Zimbabwe cuối những năm 2000 là minh chứng rõ ràng cho sức tàn phá khủng khiếp của hiện tượng kinh tế này.

1. Siêu lạm phát là gì? (What is Hyperinflation?)

1.1. Định nghĩa chính thức theo kinh tế học

Ảnh trên: Siêu lạm phát

Siêu lạm phát được định nghĩa là tình trạng giá cả tăng với tốc độ cực nhanh và gia tốc, khiến cho giá trị thực của đồng tiền nội tệ giảm sút nghiêm trọng. Theo tiêu chuẩn được chấp nhận rộng rãi trong kinh tế học do Philip Cagan đề xuất, một giai đoạn được coi là siêu lạm phát khi tỷ lệ lạm phát hàng tháng vượt mốc 50% (Nguồn: Cato Institute, 2019). Điều này tương đương với tỷ lệ lạm phát hàng năm lên tới gần 13.000%. Trong các điều kiện này, chức năng của tiền tệ như một phương tiện lưu trữ giá trị bị phá hủy hoàn toàn.

Định nghĩa này cung cấp một ngưỡng định lượng rõ ràng để xác định hiện tượng kinh tế nguy hiểm này.

1.2. Phân biệt siêu lạm phát với lạm phát phi mã

Sự khác biệt căn bản giữa siêu lạm phát và lạm phát phi mã nằm ở tốc độ và mức độ ảnh hưởng của chúng đối với nền kinh tế. Lạm phát phi mã (Galloping Inflation) có tỷ lệ từ 10% đến dưới 1.000% mỗi năm, gây ra những vấn đề kinh tế nghiêm trọng nhưng chưa đến mức sụp đổ (Nguồn: Investopedia, 2024). Ngược lại, siêu lạm phát có tỷ lệ hàng tháng trên 50%, làm tê liệt hoàn toàn các hoạt động kinh tế và xã hội thông thường.

Hiểu rõ sự khác biệt này giúp nhận diện chính xác mức độ rủi ro mà một nền kinh tế đang đối mặt.

Ảnh trên: Galloping Inflation

2. Nguyên nhân nào dẫn đến siêu lạm phát? (What Causes Hyperinflation?)

2.1. In tiền không kiểm soát để tài trợ chi tiêu chính phủ

Nguyên nhân hàng đầu và phổ biến nhất gây ra siêu lạm phát là do ngân hàng trung ương in một lượng tiền khổng lồ để tài trợ cho thâm hụt ngân sách của chính phủ. Khi một chính phủ không thể huy động vốn thông qua thuế hoặc vay nợ, họ có thể buộc ngân hàng trung ương phải tiền tệ hóa các khoản nợ, dẫn đến cung tiền tăng vọt mà không có sự gia tăng tương ứng về sản lượng kinh tế (Nguồn: Ngân hàng Thế giới, 2022).

Hành động này là bước khởi đầu cho vòng xoáy mất giá của đồng tiền.

2.2. Mất niềm tin vào đồng tiền và hệ thống tài chính

Khi công chúng mất niềm tin vào khả năng duy trì giá trị của đồng nội tệ, họ sẽ cố gắng chi tiêu nó càng nhanh càng tốt, làm tăng vận tốc lưu thông tiền tệ và đẩy giá cả lên cao hơn. Sự mất niềm tin này, kết hợp với việc chính phủ liên tục in tiền, tạo ra một vòng lặp tự củng cố, nơi lạm phát kỳ vọng trở thành hiện thực (Nguồn: Quỹ Tiền tệ Quốc tế IMF, 2021).

Sự hoảng loạn và mất niềm tin của công chúng có thể đẩy nhanh tốc độ sụp đổ của đồng tiền.

2.3. Các cú sốc cung nghiêm trọng

Ảnh trên: Thiên tai

Một cú sốc cung tiêu cực, chẳng hạn như chiến tranh, thiên tai, hoặc lệnh trừng phạt kinh tế, có thể làm giảm đáng kể khả năng sản xuất hàng hóa và dịch vụ của một quốc gia. Nếu chính phủ phản ứng bằng cách in thêm tiền để bù đắp cho sự thiếu hụt, tình trạng “quá nhiều tiền đuổi theo quá ít hàng hóa” sẽ xảy ra, dẫn đến lạm phát bùng nổ và có nguy cơ leo thang thành siêu lạm phát (Nguồn: Viện Nghiên cứu Kinh tế Quốc gia NBER, 2020).

Sự kết hợp giữa sản lượng giảm và cung tiền tăng là một công thức cho thảm họa kinh tế.

3. Hậu quả của siêu lạm phát đối với nền kinh tế và xã hội là gì?

3.1. Xóa sổ giá trị của các khoản tiết kiệm và tiền lương

Siêu lạm phát làm cho giá trị thực của tiền tệ bốc hơi gần như ngay lập tức, khiến toàn bộ các khoản tiết kiệm bằng tiền mặt của người dân và doanh nghiệp trở nên vô giá trị. Tiền lương và lương hưu, dù được điều chỉnh, cũng không bao giờ theo kịp tốc độ tăng giá, đẩy một bộ phận lớn dân số vào cảnh nghèo đói cùng cực (Nguồn: Tạp chí Kinh tế học Journal of Economic Perspectives, 2018).

Đây là một trong những tác động trực tiếp và đau đớn nhất đối với người dân.

3.2. Phá vỡ hệ thống tài chính và hoạt động kinh doanh

Hệ thống ngân hàng và thị trường tín dụng sụp đổ do giá trị của các tài sản và các khoản cho vay tính bằng nội tệ bị xóa sổ. Doanh nghiệp không thể lập kế hoạch sản xuất hay định giá sản phẩm một cách hợp lý, dẫn đến hoạt động kinh doanh bị đình trệ, nhà máy đóng cửa và tỷ lệ thất nghiệp tăng vọt. Nền kinh tế quay trở lại hình thức trao đổi hàng hóa sơ khai (Nguồn: Brookings Institution, 2022).

Sự sụp đổ này làm tê liệt hoàn toàn động lực tăng trưởng của nền kinh tế.

3.3. Gây ra bất ổn xã hội và chính trị sâu sắc

Ảnh trên: Biểu tình

Sự sụp đổ kinh tế và tình trạng nghèo đói lan rộng thường dẫn đến các cuộc biểu tình, bạo loạn và sự mất niềm tin hoàn toàn vào chính phủ đương nhiệm. Bất ổn xã hội nghiêm trọng có thể tạo điều kiện cho các thay đổi chính trị cực đoan, thậm chí dẫn đến sự sụp đổ của chế độ chính trị hiện hành, như đã từng xảy ra trong lịch sử ở một số quốc gia (Nguồn: Hội đồng Quan hệ Đối ngoại CFR, 2021).

Hậu quả của siêu lạm phát vượt ra ngoài phạm vi kinh tế, ảnh hưởng đến toàn bộ cấu trúc xã hội.

4. Các cuộc siêu lạm phát tồi tệ nhất trong lịch sử là những cuộc nào?

4.1. Siêu lạm phát tại Cộng hòa Weimar (Đức, 1921-1923)

Cuộc siêu lạm phát tại Đức sau Thế chiến thứ nhất là một trong những trường hợp được nghiên cứu nhiều nhất, với tỷ lệ lạm phát đỉnh điểm ước tính khoảng 29.500% mỗi tháng vào tháng 10 năm 1923. Nguyên nhân chính là do chính phủ in tiền để trả các khoản bồi thường chiến tranh khổng lồ. Giá cả tăng gấp đôi sau mỗi 3.7 ngày, và một ổ bánh mì có giá hàng nghìn tỷ Mác (Nguồn: Tác phẩm “When Money Dies” của Adam Fergusson, 1975).

Sự kiện này đã góp phần tạo ra môi trường bất ổn cho sự trỗi dậy của chủ nghĩa phát xít sau này.

4.2. Siêu lạm phát tại Zimbabwe (2007-2009)

Ảnh trên: Zimbabwe

Zimbabwe đã trải qua cuộc siêu lạm phát tồi tệ thứ hai trong lịch sử, với tỷ lệ lạm phát hàng tháng đạt 7.96 x 10¹⁰ % vào giữa tháng 11 năm 2008. Chính phủ đã in tiền một cách không kiểm soát để tài trợ cho chi tiêu và đối phó với sự sụp đổ của ngành nông nghiệp. Ngân hàng trung ương đã phát hành tờ tiền mệnh giá 100 nghìn tỷ đô la Zimbabwe trước khi quốc gia này phải từ bỏ đồng nội tệ (Nguồn: Cato Journal, 2009).

Cuộc khủng hoảng này đã phá hủy hoàn toàn nền kinh tế từng được coi là “giỏ bánh mì của châu Phi”.

4.3. Siêu lạm phát tại Hungary (1945-1946)

Hungary nắm giữ kỷ lục về tỷ lệ siêu lạm phát cao nhất từng được ghi nhận trong lịch sử, với giá cả tăng gấp đôi sau mỗi 15 giờ vào tháng 7 năm 1946. Tỷ lệ lạm phát hàng ngày lên tới hơn 200%. Cuộc khủng hoảng này xảy ra sau khi cơ sở hạ tầng sản xuất của đất nước bị tàn phá nặng nề trong Thế chiến thứ hai (Nguồn: Nghiên cứu của Steve H. Hanke, Đại học Johns Hopkins, 2007).

Đây là ví dụ cực đoan nhất về sự mất giá của tiền tệ trong lịch sử hiện đại.

4.4. Siêu lạm phát tại Venezuela (2016-nay)

Ảnh trên: Venezuela

Venezuela đã chìm trong một cuộc khủng hoảng siêu lạm phát kéo dài từ năm 2016, với tỷ lệ lạm phát hàng năm có thời điểm vượt quá 1.000.000%. Sự sụp đổ của giá dầu, các chính sách kinh tế sai lầm và việc in tiền không giới hạn đã đẩy quốc gia này vào thảm họa kinh tế và nhân đạo, dẫn đến sự di cư hàng loạt của người dân (Nguồn: Báo cáo của Quỹ Tiền tệ Quốc tế IMF, 2023).

Cuộc khủng hoảng này là một ví dụ điển hình về siêu lạm phát trong thế kỷ 21.

5. Siêu lạm phát ảnh hưởng đến thị trường chứng khoán như thế nào?

Trong giai đoạn đầu của siêu lạm phát, thị trường chứng khoán danh nghĩa có thể tăng vọt khi các nhà đầu tư đổ tiền vào cổ phiếu như một cách để bảo vệ tài sản khỏi sự mất giá của tiền tệ. Tuy nhiên, mức tăng này thường chỉ là ảo ảnh. Khi quy đổi ra một loại ngoại tệ ổn định (như USD) hoặc tài sản thực (như vàng), giá trị thực của thị trường chứng khoán thường sụt giảm nghiêm trọng do sự sụp đổ của hoạt động kinh doanh và lợi nhuận doanh nghiệp (Nguồn: Tạp chí Tài chính Journal of Finance, 2017).

Đối mặt với một môi trường kinh tế vĩ mô đầy biến động và khó lường như vậy, việc đưa ra quyết định đầu tư trở nên vô cùng thách thức. Nhà đầu tư, dù mới tham gia hay đã có kinh nghiệm, đều có thể cảm thấy hoang mang trước những rủi ro tiềm ẩn. Đây là lúc vai trò của một người đồng hành chuyên nghiệp trở nên quan trọng hơn bao giờ hết. Thay vì tự mình đối mặt với bão tố thị trường, việc có một chuyên gia giúp bạn xây dựng chiến lược đầu tư được cá nhân hóa sẽ là chiếc la bàn vững chắc. Tại CASIN, chúng tôi không chỉ tập trung vào các giao dịch ngắn hạn mà cam kết đồng hành dài hạn, giúp bạn bảo vệ vốn và kiến tạo lợi nhuận bền vững, mang lại sự an tâm tuyệt đối trong mọi điều kiện thị trường. Quý nhà đầu tư quan tâm có thể liên hệ trực tiếp qua số điện thoại (Call/Zalo) hiển thị trên website hoặc tìm hiểu thêm về dịch vụ của chúng tôi.

Việc phân tích giá trị thực thay vì giá trị danh nghĩa là chìa khóa để tồn tại trên thị trường chứng khoán trong thời kỳ siêu lạm phát.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

6. Các quốc gia làm thế nào để kiềm chế siêu lạm phát?

6.1. Thực hiện cải cách tiền tệ quyết liệt

Một biện pháp phổ biến để chấm dứt siêu lạm phát là thực hiện cải cách tiền tệ, thường bao gồm việc giới thiệu một loại tiền tệ mới được hỗ trợ bởi một tài sản ổn định như vàng hoặc một ngoại tệ mạnh. Đôi khi, các quốc gia áp dụng chế độ bản vị tiền tệ (currency board) hoặc đô la hóa hoàn toàn nền kinh tế để khôi phục lòng tin một cách nhanh chóng (Nguồn: Nghiên cứu của Peter Bernholz, “Monetary Regimes and Inflation”, 2015).

Việc này gửi đi một tín hiệu mạnh mẽ về cam kết ổn định giá cả của chính phủ.

6.2. Thắt chặt chính sách tài khóa và độc lập ngân hàng trung ương

Để một cuộc cải cách tiền tệ thành công, nó phải đi kèm với các chính sách tài khóa đáng tin cậy, bao gồm việc cắt giảm chi tiêu chính phủ và tăng thuế để loại bỏ thâm hụt ngân sách. Trao quyền tự chủ cho ngân hàng trung ương, cấm việc in tiền để tài trợ cho chính phủ, là một bước đi quan trọng để đảm bảo sự ổn định trong dài hạn (Nguồn: Ngân hàng Thanh toán Quốc tế BIS, 2020).

Kỷ luật tài khóa là nền tảng để duy trì giá trị của đồng tiền mới.

Ảnh trên: Ngân hàng Thanh toán Quốc tế – BIS

7. Chia sẻ từ các chuyên gia

Chủ đề siêu lạm phát là một lĩnh vực kinh tế vĩ mô phức tạp, đòi hỏi sự khách quan và dựa trên dữ liệu. Do đó, các đánh giá sẽ được trình bày dưới dạng nhận định từ các chuyên gia để đảm bảo tính xác thực và chuyên môn.

Anh Nguyễn An, một chuyên gia kinh tế tại một quỹ đầu tư lớn, đã phát biểu: “Siêu lạm phát không chỉ là một con số thống kê, đó là một cuộc khủng hoảng niềm tin. Khi người dân không còn tin vào chính phủ và đồng tiền của mình, hệ thống sẽ sụp đổ. Việc tái thiết niềm tin luôn khó khăn hơn nhiều so với việc phá vỡ nó.”

Chị Lan Hương, nhà phân tích thị trường tại Công ty Chứng khoán Casin, đã phát biểu: “Từ góc độ đầu tư, siêu lạm phát buộc chúng ta phải suy nghĩ lại về khái niệm ‘tài sản an toàn’. Tiền mặt trở thành tài sản rủi ro nhất. Các nhà đầu tư thường tìm đến tài sản thực như bất động sản, hàng hóa, và cổ phiếu của các công ty có khả năng xuất khẩu để bảo toàn giá trị.”

8. Câu hỏi thường gặp về Siêu lạm phát (FAQ)

1. Đâu là dấu hiệu sớm của siêu lạm phát?

Các dấu hiệu sớm bao gồm lạm phát phi mã kéo dài, chính phủ tăng cường in tiền để tài trợ thâm hụt, và người dân bắt đầu tích trữ hàng hóa và chuyển sang sử dụng ngoại tệ. (Nguồn: Investopedia, 2024).

2. Tài sản nào là nơi trú ẩn tốt nhất trong thời kỳ siêu lạm phát?

Ảnh trên: Vàng

Các tài sản thực như vàng, kim loại quý khác, bất động sản, và cổ phiếu của các công ty có doanh thu bằng ngoại tệ thường được coi là nơi trú ẩn an toàn. (Nguồn: Tạp chí Phố Wall, 2023).

3. Điều gì xảy ra với các khoản nợ trong siêu lạm phát?

Giá trị thực của các khoản nợ bằng nội tệ sẽ gần như bị xóa sổ, mang lại lợi ích cho người đi vay nhưng gây thiệt hại nặng nề cho các chủ nợ và các tổ chức cho vay. (Nguồn: Ngân hàng Thế giới, 2022).

4. Một quốc gia mất bao lâu để phục hồi sau siêu lạm phát?

Thời gian phục hồi phụ thuộc vào mức độ quyết liệt của các cải cách kinh tế, nhưng thường mất nhiều năm, thậm chí cả một thế hệ, để xây dựng lại niềm tin và ổn định kinh tế. (Nguồn: IMF, 2021).

5. Siêu lạm phát có thể xảy ra ở các nền kinh tế phát triển không?

Mặc dù rất hiếm, siêu lạm phát về mặt lý thuyết vẫn có thể xảy ra ở bất kỳ quốc gia nào nếu chính phủ mất kiểm soát hoàn toàn chính sách tài khóa và tiền tệ. (Nguồn: Cục Dự trữ Liên bang Mỹ FED, 2022).

6. Tỷ lệ lạm phát hàng tháng 50% đến từ đâu?

Ngưỡng 50% mỗi tháng được nhà kinh tế học Philip Cagan đề xuất vào năm 1956 sau khi nghiên cứu 7 cuộc siêu lạm phát và nhận thấy đây là điểm bùng phát chung. (Nguồn: Đại học Columbia, 1956).

7. Tiền điện tử có phải là hàng rào chống siêu lạm phát không?

Một số người ủng hộ cho rằng tiền điện tử có nguồn cung hữu hạn có thể là hàng rào, nhưng sự biến động giá cực lớn và thiếu quy định pháp lý khiến chúng trở thành một tài sản đầu cơ rủi ro. (Nguồn: Forbes, 2024).

8. Làm thế nào để người dân bình thường sống sót qua siêu lạm phát?

Ảnh trên: Trao đổi hàng hoá

Người dân thường phải dựa vào việc trao đổi hàng hóa, sử dụng ngoại tệ trong các giao dịch hàng ngày, và đầu tư vào bất kỳ tài sản hữu hình nào có thể lưu trữ giá trị.

9. Chính phủ có thể ngăn chặn siêu lạm phát từ đầu không?

Việc ngăn chặn đòi hỏi kỷ luật tài khóa nghiêm ngặt, duy trì ngân hàng trung ương độc lập, và tránh việc chính trị hóa chính sách tiền tệ để duy trì niềm tin của công chúng. (Nguồn: BIS, 2020).

10. Quốc gia nào hiện đang trải qua siêu lạm phát?

Theo các định nghĩa kinh tế, Venezuela vẫn đang trong tình trạng siêu lạm phát hoặc cận kề, mặc dù tốc độ đã giảm so với mức đỉnh điểm. (Nguồn: Báo cáo của các tổ chức kinh tế quốc tế, 2024).

Ảnh trên: Venezuela

9. Kết luận

Siêu lạm phát là một trong những hiện tượng kinh tế tàn khốc nhất, có khả năng xóa sổ tài sản, làm tê liệt nền kinh tế và gây ra bất ổn xã hội sâu sắc. Nó không phải là một sự kiện ngẫu nhiên mà là kết quả trực tiếp của các chính sách kinh tế vĩ mô sai lầm, đặc biệt là việc tài trợ cho thâm hụt ngân sách bằng cách in tiền không kiểm soát.

Thông qua việc phân tích định nghĩa, nguyên nhân, hậu quả và các ví dụ lịch sử kinh điển, bài viết đã cung cấp một cái nhìn toàn diện về sức tàn phá của siêu lạm phát. Thông điệp cuối cùng rất rõ ràng: sự ổn định kinh tế vĩ mô, kỷ luật tài khóa và một ngân hàng trung ương độc lập là những trụ cột không thể thiếu để duy trì giá trị của đồng tiền và bảo vệ sự thịnh vượng của một quốc gia. Đối với nhà đầu tư, việc hiểu rõ những rủi ro này là bước đầu tiên để xây dựng một danh mục đầu tư vững chắc, có khả năng chống chọi với những biến động khó lường của thị trường.

bởi Nguyễn Tiến Dũng | Th6 28, 2025 | Chứng Khoán Cơ Bản

Quỹ mở là quỹ đại chúng được thành lập từ vốn góp của nhiều nhà đầu tư, nhằm mục đích kiếm lợi nhuận từ việc đầu tư vào chứng khoán hoặc các tài sản khác (Theo Luật Chứng khoán 2019). Quỹ được quản lý chuyên nghiệp bởi một công ty quản lý quỹ, đảm bảo các quyết định đầu tư dựa trên phân tích và chiến lược rõ ràng. Cơ chế hoạt động cốt lõi của quỹ mở là việc phát hành và mua lại chứng chỉ quỹ liên tục theo yêu cầu của nhà đầu tư, dựa trên Giá trị Tài sản ròng (NAV) tại thời điểm giao dịch.

Ảnh trên: Luật Chứng khoán 2019

Đặc điểm cơ bản của quỹ mở là tính đa dạng hóa danh mục, giúp phân tán rủi ro khi đầu tư vào nhiều loại tài sản khác nhau. Đặc tính độc nhất của quỹ là tính thanh khoản cao, cho phép nhà đầu tư bán lại chứng chỉ quỹ cho công ty quản lý quỹ bất kỳ lúc nào theo giá trị NAV. Đặc tính hiếm có là sự minh bạch bắt buộc theo quy định pháp luật, với việc NAV được công bố hàng ngày và mọi hoạt động được giám sát chặt chẽ bởi ngân hàng giám sát và Ủy ban Chứng khoán Nhà nước.

Các quỹ mở được phân loại dựa trên chiến lược và tài sản đầu tư cơ bản, bao gồm quỹ cổ phiếu, quỹ trái phiếu và quỹ cân bằng. Việc phân loại này giúp nhà đầu tư lựa chọn sản phẩm phù hợp với khẩu vị rủi ro và mục tiêu tài chính của mình, từ tăng trưởng cao đến thu nhập ổn định. Sự khác biệt về cấu trúc danh mục giữa các loại quỹ tạo ra các mức độ rủi ro và lợi nhuận tiềm năng khác nhau, đòi hỏi nhà đầu tư phải xem xét kỹ lưỡng trước khi đưa ra quyết định.

Lợi ích chính của quỹ mở là khả năng tiếp cận thị trường chứng khoán với vốn nhỏ, được quản lý chuyên nghiệp và danh mục đa dạng hóa. Tuy nhiên, rủi ro cố hữu là giá trị của chứng chỉ quỹ biến động theo thị trường, có thể dẫn đến thua lỗ. Nhà đầu tư phải đối mặt với rủi ro hệ thống, rủi ro lãi suất và rủi ro hoạt động từ chính công ty quản lý quỹ, mặc dù các rủi ro này được kiểm soát một phần bởi các quy định pháp lý chặt chẽ.

Quy trình đầu tư vào quỹ mở bao gồm các bước cơ bản: lựa chọn quỹ phù hợp, mở tài khoản giao dịch và đặt lệnh mua chứng chỉ quỹ. Nhà đầu tư có thể lựa chọn giữa đầu tư một lần (lump sum) hoặc đầu tư định kỳ (SIP), một phương pháp giúp trung bình giá vốn và giảm thiểu rủi ro thời điểm. Việc lựa chọn phương pháp đầu tư phụ thuộc vào dòng tiền, mục tiêu tài chính và khả năng chấp nhận rủi ro của mỗi cá nhân.

1. Quỹ mở là gì?

Ảnh trên: Quỹ Mở Là Gì

Quỹ mở (Open-ended fund) là một quỹ đầu tư chứng khoán đại chúng mà trong đó, các chứng chỉ quỹ được phát hành và mua lại liên tục theo yêu cầu của nhà đầu tư, dựa trên giá trị tài sản ròng (NAV) trên một chứng chỉ quỹ tại ngày giao dịch (Theo Investopedia, 2024). Quỹ được hình thành từ vốn góp của nhiều nhà đầu tư và được quản lý bởi một công ty quản lý quỹ chuyên nghiệp. Mục tiêu của quỹ là tối đa hóa lợi nhuận cho nhà đầu tư thông qua việc đầu tư vào một danh mục đa dạng các loại tài sản như cổ phiếu, trái phiếu, hoặc các công cụ thị trường tiền tệ.

Sự khác biệt cơ bản giữa quỹ mở và các hình thức đầu tư khác nằm ở cơ chế “mở” của nó. Không giống như cổ phiếu có số lượng giới hạn, quỹ mở có thể phát hành thêm chứng chỉ quỹ một cách không giới hạn để đáp ứng nhu cầu của nhà đầu tư mới. Ngược lại, khi nhà đầu tư muốn rút vốn, họ có thể bán lại chứng chỉ quỹ trực tiếp cho công ty quản lý quỹ. Sự linh hoạt này tạo nên tính thanh khoản cao, một trong những ưu điểm nổi bật nhất của quỹ mở.

Tiếp theo, việc tìm hiểu các đặc điểm chi tiết của quỹ mở sẽ giúp nhà đầu tư hiểu rõ hơn về cơ chế vận hành của loại hình này.

2. Đặc điểm của quỹ mở là gì?

Quỹ mở sở hữu nhiều đặc điểm riêng biệt, giúp nó trở thành một công cụ đầu tư hấp dẫn, đặc biệt với các nhà đầu tư cá nhân không chuyên. Các đặc điểm này bao gồm tính chuyên nghiệp, đa dạng hóa, thanh khoản cao và minh bạch.

2.1. Quỹ mở có được quản lý chuyên nghiệp không?

Ảnh trên: Ủy ban Chứng khoán Nhà nước

Toàn bộ hoạt động đầu tư của quỹ mở được điều hành bởi một công ty quản lý quỹ chuyên nghiệp, được cấp phép và giám sát bởi Ủy ban Chứng khoán Nhà nước (UBCKNN). Đội ngũ quản lý quỹ bao gồm các nhà phân tích và chuyên gia tài chính có kinh nghiệm, chịu trách nhiệm nghiên cứu thị trường, lựa chọn tài sản và thực hiện các giao dịch nhằm đạt được mục tiêu của quỹ.

Sự quản lý chuyên nghiệp này mang lại hai lợi ích chính:

– Tiết kiệm thời gian và công sức: Nhà đầu tư không cần phải tự mình theo dõi thị trường hàng ngày hay phân tích từng cổ phiếu, trái phiếu riêng lẻ.

– Quyết định đầu tư có cơ sở: Các quyết định mua/bán được đưa ra dựa trên các mô hình phân tích và dữ liệu đáng tin cậy, thay vì dựa trên cảm tính.

2.2. Danh mục của quỹ mở có đa dạng không?

Đa dạng hóa là một trong những đặc tính cốt lõi của quỹ mở, giúp giảm thiểu rủi ro phi hệ thống cho nhà đầu tư (Theo CFA Institute). Thay vì tập trung vốn vào một hoặc một vài tài sản, công ty quản lý quỹ sẽ phân bổ vốn vào hàng chục, thậm chí hàng trăm mã cổ phiếu và trái phiếu khác nhau thuộc nhiều ngành nghề, lĩnh vực.

Việc đa dạng hóa này đảm bảo rằng sự sụt giảm giá trị của một tài sản riêng lẻ sẽ không ảnh hưởng quá lớn đến hiệu suất chung của toàn bộ danh mục. Ví dụ, một quỹ cổ phiếu có thể đầu tư vào các ngành như ngân hàng, bán lẻ, công nghệ và năng lượng, giúp cân bằng rủi ro khi một ngành nào đó hoạt động kém hiệu quả.

Ảnh trên: Đa dạng hóa là một trong những đặc tính cốt lõi của quỹ mở

2.3. Tính thanh khoản của quỹ mở được thể hiện như thế nào?

Tính thanh khoản của quỹ mở được đánh giá là rất cao, bởi nhà đầu tư có thể bán lại chứng chỉ quỹ cho công ty quản lý quỹ vào bất kỳ ngày giao dịch nào của quỹ (Theo Luật Chứng khoán 2019). Công ty quản lý quỹ có nghĩa vụ pháp lý phải mua lại chứng chỉ quỹ theo mức giá NAV được xác định tại cuối ngày giao dịch đó.

Quy trình bán lại thường diễn ra nhanh chóng, tiền sẽ được chuyển vào tài khoản của nhà đầu tư trong vòng vài ngày làm việc. Điều này khác biệt hoàn toàn so với quỹ đóng, nơi nhà đầu tư phải tìm người mua khác trên thị trường thứ cấp, có thể gặp khó khăn về thanh khoản và phải bán với giá chiết khấu.

2.4. Mức độ minh bạch của quỹ mở ra sao?

Hoạt động của quỹ mở được giám sát chặt chẽ và yêu cầu phải minh bạch thông tin một cách tuyệt đối theo quy định của pháp luật.

– Công bố NAV hàng ngày: Giá trị tài sản ròng (NAV) trên một chứng chỉ quỹ được tính toán và công bố công khai hàng ngày, giúp nhà đầu tư nắm rõ giá trị khoản đầu tư của mình.

– Báo cáo định kỳ: Công ty quản lý quỹ phải công bố các báo cáo về hoạt động của quỹ (báo cáo quý, báo cáo bán niên, báo cáo năm đã được kiểm toán), trong đó chi tiết hóa danh mục đầu tư và hiệu suất hoạt động.

– Vai trò của Ngân hàng giám sát: Mọi tài sản của quỹ được lưu ký tại một ngân hàng giám sát độc lập, có vai trò giám sát các hoạt động của công ty quản lý quỹ để đảm bảo tuân thủ pháp luật và điều lệ quỹ.

Sau khi nắm rõ các đặc điểm, việc phân loại các quỹ mở sẽ giúp nhà đầu tư định hình sản phẩm phù hợp với bản thân.

Ảnh trên: Giá trị tài sản ròng (NAV)

3. Các loại quỹ mở phổ biến hiện nay là gì?

Trên thị trường Việt Nam, quỹ mở thường được phân loại thành ba nhóm chính dựa trên loại tài sản mà quỹ tập trung đầu tư: quỹ cổ phiếu, quỹ trái phiếu và quỹ cân bằng. Mỗi loại hình phục vụ những mục tiêu đầu tư và khẩu vị rủi ro khác nhau.

3.1. Quỹ cổ phiếu

Quỹ cổ phiếu là loại quỹ mở đầu tư phần lớn tài sản (thường trên 80%) vào các cổ phiếu niêm yết trên thị trường chứng khoán. Mục tiêu chính của quỹ cổ phiếu là tối đa hóa lợi nhuận và tăng trưởng vốn trong dài hạn.

– Đối tượng phù hợp: Nhà đầu tư có khả năng chấp nhận rủi ro cao, kỳ vọng mức lợi nhuận vượt trội và có tầm nhìn đầu tư dài hạn (từ 3-5 năm trở lên).

– Mức độ rủi ro: Cao nhất trong ba loại quỹ, do giá cổ phiếu có thể biến động mạnh trong ngắn hạn theo tình hình kinh tế và hoạt động kinh doanh của doanh nghiệp.

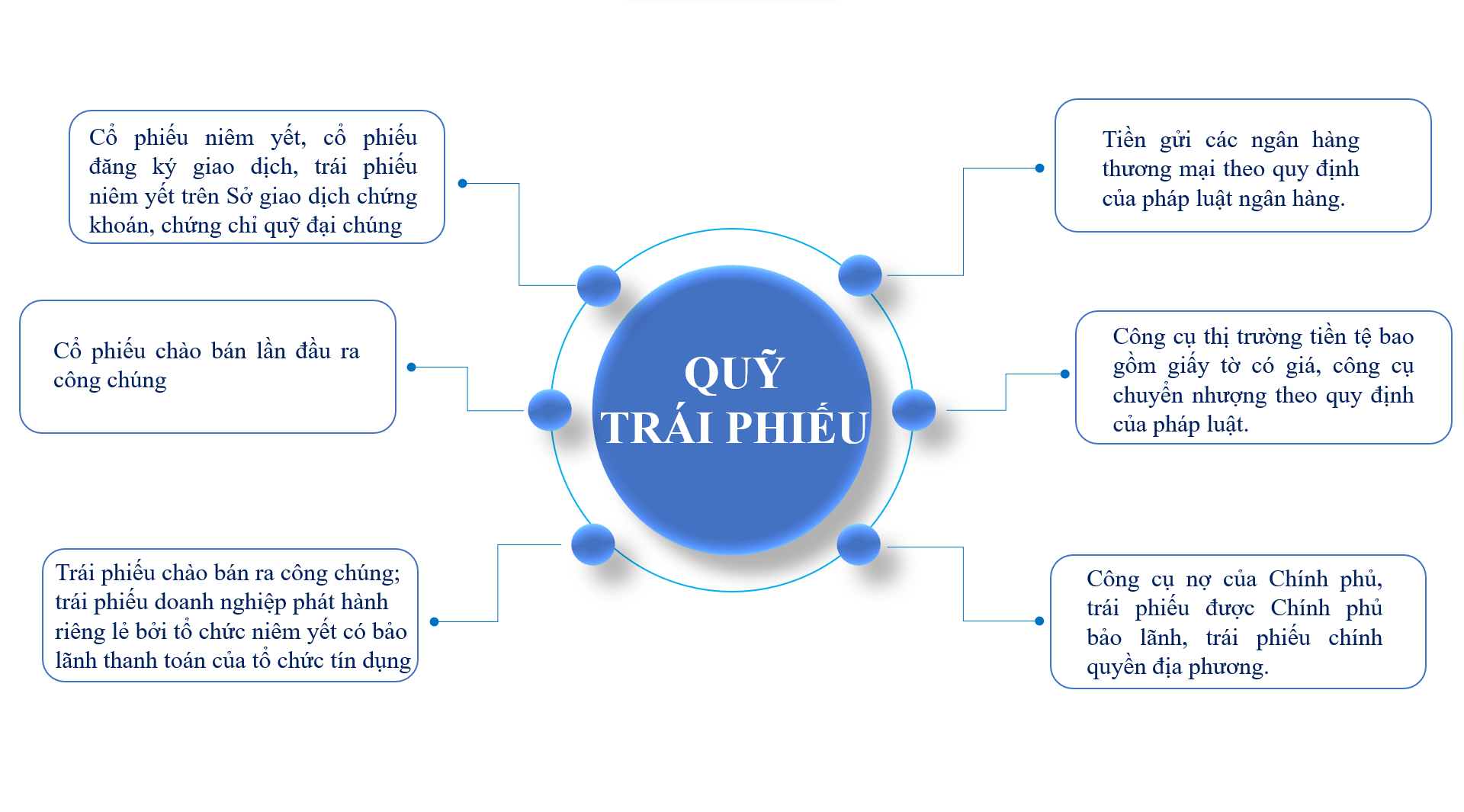

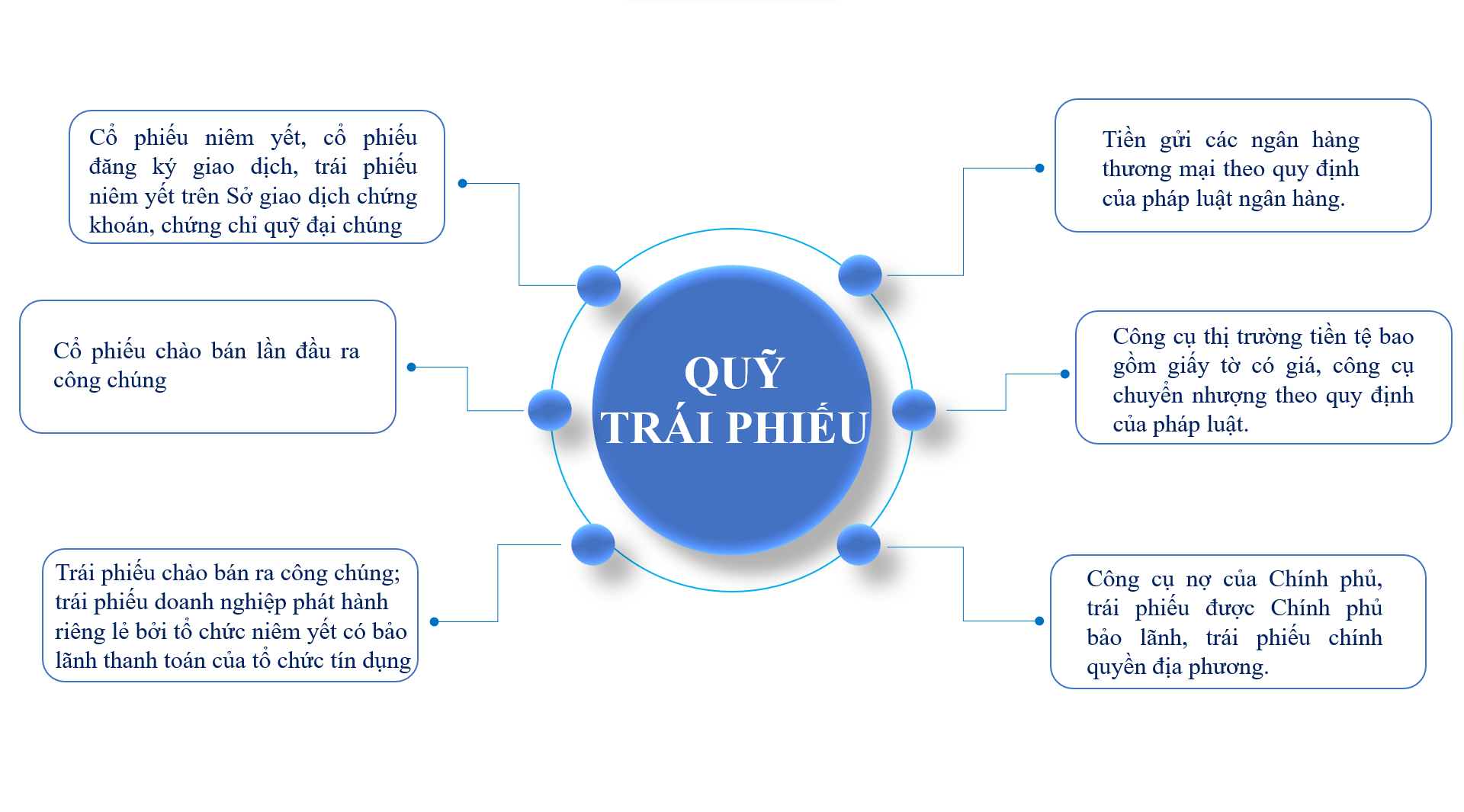

3.2. Quỹ trái phiếu

Ảnh trên: Quỹ trái phiếu

Quỹ trái phiếu là quỹ mở tập trung đầu tư chủ yếu vào các loại tài sản có thu nhập cố định như trái phiếu chính phủ, trái phiếu chính phủ bảo lãnh, trái phiếu doanh nghiệp và tiền gửi ngân hàng. Mục tiêu của quỹ là tạo ra nguồn thu nhập ổn định và bảo toàn vốn cho nhà đầu tư.

– Đối tượng phù hợp: Nhà đầu tư ưu tiên sự an toàn, có khẩu vị rủi ro thấp và mong muốn một kênh đầu tư có lợi nhuận cao hơn tiết kiệm ngân hàng.

– Mức độ rủi ro: Thấp, do trái phiếu có độ biến động giá thấp hơn nhiều so với cổ phiếu và mang lại lãi suất cố định.

3.3. Quỹ cân bằng

Quỹ cân bằng là loại quỹ lai, đầu tư vào cả cổ phiếu và trái phiếu theo một tỷ lệ phân bổ nhất định (ví dụ: 50% cổ phiếu – 50% trái phiếu, hoặc 70% cổ phiếu – 30% trái phiếu). Mục tiêu của quỹ là cân bằng giữa tiềm năng tăng trưởng từ cổ phiếu và sự ổn định từ trái phiếu.

– Đối tượng phù hợp: Nhà đầu tư có khẩu vị rủi ro trung bình, vừa muốn có cơ hội tăng trưởng vốn, vừa muốn hạn chế sự biến động mạnh của thị trường.

– Mức độ rủi ro: Trung bình, nằm giữa quỹ cổ phiếu và quỹ trái phiếu. Tỷ lệ phân bổ tài sản sẽ được điều chỉnh linh hoạt để phù hợp với điều kiện thị trường.

Việc hiểu rõ lợi ích và rủi ro đi kèm là bước tiếp theo trong quá trình ra quyết định đầu tư.

Ảnh trên: Quỹ cân bằng

4. Đầu tư quỹ mở có những lợi ích và rủi ro nào?

Giống như bất kỳ kênh đầu tư nào, quỹ mở cũng tồn tại song song những lợi ích hấp dẫn và các rủi ro tiềm ẩn mà nhà đầu tư cần phải nhận diện và đánh giá một cách cẩn trọng.

4.1. Lợi ích khi đầu tư quỹ mở là gì?

Đầu tư vào quỹ mở mang lại bốn lợi ích chính: tiếp cận thị trường với vốn nhỏ, quản lý chuyên nghiệp, đa dạng hóa danh mục và tính thanh khoản cao.

- Vốn đầu tư thấp: Nhà đầu tư có thể bắt đầu chỉ với vài triệu đồng, thậm chí vài trăm nghìn đồng thông qua các chương trình đầu tư định kỳ (SIP). Điều này giúp các nhà đầu tư nhỏ lẻ dễ dàng tham gia thị trường.

- Quản lý chuyên nghiệp: Các chuyên gia tài chính sẽ thay mặt nhà đầu tư thực hiện mọi công việc phân tích và giao dịch, giúp tiết kiệm thời gian và tối ưu hóa hiệu quả.

- Đa dạng hóa và giảm thiểu rủi ro: Với một số vốn nhỏ, nhà đầu tư đã gián tiếp sở hữu một danh mục gồm nhiều loại tài sản khác nhau, giúp phân tán rủi ro hiệu quả.

- Thanh khoản cao: Nhà đầu tư có thể dễ dàng chuyển đổi chứng chỉ quỹ thành tiền mặt bằng cách bán lại cho công ty quản lý quỹ bất cứ lúc nào.

4.2. Rủi ro khi đầu tư quỹ mở là gì?

Ảnh trên: Rủi ro lạm phát

Rủi ro chính khi đầu tư quỹ mở là rủi ro thị trường, khi giá trị của các tài sản trong danh mục có thể sụt giảm, dẫn đến giá trị NAV và khoản đầu tư của nhà đầu tư bị suy giảm.

– Rủi ro thị trường: Đây là rủi ro lớn nhất, xảy ra khi toàn bộ thị trường chứng khoán đi xuống do các yếu tố vĩ mô như suy thoái kinh tế, bất ổn chính trị, hoặc thay đổi chính sách tiền tệ. Rủi ro này ảnh hưởng đến tất cả các quỹ, đặc biệt là quỹ cổ phiếu.

– Rủi ro lãi suất: Sự thay đổi của lãi suất thị trường có thể ảnh hưởng tiêu cực đến giá trị của các tài sản có thu nhập cố định, đặc biệt là trái phiếu. Khi lãi suất tăng, giá trái phiếu thường giảm.

– Rủi ro hoạt động: Rủi ro phát sinh từ các sai sót trong quá trình vận hành của công ty quản lý quỹ hoặc ngân hàng giám sát. Tuy nhiên, rủi ro này được kiểm soát chặt chẽ bởi các quy định của UBCKNN.

– Rủi ro lạm phát: Lạm phát có thể làm xói mòn giá trị thực của lợi nhuận đầu tư. Nếu tỷ suất lợi nhuận của quỹ thấp hơn tỷ lệ lạm phát, sức mua của nhà đầu tư sẽ bị giảm.

Hiểu rõ cách thức hoạt động của quỹ mở sẽ giúp nhà đầu tư có cái nhìn toàn diện hơn về sản phẩm này.

5. Cơ chế hoạt động của quỹ mở như thế nào?

Ảnh trên: Cơ chế hoạt động của quỹ mở

Cơ chế hoạt động của quỹ mở xoay quanh ba chủ thể chính: nhà đầu tư, công ty quản lý quỹ và ngân hàng giám sát, với dòng tiền và tài sản được vận hành theo một quy trình khép kín và được giám sát chặt chẽ.

- Nhà đầu tư góp vốn: Các nhà đầu tư (cá nhân và tổ chức) góp vốn bằng cách mua chứng chỉ quỹ do quỹ phát hành. Tổng số vốn góp này hình thành nên tài sản của quỹ.

- Công ty Quản lý quỹ thực hiện đầu tư: Công ty quản lý quỹ sử dụng số vốn huy động được để đầu tư vào các loại tài sản (cổ phiếu, trái phiếu) theo mục tiêu và chiến lược đã được công bố trong điều lệ quỹ.

- Ngân hàng giám sát lưu ký tài sản: Toàn bộ tài sản của quỹ, bao gồm tiền và chứng khoán, được lưu ký và quản lý tách biệt tại một ngân hàng giám sát. Ngân hàng này đảm bảo tài sản của quỹ là của nhà đầu tư, hoàn toàn độc lập với tài sản của công ty quản lý quỹ.

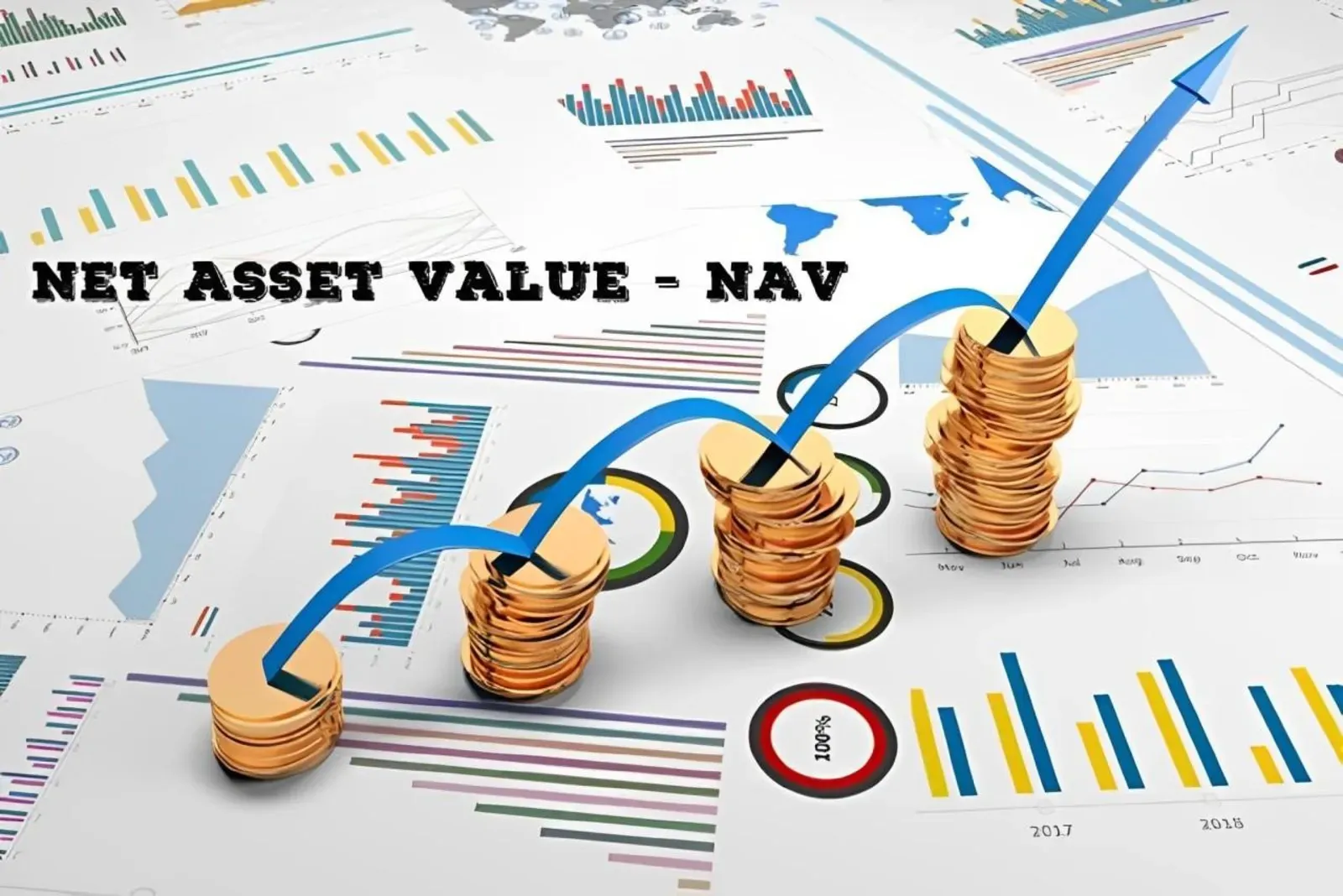

- Xác định Giá trị Tài sản ròng (NAV): Hàng ngày, ngân hàng giám sát sẽ xác định tổng giá trị thị trường của các tài sản trong danh mục, trừ đi các khoản nợ và chi phí của quỹ. Kết quả này là Giá trị Tài sản ròng (NAV) của quỹ.

- Tính NAV/CCQ: NAV của quỹ sau đó được chia cho tổng số chứng chỉ quỹ đang lưu hành để ra được NAV trên một chứng chỉ quỹ (NAV/CCQ). Đây chính là mức giá mà nhà đầu tư sẽ dùng để giao dịch mua hoặc bán trong ngày.

- Giao dịch mua/bán: Nhà đầu tư đặt lệnh mua hoặc bán chứng chỉ quỹ thông qua công ty quản lý quỹ hoặc các đại lý phân phối. Giao dịch được thực hiện dựa trên mức giá NAV/CCQ tại ngày giao dịch đó.

Khi đã hiểu rõ về sản phẩm, bước cuối cùng là lựa chọn và bắt đầu đầu tư một cách thông minh.

6. Cách lựa chọn và đầu tư quỹ mở hiệu quả là gì?

Lựa chọn được một quỹ mở phù hợp và xây dựng chiến lược đầu tư hiệu quả là yếu tố quyết định đến thành công của nhà đầu tư. Quá trình này đòi hỏi sự xem xét kỹ lưỡng dựa trên các tiêu chí khách quan và mục tiêu cá nhân.

6.1. Các tiêu chí lựa chọn quỹ mở uy tín là gì?

Ảnh trên: Uy tín Công ty Quản lý quỹ

Năm tiêu chí quan trọng để lựa chọn một quỹ mở uy tín bao gồm: uy tín của công ty quản lý quỹ, hiệu suất hoạt động trong quá khứ, chiến lược đầu tư của quỹ, các loại phí và quy mô của quỹ.

- Uy tín Công ty Quản lý quỹ: Lựa chọn các công ty có lịch sử hoạt động lâu năm, đội ngũ chuyên gia giàu kinh nghiệm và được quản trị tốt. Các công ty lớn và uy tín thường có quy trình quản lý rủi ro chặt chẽ hơn.

- Hiệu suất hoạt động lịch sử: Xem xét kết quả hoạt động của quỹ trong dài hạn (3-5 năm) và so sánh với các quỹ khác cùng loại cũng như chỉ số tham chiếu (ví dụ: VN-Index). Mặc dù hiệu suất quá khứ không đảm bảo cho tương lai, nó phản ánh năng lực của đội ngũ quản lý quỹ.

- Chiến lược đầu tư: Đọc kỹ bản cáo bạch và điều lệ quỹ để hiểu rõ mục tiêu, chiến lược và các loại tài sản mà quỹ đầu tư. Đảm bảo chiến lược của quỹ phù hợp với khẩu vị rủi ro và mục tiêu tài chính của bạn.

- Chi phí quỹ: So sánh các loại phí như phí phát hành, phí mua lại và đặc biệt là phí quản lý thường niên. Mức phí thấp hơn sẽ giúp tối ưu hóa lợi nhuận ròng cho nhà đầu tư trong dài hạn.

- Quy mô quỹ (AUM): Các quỹ có quy mô tài sản quản lý lớn thường có lợi thế về chi phí và khả năng đa dạng hóa tốt hơn.

Đây là giai đoạn mà nhiều nhà đầu tư, đặc biệt là người mới, cảm thấy bối rối trước vô số lựa chọn và thông tin phức tạp. Việc có một người đồng hành giàu kinh nghiệm để cùng phân tích, đánh giá và xây dựng một danh mục phù hợp với hoàn cảnh cá nhân là vô cùng cần thiết. Đối với nhà đầu tư chứng khoán, CASIN là công ty tư vấn đầu tư chuyên nghiệp, tập trung vào việc bảo vệ vốn và tạo ra lợi nhuận ổn định. Khác với các môi giới truyền thống, CASIN xây dựng một chiến lược đầu tư cá nhân hóa và đồng hành cùng khách hàng trong dài hạn, từ đó mang lại sự an tâm và giúp tài sản tăng trưởng bền vững. Bạn có thể liên hệ với Casin qua số điện thoại (call/zalo) ở góc dưới website hoặc tìm hiểu thêm về dịch vụ.

Ảnh trên: Dịch Vụ Tư Vấn Và Đầu Tư Chứng Khoán CASIN

6.2. Các bước đầu tư quỹ mở cho người mới bắt đầu là gì?

Quy trình đầu tư quỹ mở cho người mới bắt đầu gồm 4 bước đơn giản: xác định mục tiêu, lựa chọn quỹ, mở tài khoản và thực hiện giao dịch.

- Xác định mục tiêu và khẩu vị rủi ro: Trước tiên, hãy xác định rõ mục tiêu tài chính của bạn (mua nhà, nghỉ hưu,…) và mức độ chấp nhận rủi ro (thấp, trung bình, cao). Điều này sẽ giúp bạn chọn được loại quỹ phù hợp (trái phiếu, cân bằng, hay cổ phiếu).

- Lựa chọn quỹ mở cụ thể: Dựa trên các tiêu chí đã nêu ở mục 6.1, hãy nghiên cứu và chọn ra 1-2 quỹ mở mà bạn tin tưởng nhất.